ликвидность vtbm что это

«Парковка» денег через VTBM

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

Еще одним преимуществом паев перед облигациями является отсрочка выплаты налога на прибыль до конца года (для обычных брокерских счетов) или вообще потенциально нулевой налог для счетов типа ИИС (до момента закрытия ИИС). Как известно, с этого года купоны по любым облигациям облагаются налогом 13% сразу при выплате, без какой-либо временной отсрочки и независимо от типа счета (даже на ИИС они «падают» уже за вычетом налога). Чтобы отсрочить выплату НДФЛ по купонам облигаций, нужно продавать облигации до даты выплаты купона, что часто бывает неудобно.

Конкретно по паям VTBM отмечу всегда отличную ликвидность – спред на покупку-продажу постоянно минимальный (один пипс!) при огромных объемах спроса и предложения в лучших биде и офере, так как, по-видимому, там стоит маркет-мейкер в лице самой УК или другой компании Группы ВТБ. Типичные объемы в стакане – порядка 250 миллионов рублей как на биде, так и на офере, что для физика выше крыши.

Потенциальные минусы паев – комиссии и добросовестность управляющей компании. Предельная комиссия в этом фонде – 0.4% в год, что сравнительно немного. Я не знаю точного механизма взимания комиссии УК в ВТБ, но обычно она «зашивается» в стоимость пая, поэтому дополнительно я ее не вычитал в расчете ниже.

Про добросовестность сложно судить – зависит от того, насколько оперативно управляющий размещает средства. Ставки РЕПО, бывает, гуляют в течение дня сильно. Максимальные объемы в РЕПО по лучшим ставкам обычно проходят до полудня, если рынок не лихорадит. Как говорится, хочется надеется, что УК добросовестна.

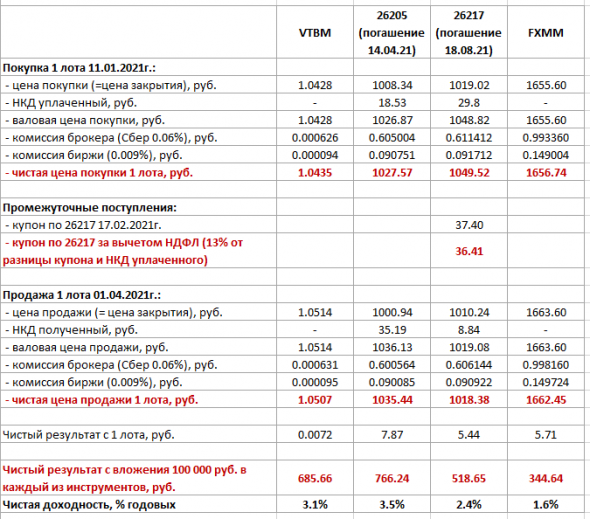

Ну и, собственно, про доходность. Для сравнения взял две ближайшие ОФЗ: 26205 с погашением 14 апреля 2021 года и чуть более длинную 26217 с погашением 18 августа 2021г. Также включил в сравнение паи еще одного рублевого паевого фонда денежного рынка, FXMM от FinEX, но там изначально с ликвидностью плохо, я бы туда по любому не лез.

Период расчетов – с 11 января 2021г. по 01 апреля 2021г.

Расчет делался с учетом брокерской комиссии и комиссии биржи. Брокерскую комиссию брал по Сбер-брокеру. Кстати, клиенты ВТБ-брокера имеют преимущество перед другими брокерами при купле-продаже VTBM, так как вообще не платят брокерскую комиссию по данному инструменту.

По ОФЗ 26217 была выплата купона 17.02.2021г. в размере 37.4 руб. Здесь вычел НДФЛ с разницы между купоном и НКД уплаченным при покупке, а не со всего купона, хотя реально может быть берут и НДФЛ целиком с купона, а потом по итогам года засчитывают НКД в налоговой базе. Во втором случае результат был бы еще хуже.

Далее в расчете дохода по 26217 полученный купон реинвестировался под 5% годовых.

Итого, при «парковке» условной суммы в 100 тысяч рублей в период с 11.01.2021 по 01.04.2021 доход по VTBM был бы с небольшим отставанием ниже, чем по ОФЗ 26205. Доход по ОФЗ 26217 был бы уже существенно ниже первых двух, а про FXMM я вообще молчу.

Замечу, что, если бы я сидел в ОФЗ 26205 до погашения (14 апреля 2021г.), то комиссии «на выходе» отсутствовали бы, но итоговый купон был бы выплачен за вычетом НДФЛ, и скорее всего, результат был бы хуже, чем по VTBM.

В абсолюте все результаты низкие, они не рассчитаны на заработок. Можно и вообще никуда не парковать деньги, ждать чисто в кэше. Чем больше ожидаемый срок вложения и исходные суммы, тем больше смысла в таких инвестициях.

Для тех, кто задается вопросом, за какой минимальный срок отбиваются расходы на комиссии брокера и биржи (то есть каков минимальный разумный срок такой «парковки» денег), то в моих расчетах получается 2 недели.

ВТБ – Ликвидность. Инвестиционная стратегия

Фонд «ВТБ – Ликвидность» (VTBM ETF)

Тикер на московской бирже: VTBM

Первый в России биржевой фонд денежного рынка. Фонд предназначен для краткосрочного размещения свободных денежных средств и управления ликвидностью.

Основными преимуществами фонда являются:

· потенциальная доходность, сопоставимая со срочным вкладом крупнейших банков;

· внутридневная ликвидность (возможность купить/продать фонд с минимальным спредом, поддерживаемым надежным маркет-мейкером);

· минимальные риски снижения стоимости (средства под управлением инвестируются в инструменты денежного рынка, максимально защищенные от кредитного и рыночного рисков).

Активы фонда преимущественно размещаются в обратное РЕПО с Центральным контрагентом под ОФЗ и КСУ. Центральный контрагент гарантирует исполнение обязательств по сделке РЕПО перед добросовестной стороной. Управляющий имеет возможность комбинировать сроки размещения от 1 дня до 3 месяцев, получая дополнительную прибыль при увеличении наклона кривой.

Целью инвестиционной политики является обеспечение соответствия изменений расчетной цены изменениям количественных показателей индикатора стоимости обеспеченных денег RUSFAR (Russian Secured Funding Average Rate), рассчитываемого на основании сделок и заявок на заключение сделок РЕПО с Центральным контрагентом (ЦК), обеспеченными Клиринговыми сертификатами участия (КСУ), (Код индекса RUSFAR), рассчитываемого Публичным акционерным обществом «Московская биржа ММВБ-РТС».

Стоимость пая и чистых активов, руб.

| 08 декабря 2021 | 09 декабря 2021 | изменение, % | |

|---|---|---|---|

| Стоимость чистых активов, рублей | 6 620 351 051.69 | 6 529 938 980.63 | -1.37 ↓ |

| Расчетная стоимость пая, рублей | 1.0914344 | 1.0916465 | 0.02 ↑ |

Величина отклонения прироста расчетной стоимости инвестиционного пая от прироста значения индекса RUSFARINDEX

| За 20 рабочих дней (в %) | За 250 рабочих дней (в %) |

|---|---|

| 0.04% ↑ | 0.51% ↑ |

Все права защищены © 2021

Продолжая использовать наш сайт, Вы даете согласие АО ВТБ Капитал Управление активами на обработку файлов cookie и пользовательских данных с использованием интернет-сервисов Google Analytics, Яндекс.Метрика, Google AdWords и Яндекс.Директ: сведения о местоположении устройства пользователя; тип и версия ОС; тип и версия браузера; тип устройства и разрешение его экрана; источник, откуда пришел на сайт пользователь; с какого сайта или по какой рекламе; язык ОС и браузера; какие страницы открывает и на какие кнопки на сайте нажимает пользователь; IP-адрес устройства, в целях функционирования сайта, проведения ретаргетинга и ремаркетинга и проведения аналитических исследований. С файлами cookie и пользовательскими данными будут совершаться следующие действия: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (доступ), блокирование, удаление, уничтожение. Если Вы не хотите, чтобы Ваши данные обрабатывались, покиньте сайт.

Узнать больше

БПИФ ВТБ – Ликвидность. Сведения о Фонде

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «ВТБ – Ликвидность» (далее — Фонд).

Правила фонда зарегистрированы ЦБ России 28.11.2019 № 3915.

Краткое название Фонда: БПИФ рыночных финансовых инструментов «ВТБ – Ликвидность».

Акционерное общество ВТБ Специализированный депозитарий.

Лицензия специализированного депозитария на осуществление деятельности специализированного депозитария инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, предоставленная ФКЦБ России от 25 ноября 1997 года № 22-000-1-00005.

Акционерное общество ВТБ Специализированный депозитарий.

Лицензия регистратора на осуществление деятельности специализированного депозитария инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов от 25 ноября 1997 года № 22-000-1-00005, предоставленная ФКЦБ России.

Общество с ограниченной ответственностью «Аудиторская компания «Мариллион»

Для того, чтобы приобрести паи фонда Вам необходимо:

1. Открыть брокерский счет

2. При наличии брокерского счета ВТБ установить приложение «ВТБ Мои Инвестиции»

3. Пополнить брокерский счет переводом с банковского счета

4. Подать поручение на покупку фонда

Количество ценных бумаг в стандартном лоте: 1 (один пай)

Тикер фонда на Московской бирже: VTBM

ISIN-код: RU000A1014L8

Совокупные расходы и вознаграждение составляют не более 0,4% в год.

В соответствии с правилами доверительного управления фонда максимальное Вознаграждение Управляющего — не более 0,21% (с учетом НДС) от среднегодовой стоимости чистых активов Фонда.

В соответствии с правилами доверительного управления фонда максимальные Вознаграждения Специализированному депозитарию, регистратору, Аудитору — не более 0,09% (с учетом НДС) от среднегодовой стоимости чистых активов Фонда.

Фактические расходы в 2020 году составили 0,10% (с учетом НДС) от среднегодовой стоимости чистых активов Фонда.

В соответствии с правилами доверительного управления фонда максимальный размер расходов, подлежащих оплате за счет имущества, составляющего фонд, за исключением налогов и иных обязательных платежей, связанных с доверительным управлением фондом, составляет 0,1% (с учетом НДС) среднегодовой стоимости чистых активов фонда, определяемой в порядке, установленном нормативными актами в сфере финансовых рынков.

Фактические расходы в 2020 году составили 0,18% (с учетом НДС) от среднегодовой стоимости чистых активов Фонда.

Информацию можно посмотреть в Интернет по адресу: www.vtbcapital-am.ru

Все права защищены © 2021

Продолжая использовать наш сайт, Вы даете согласие АО ВТБ Капитал Управление активами на обработку файлов cookie и пользовательских данных с использованием интернет-сервисов Google Analytics, Яндекс.Метрика, Google AdWords и Яндекс.Директ: сведения о местоположении устройства пользователя; тип и версия ОС; тип и версия браузера; тип устройства и разрешение его экрана; источник, откуда пришел на сайт пользователь; с какого сайта или по какой рекламе; язык ОС и браузера; какие страницы открывает и на какие кнопки на сайте нажимает пользователь; IP-адрес устройства, в целях функционирования сайта, проведения ретаргетинга и ремаркетинга и проведения аналитических исследований. С файлами cookie и пользовательскими данными будут совершаться следующие действия: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (доступ), блокирование, удаление, уничтожение. Если Вы не хотите, чтобы Ваши данные обрабатывались, покиньте сайт.

Узнать больше

VTBM: Обзор фонда денежного рынка от ВТБ

«ВТБ Ликвидность» (VTBM ETF) — биржевой инвестиционный фонд, позиционируемый как средство краткосрочного размещения свободных денег на брокерских счетах. УК ставит целью доходность сравнимую с вкладами в крупнейших банках. При каких условиях стоит задуматься о покупке этого БПИФа, а когда поискать другие инструменты — в нашем обзоре.

Общая информация о VTBM

Инфраструктурные расходы — не более 0,4% в год, из них

Состав VTBM

Фонд вкладывает деньги пайщиков в сделки «обратного РЕПО с Центральным контрагентом под ОФЗ и КСУ». Проще говоря — в инструменты биржевого денежного рынка.

РЕПО — продажа ценных бумаг, в нашем случае гособлигаций, с обязательством выкупа через определенный срок (от 1 дня до трех месяцев). Обратное РЕПО означает, что ВТБ является временным покупателем гособлигаций, то есть дает деньги пайщиков в долг.

Центральный контрагент — Национальный клиринговый центр Московской биржи. Он гарантирует исполнение обязательств по сделке перед добросовестной стороной. КСУ (клиринговый сертификат участия) — вид ценной бумаги, еще один вариант гарантии.

Конкретный перечень бумаг в портфеле постоянно меняется. Посмотреть его можно в отчетах УК в справках о стоимости чистых активов. Но задержка раскрытия данных составляет около месяца.

Таким был состав на конец 2020 года. Данные открыты 25 января 2021 года.

Управляющий имеет возможность комбинировать сроки займов от 1 дня до 3 месяцев. Но чаще всего сделки эти однодневные, так что пользы от таких запоздалых данных немного.

Доходность VTBM

Согласно правилам доверительного управления, бенчмарком БПИФа является индекс, а вернее сказать индикатор, «Ставка Московской Биржи рынка РЕПО с ЦК облигации». Краткое наименование — MOEXREPO, ISIN — RU000A0JWFW2.

MOEXREPO дает объективную информацию об однодневных ставках денежного рынка. Рассчитывается Мосбиржей, на ее сайте всегда можно посмотреть его последние значения. На момент написания обзора значение индикатора составляло 3,8%. Максимальное за год — 6,14%.

Ставки сейчас находятся на минимальных значениях. Вот график поступательного движения индикатора вниз за последние два года.

Заработанное за счет этих займов ежедневно прибавляется к СЧА. Упрощенно говоря, каждый день цена пая должна увеличиваться на текущую ставку MOEXREPO деленную на 365 за вычетом платы за управление.

Можно сравнить с однодневным вкладом в банке, где каждый день ставка меняется в зависимости от рыночной конъюнктуры. Само «тело вклада» при этом в отличие от вложений в облигации не подвержено рыночной волатильности. Оно может снизиться при невозврате кредита, но вероятность такого развития событий чрезвычайно низка.

Поэтому график котировок представляет собой гладкую прямую с небольшим движением вверх.

В январе 2020 года VTBM начал торговаться по цене 0,99998 рубля за один пай. К 5 февраля 2021 года цена достигла 1,0453099 рубля. Рост почти за год — 4,53%.

Важно! В этом росте не учтены биржевые расходы и налоги. Реальный заработок инвестора меньше.

Риск — минимальный. Доходность — тоже. Она находится на уровне инфляции и ставок по вкладам в крупнейших банках. Для сравнения средняя максимальная ставка по вкладам банков топ-10 банков в 3-й декаде января 2021 года находилась на уровне 4,49%.

Так стоит ли использовать VTBM для временного размещения?

Из формулы выше видно, что на коротких отрезках доходность близка к нулю. Однако даже с этой чуть отличной от нуля прибыли придется платить НДФЛ в 13%. Плюс не забываем, что с каждой сделки (и купли, и продажи) придется отдать комиссии брокеру (в среднем около 0,05%) и бирже (около 0,01%). Эти платежи взимаются с полной стоимости актива на момент сделки.

Для владельцев брокерского счета в ВТБ есть льгота в виде нулевой торговой комиссии. Но биржи заплатить придется в любом случае.

Теперь посчитаем на реальных исторических данных сколько можно было бы заработать, купив по 1000 паев и продержав их разные отрезки времени:

| День | Неделя | 2 недели | 3 недели | 4 недели | |

| 8-9 февраля | 2-9 февраля | 26.01 — 9.02 | 19.01 — 9.02 | 12.01 — 9.02 | |

| Покупка | 1 045,64 | 1 045,01 | 1 044,25 | 1 043,49 | 1 042,55 |

| Комиссия брокера | 0,52 | 0,52 | 0,52 | 0,52 | 0,52 |

| Комиссия биржи | 0,10 | 0,10 | 0,10 | 0,10 | 0,10 |

| Продажа | 1 045,90 | 1 045,90 | 1 045,90 | 1 045,90 | 1 045,90 |

| Комиссия брокера | 0,52 | 0,52 | 0,52 | 0,52 | 0,52 |

| Комиссия биржи | 0,10 | 0,10 | 0,10 | 0,10 | 0,10 |

| Рост цены | 0,26 | 0,89 | 1,65 | 2,41 | 3,35 |

| Прибыль минус налог | 0,23 | 0,77 | 1,43 | 2,10 | 2,91 |

| Итого прибыль (- убыток) | -1,03 | -0,48 | 0,18 | 0,84 | 1,66 |

Еле заметная прибыль начинается только после второй недели вложений. Клиенты ВТБ в этом случае выигрывают вполне заметную сумму и начинают зарабатывать раньше.

Также нужно учитывать, что ежедневный рост цены пая не гарантирован. В качестве примера приведем график котировок за десять дней в феврале 2021 года. Как видим несколько торговых сессий цена может не меняться вовсе. А комиссии вы заплатите в любом случае.

Помните, что БПИФ это рыночный инструмент. Его стоимость в каждый конкретный момент зависит от баланса спроса и предложения. От расчетной цены биржевые котировки могут отличаться заметно.

Маркет-мейкер обязан не выходить за пределы 1%. Для рассматриваемого инструмента это соответствует квартальному росту цены.

Сравнение с конкурентами: денежные фонды на Мосбирже

На MOEX можно приобрести еще два ЕТФ денежного рынка. Оба выпущены УК FinEx. Портфель обоих состоит исключительно из краткосрочных государственных облигаций США.

FXTB является долларовым активом, его рублевая цена полностью зависит от текущего курса. FXMM имеет рублевое хеджирование. Его котировки коррелируют с валютными колебаниями. Подробнее читайте в нашем обзоре на эту бумагу.

Все подобные инструменты позиционируют себя прежде всего как квазикэшевые бумаги для временной парковки денег на брокерских счетах. Прибыль и риск у них минимальные. И все они из-за комиссий и налогов фактически убыточны на коротких сроках владения.

| FXTB | FXMM | VTBM | |

| Стоимость управления | 0,20% | 0,49% | 0,40% |

| Доход за мес. | -0,12% | 0,23% | 0,31% |

| Доход за 3 мес. | -4,63% | 0,88% | 0,96% |

| Доход за год | 16,08% | 4,11% | 4,18% |

Доходность указана без расходов на брокерские и биржевые комиссии и налоги.

За последние три месяца долларовый FXTB ETF показал убыток из-за укрепления российской валюты. Хеджированный FXMM таких потерь избежал, но он чуть проигрывает бумаге от ВТБ из-за большей стоимости обслуживания.

Еще одна цель квазикэшевых инструментов — стабилизация инвестиционного портфеля. Их доходность хоть и минимальна, но фактически гарантирована надежностью базовых активов. Поэтому некоторые инвесторы предпочитают держать часть активов в инструментах денежного рынка, страхуя себя от сильных просадок в периоды падения рынка.

На этом даже строиться одна из популярных стратегий распределения активов — так называемый вечный или всесезонный портфель. На этой концепции построены, например, БПИФы Тинькова TRUR и TUSD.

Для этой цели VTBM вполне подходит. Например, если вы хотите защитить от резкого обесценивания портфель на индивидуальном инвестиционном счете (ИИС). В этом случае вывести средства на банковский депозит вы не можете, а госбумаги или фонды на них все равно будут падать в кризисы.

Плюсы и минусы VTBM

Положительными качествами рассмотренного фонда являются:

Отрицательные моменты, которые нужно учитывать:

Главное

БПИФ «ВТБ Ликвидность» — первый российский биржевой фонд денежного рынка. Его «грязная» доходность стабильна и будет держаться на уровне сопоставимом с процентами по депозитам в крупнейших банках. Для кратковременной «передержки» свободных денег инструмент подходит плохо. На сроках до двух недель расходы на биржевые спреды, выплаты брокеру и бирже, а также налоги превышают увеличение стоимости пая. Владея VTBM меньше недели, вы скорее всего уйдете в минус.

Обратите внимание на фонд, если вы хотите стабилизировать портфель на ИИС денежными активами. Выгодным вложение будет для клиентов брокера ВТБ. Для них брокерская комиссия равна нулю, что существенно сокращает срок прогнозируемого убыточного владения паями.

Обзор БПИФ VTBM «Ликвидность»: почему кэшевый инструмент не получился

Инвестпривет, друзья! Сегодня у нас обзор БПИФа VTBM. Он необычен тем, что это – первый в России биржевой фонд денежного рынка (при этом ETFы денежного рынка у нас уже есть – это FXMM и FXTB). По задумке управляющей компании, VTBM можно рассматривать как альтернативу депозиту или кэшу. Но что получилось на самом деле? Давайте разбираться.

Инфраструктура фонда

Полное название фонда VTBM – «ВТБ – Ликвидность». VTBM – это тикер, под которым фонд можно найти на бирже.

Традиционно рассмотрим, кто обеспечивает работу фонда. Тут всё довольно стандартно для БПИФов ВТБ:

Словом, здесь никаких сюрпризов. Гораздо интереснее посмотреть, что под капотом и как это работает.

Инвестиционная стратегия

БПИФ VTBM «Ликвидность» – это биржевой фонд денежного рынка. В соответствии со своей стратегией БПИФ размещает свои активы в обратное РЕПО с Центральным контрагентом под ОФЗ и КСУ. Центральный контрагент (в данном случае – Центробанк) гарантирует исполнение обязательств по сделке РЕПО перед добросовестной стороной.

При этом управляющий фонда имеет возможность комбинировать сроки размещения от 1 дня до 3 месяцев, получая дополнительную прибыль при увеличении наклона кривой процентных ставок. Вот, кстати, эта кривая.

Ок, а теперь по-русски.

РЕПО (от англ. repurchase agreement – «сделка с возвратом») – это сделка, при которой бумаги продаются контрагенту (второй стороне) с обязательством потом их выкупить по определенной цене. Обратное РЕПО – это сделка, при которой бумаги покупаются у контрагента, при этом контрагент обязуется выкупить их по определенной цене.

По факту РЕПО – это две сделки в одной: покупка / продажа актива сейчас и заключение фьючерса на покупку / продажу актива потом. По сути сделки РЕПО представляют собой кредитование под залог ценных бумаг.

Ближайший аналог сделки РЕПО: сосед одалживает у вас 500 рублей до зарплаты на два дня, а взамен выдает расписку, где указано, что он купит эту расписку за 502 рубля. А гарантом обеспечения сделки выступает жена соседа, которая в случае чего отдаст деньги за него.

Так вот, в нашем случае вы – это VTBM, сосед – контрагент, а жена – центральный контрагент (гарант сделки).

По сделкам РЕПО обеспечением выступает ОФЗ. VTBM имеет некоторую сумму денег (например, 1 000 000 рублей) и хочет их преумножить. И есть какой-нибудь банк, у которого есть ОФЗ. VTBM дает в пользование свой миллион банку под обеспечение ОФЗ – т.е. по факту получает ОФЗ вместо денег. Например, 1000 ОФЗ за 1000 рублей каждую.

В будущем (через день, неделю или 3 месяца – сроки зависят от спецификации контракта) банк выкупит ОФЗ обратно по рыночной цене. VTBM заработает за счет получения НКД (накопленного купонного дохода). Например, по каждой облигации НКД составил 10 рублей – следовательно, VTBM заработает 10000 рублей на такой операции.

Если банк не исполнит обязательство (т.е. откажется покупать ОФЗ), то за него это сделает Центробанк, а потом оштрафует нарушителя.

Иногда контрагенты продают ОФЗ дешевле или выше среднерыночной цены, т.е. с дисконтом или премией. Следовательно, иногда получается дополнительный доход, иногда – расходы. Поэтому доходность ОФЗ и ставок РЕПО не совпадают, хотя и напрямую коррелируют друг с другом.

А доходность ОФЗ, как мы знаем, напрямую зависит от ставки Центробанка: растет при увеличении ставки и падает при ее снижении. Следовательно, чем выше ставка Центробанка, тем выше ставка РЕПО – и тем доходнее VTBM. При курсе на снижение ставки Центробанка доходность VTBM будет постепенно падать.

Цель инвестиционной стратегии VTBM – обеспечение соответствия изменений расчетной цены инвестиционного пая фонда изменениям количественных показателей индикатора ставки РЕПО с Центральным контрагентом с облигациями «Ставка Московской Биржи рынка РЕПО с ЦК облигации» (MOEXREPO).

Посмотреть значения текущих ставок РЕПО можно на сайте Мосбирже: https://www.moex.com/ru/index/repo-rates-indicators.aspx?tid=1416. Я выделил текущие ставки (на момент написания статьи).

Также в таблице я выделил MOEXREPO с КСУ – именно по этим ставкам сейчас VTBM заключает сделки с контрагентами. 4,01% – не густо. И в будущем ставка будет только снижаться.

Комиссии и скрытые расходы

Едем дальше. Посмотрим, на что нам придется потратиться, инвестируя в этот фонд. Во-первых, комиссии:

Таким образом, суммарно комиссия может составлять 0,49% в год. Предположим, что фонд возьмет с инвесторов по максимуму. Среднегодовая доходность снижается до 3,52%.

Кроме того, есть еще биржевые сборы. Я не нашел информацию, какую комиссию платит БПИФ VTBM за покупку и продажу активов, но предположу, что стандартную для Мосбиржи – 0,01% от сделки.

Так как сделки РЕПО проводятся регулярно (одна сделка длится от 1 дня до 3 месяцев), то каждая такая покупка / продажа облагается комиссией в 0,01%, т.е. фонд выкладывает в пользу биржи минимум 0,02% от суммы сделки. Если предположить, что таких сделок будет всего 4 (по 3 месяца каждая), то суммарно комиссия может составить 0,08% (но сколько в реальности сделок проводится – вам никто не скажет).

Итого доходность снижается до 3,44%.

Во-вторых, нужно учитывать налоги. БПИФы акций не платят налог с дивидендов (как и некоторые БПИФы облигаций), а вот с прибыли по сделкам РЕПО обязаны – 13% вынь да положь.

Итоговая доходность снижается до 2,99%. Годовых. В рублях.

Кроме того, есть еще комиссия брокера за покупку и продажу актива. У Сбербанка, например, это 0,03% от сделки. А так как вам нужно не просто купить, но и потом продать паи БПИФа VTBM, то вы заплатите 0,06%. В итоге, если вы купите один пай БПИФ VTBM сейчас у брокера Сбербанк и продадите через год, то заработаете в лучшем случае 2,93% годовых. В рублях.

И это при условии, что ставка РЕПО не уменьшится (а она, скорее всего, уменьшится при снижении ставки ЦБ РФ).

Т.е. в долгосрок держать VTBM – преступление. Даже покупка просто ОФЗ дает больший доход. Тем более, если покупать на ИИС.

Ну ок, а если держать VTBM как аналог кэша, покупая на «сдачу» и потом инвестируя накопленную сумму в более доходные вещи?

Я вас огорчу: это тоже невыгодно. Посчитаем финрезультат для брокера Сбербанк:

Таким образом, точка безубыточности приходится на 9-ый день. Т.е., купив пай VTBM, придется держать его хотя бы 8 дней, чтобы выйти в ноль. Не очень-то ликвидный инструмент, не находите ли? А если кэш понадобятся через четыре дня? Продавать с убытком? Проще просто деньги держать на счете, никуда не вкладывая.

А если у брокера комиссия еще выше, например, у Тинькофф 0,3%? Придется ждать полтора месяца, чтобы просто отработать в плюс.

По сути дела, фонд «Ликвидность» никак не оправдывает свое название: ни разу он ни ликвидный.

Правда, клиенты ВТБ не платят комиссию при покупке и продаже пая VTBM – им можно размещать свои средства в фонде в качестве кэша.

Кстати, при своих расчетах я не учел еще один будущий налог – с купонов ОФЗ. Так что в реальности доходность может упасть еще на несколько сотых или даже десятых.

Историческая доходность и цена пая

Фонд был запущен сравнительно недавно, но кое-какая статистика за это время набралась. Так, за последние 6 месяцев доходность VTBM составила всего 1,88%.

Да, сверхнадежно (посмотрите график) и консервативно. И доступно – стоимость пая VTBM составляет всего 1,0378 рубля. Вполне реально покупать «на сдачу». Другой вопрос – нужно ли?

Задача квазикэшевых инструментов, таких как VTBM или, скажем, FXMM – держать деньги «на передержке» с хотя бы минимальной гарантированной доходностью. С той целью, чтобы их можно было в любой момент взять и израсходовать на покупку каких-то интересных акций или других фондов.

Но VTBM не выполняет ни одной из задач: на практике он ограничен в ликвидности и имеет отрицательную доходность на краткосрочной дистанции. А на месяцы и годы хоронить свой портфель в инструменте с доходностью 2-3% годовых – на мой взгляд, такое себе.

FXMM, кстати, тоже. Его доходность оказалась даже ниже, и при этом он более волатилен. И без комиссий его купить не получится ни у одного брокера.

Итак, я бы посоветовал вам VTBM для передержки средств – но только если вы клиент ВТБ и поэтому не платите комиссию за сделки с БПИФами ВТБ Управление активами. Всем остальным совет: подумайте, стоит ли связываться с таким инструментом. Для кратковременного размещения в текущей ситуации лучше подойдут сверхкороткие облигации (ОФЗ) или однодневные бонды ВТБ. Надеюсь, было полезно. Удачи, и да пребудут с вами деньги!