код дохода материальной помощи до 4000 тысяч рублей в 2020 году

Код дохода материальной помощи до 4000 тысяч рублей в 2020 году

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 24 июля 2020 г. N БС-4-11/11908@ Об обложения НДФЛ и страховыми взносами сумм материальной помощи, оказываемой организацией своим сотрудникам

Федеральная налоговая служба рассмотрела интернет-обращение по вопросу обложения налогом на доходы физических лиц и страховыми взносами сумм материальной помощи, оказываемой организацией своим сотрудникам, и сообщает следующее.

1. По налогу на доходы физических лиц.

Перечень доходов, освобождаемых от обложения налогом на доходы физических лиц, содержится в статье 217 Кодекса.

На основании пункта 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц сумм материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, в размере, не превышающем 4 000 рублей за налоговый период.

Таким образом, суммы материальной помощи, выплаченные сотрудникам организации в целях поддержки сотрудников, на основании пункта 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц в сумме, не превышающий 4 000 рублей за налоговый период.

2. По страховым взносам.

Исчерпывающий перечень освобождаемых от обложения страховыми взносами сумм единовременной материальной помощи, оказываемой плательщиками, определен подпунктом 3 пункта 1 статьи 422 Кодекса.

В связи с этим, суммы единовременной материальной помощи, оказываемой плательщиками физическим лицам по иным основаниям, не поименованным в подпункте 3 пункта 1 статьи 422 Налогового кодекса, подлежат в установленном порядке обложению страховыми взносами как выплаты в рамках трудовых отношений.

Помимо вышеуказанных сумм материальной помощи, оказываемой плательщиками физическим лицам, на основании подпункта 11 пункта 1 статьи 422 Кодекса не подлежат обложению страховым взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период.

Дополнительно сообщается, что по вопросам обложения начисленных выплат страховыми взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в соответствии с Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» следует обращаться в территориальные отделения Фонда социального страхования Российской Федерации.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

Суммы материальной помощи, выплаченные сотрудникам организации в целях поддержки не облагаются НДФЛ в сумме, не превышающий 4 000 руб. за налоговый период.

Что касается страховых взносов, то перечень необлагаемых сумм прямо поименован в НК РФ и является исчерпывающим. Выплаты по основаниям, не указанным в перечне, облагаются взносами. При этом не уплачиваются взносы с сумм материальной помощи, оказываемой работодателями своим работникам, не превышающих 4 000 руб. на одного работника за расчетный период.

При каких обстоятельствах материальная помощь освобождается от обложения страховыми взносами

Материальная помощь освобождается от обложения страховыми взносами в следующих случаях:

О том, какие документы потребуются для получения матпомощи в связи с рождением ребенка, читайте в статье «Как оформить материальную помощь сотруднику?».

Как оформляется выделение материальной помощи в организации

Для выделения материальной помощи руководитель должен издать специальный приказ. От работника, которому потребовалась помощь, требуется заявление, написанное в произвольной форме. К нему следует приложить подтверждающие документы, в качестве которых могут выступать свидетельство о рождении или усыновлении ребенка, свидетельство о смерти члена семьи и пр.

В платежном документе, в графе «Основание платежа», бухгалтерия должна указывать номер и дату приказа руководителя о выделении материальной помощи. Если выплаты производятся траншами, а не единовременно, такую ссылку следует проставлять в каждом платежном документе.

Когда материальная помощь облагается страховыми взносами

Во всех остальных случаях, не указанных в предыдущем пункте, материальная помощь, если она выделена работникам, становится объектом обложения страховыми взносами. Данная норма содержится в подп. 11 п. 1 ст. 422 НК РФ.

Сроки для внесения вносов следующие: согласно п. 3 ст. 431 НК РФ плательщик страховых взносов обязан перевести их в бюджет не позднее 15 числа месяца, следующего за месяцем начисления.

В коллективном договоре ООО «Омега» содержится положение, согласно которому сотрудники организации имеют право на получение материальной помощи. Решение о ее выделении — прерогатива руководителя, в приказе которого указываются соответствующие суммы.

В феврале 20ХХ года работнику предприятия Чижикову А. С. в соответствии с его заявлением была выделена материальная помощь в размере 29 000 руб. на платное лечение супруги в период беременности.

В мае 20ХХ года ему же, но уже в связи с рождением ребенка была выделена еще одна материальная помощь — в размере 30 000 руб.

В результате взносы на обязательное социальное страхование будут начислены только с 25 000 руб. (29 000 – 4 000), поскольку необлагаемая сумма в первом случае составляет 4 000 руб. А материальная помощь, выданная при рождении ребенка, вообще не подлежит обложению взносами, если она не превышает 50 000 руб. В данном случае она равна 30 000 руб..

Начисляются ли страховые взносы, если материальная помощь носит разовый характер

На практике встречаются обстоятельства, при которых материальную помощь выделяют разово, и она не предусмотрена ни коллективным, ни трудовым договором. Основанием для выдачи таких сумм служит лишь приказ руководителя.

В этом случае материальная помощь работникам (в сумме, превышающей 4 000 руб. в год) также облагается страховыми взносами (подп. 11 п. 1 ст. 422 НК РФ).

Надо ли облагать страховыми взносами выплаты, произведенные уже уволившимся сотрудникам

В некоторых случаях у организации возникает необходимость выплатить материальную помощь бывшим работникам, например, в связи со сложными жизненными обстоятельствами. В этом случае страховые взносы начислять не нужно, ведь в базу для начисления страховых взносов включаются вознаграждения, выплачиваемые в пользу физических лиц, подлежащих обязательному страхованию в рамках трудовых договоров или договоров гражданско-правового характера (п. 1 ст. 420 НК РФ). Поскольку между бывшими сотрудниками и организацией никаких из вышеприведенных договоров нет, то и оснований для исчисления взносов также не имеется.

При каких условиях начисляются страховые взносы от производственного травматизма

Объектами для обложения взносами на травматизм являются выплаты, если они согласно п. 1 ст. 20.1 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ произведены:

В подп. 3, 12 п. 1 ст. 20.2 закона № 125-ФЗ определен характер материальной помощи, которая освобождена от обложения взносами на травматизм. Взносы не начисляются:

Таким образом, страховыми взносами на травматизм матпомощь работникам не будет облагаться в тех же ситуациях, в которых на нее не начисляются иные страховые взносы.

О правилах начисления и перечисления взносов на травматизм на выплаты, подлежащие обложению такими взносами, читайте в этом материале.

Начисляются ли страховые взносы от производственного травматизма на материальную помощь уволившимся сотрудникам

В некоторых случаях у организации возникает необходимость выплатить материальную помощь бывшим работникам. Если такая помощь выделена не работающему на предприятии сотруднику, то страховые взносы на травматизм начислять не надо. Причина проста: такие лица уже не состоят в трудовых отношениях с бывшим работодателем, и материальная помощь согласно п. 1 ст. 20.1 закона № 125-ФЗ в число объектов обложения такими взносами не входит.

Руководство ООО «Сигма» решило выдать материальную помощь своему бывшему работнику Лиховцеву Г. И. в связи со смертью его супруги. Выплата в размере 32 000 руб. была произведена спустя два месяца после увольнения Лиховцева. Такая материальная помощь не облагается страховыми взносами, поэтому начислять их не надо.

Нормы, содержащиеся в ст. 20.1 закона № 125-ФЗ, вступили в силу 01.01.2011, но и до этой даты начислять взносы на такой вид материальной помощи не требовалось.

Материальная помощь в связи со смертью близкого родственника в 2020–2021 годах

Отдельно нужно сказать о материальной помощи в связи со смертью близкого родственника в 2020–2021 годах.

Дело в том, что работодатель может перечислить в положении об оплате труда ближайших родственников работников, в случае смерти которых сотруднику выплачивается материальная помощь. Например, это могут быть супруг (-а), дети, родители, дедушки, бабушки, родители супруга (-и), братья/сестры. Однако порядок обложения материальной помощи страховыми взносами зависит от того, являлся умерший родственник членом семьи или нет.

Материальная помощь в связи со смертью близкого родственника в 2020–2021 годах не подлежит обложению страховыми взносами только в том случае, если эти близкие родственники являются членами семьи в трактовке ст. 2 Семейного кодекса РФ (см. письмо Минтруда России от 09.11.2015 № 17-3/В-538). В этой статье Семейного кодекса к членам семью отнесены только супруг (-а), родители (в т. ч. усыновители) и дети (в т. ч. усыновленные). Так что если работодатель выплачивает материальную помощь в связи со смертью, например, бабушки или родителей супруга или брата/сестры, то эта материальная помощь будет облагаться страховыми взносами в общем порядке.

Материальная помощь 4000 руб.: налогообложение 2020–2021

И еще несколько слов о налогообложении материальной помощи в пределах 4 000 руб. Материальная помощь 4000 руб. — налогообложение в 2020–2021 годах не предусматривает ее учет в составе доходов, учитываемых при определении налоговой базы по НДФЛ (п. 28 ст. 217 НК РФ).

Подробнее о том, в каких случаях матпомощь облагается НДФЛ, а в каких – нет, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Для целей исчисления налога на прибыль материальная помощь работникам не уменьшает налогооблагаемую базу (п. 23 ст. 270 НК РФ). В то же время Минфин России допускает учет материальной помощи, выплачиваемой к отпуску, в составе расходов по оплате труда. Для целей налога на прибыль и при УСН:

Итоги

И НК РФ, и закон № 125-ФЗ в перечни выплат, не подлежащих обложению страховыми взносами, включают ряд видов матпомощи. Среди необлагаемой взносами матпомощи работникам выделяются 2 группы:

Не будет облагаться взносами также матпомощь, выплачиваемая людям, не состоящим в трудовых отношениях с лицом, осуществляющим выплату.

А обязанность по начислению взносов на травматизм на доходы работников, оформленных по договору ГПХ (облагаемые взносами на пенсионное и медицинское страхование), возникнет у работодателя только в том случае, если такая обязанность предусмотрена договором.

Облагается ли материальная помощь НДФЛ?

Облагается ли материальная помощь НДФЛ? Нет, если ее размер — не более 4000 рублей. Но и в том случае, если сумма превышает лимит, при налогообложении есть нюансы.

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ. Иными словами, с заработной платы, премий и прочих начислений удерживается налог на доходы физических лиц.

Работодатель, наряду с оплатой за труд, вправе оказать финансовую поддержку сотруднику. Материальной помощью признается единовременная денежная выплата физическому лицу в связи с трудной жизненной ситуацией или особыми обстоятельствами. Работник обязан подтвердить обстоятельства документально, если они связаны с частной жизнью, в ином случае полученные денежные средства признаются стимулирующими, то есть вознаграждением за работу. Как в этом случае: облагается ли налогом материальная помощь и как действовать бухгалтеру?

Особенности налогообложения матпомощи

Если размер матпомощи не превышает 4000 рублей в год по любым основаниям, НДФЛ с материальной помощи в 2020 году не удерживается. Но есть несколько особых случаев, рассмотрим которые подробно.

1. Полностью не облагаемая НДФЛ материальная помощь — это матпомощь, которая выдается в случае:

2. Не облагаемая в лимите 50 000 рублей:

По п. 28 ст. 217 НК РФ, такая единовременная матпомощь исключается из налогооблагаемой базы для НДФЛ, в части страховых взносов позиция Минфина идентичная. Код материальной помощи в справке 2-НДФЛ до 4000 рублей указан в приказе ФНС № ММВ-7-11/387@ от 10.09.2015. К нему относится:

Код вычета по любому коду дохода материалки зависит и от основания для начисления работнику.

Законодательством установлен ряд случаев, при которых материалка полностью исключается из базы для расчета налога, независимо от суммы:

Оформление матпомощи

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства. Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Руководитель, рассмотрев обращение работника, принимает решение о размере матпомощи, исходя из финансового положения и сложности жизненной ситуации работника.

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалку разрешается разбить на несколько частей и выплатить несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ делается только один. В нем следует указать периодичность осуществления перечислений. Если создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

Отражение материальной помощи в налоговой отчетности

Рассмотрим ситуацию на примере.

Курочкин Э. В. обратился 10.07.2020 к руководителю с заявлением о выплате матпомощи в сумме 50 000 рублей.

12.07.2020 руководителем ООО «Весенний день» было принято решение выплатить матпомощь в полном объеме.

Бухгалтер произвел начисление и перечислил, одновременно отразил матпомощь в налоговой отчетности.

Посмотрим, как отражается материальная помощь в 2-НДФЛ, на примере.

Отчет 6-НДФЛ за третий квартал (для наглядности заполнен только по примеру):

Какой код дохода материальной помощи до 4000 рублей и код вычета?

Код дохода материальной помощи до 4000 рублей и код налогового вычета можно узнать, прочитав статью. Коды дохода и вычета обязательны к указанию в справке 2-НДФЛ, в которой отражаются доходы сотрудника, источники их поступления, вычеты.

Материальная помощь – коды дохода (НДФЛ), отражаемые в справке 2-НДФЛ

С полученных доходов граждане обязаны уплачивать подоходный налог (НДФЛ). Однако НК РФ определяет ряд случаев, когда суммы дохода частично не облагаются налоговой нагрузкой. Так, согласно п. 28 ст. 217 НК РФ не облагаются доходы до 4000 рублей, полученные в качестве матпомощи. Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды.

Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица. Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены.

Код дохода – материальная помощь до 4000 рублей

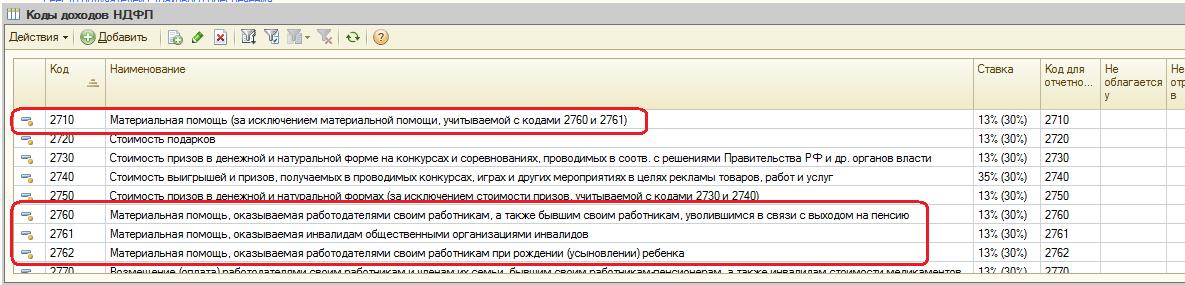

Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3:

Есть вопрос? Ответим по телефону! Звонок бесплатный!

| Вид матпомощи | Код дохода |

| Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации. | 2710 |

| Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя | 2760 |

| Матпомощь для трудящихся, у которых родились дети, либо которые их усыновили, или взяли под опеку | 2762 |

Далее рассмотрим, какие коды вычетов предусмотрены законом.

Код вычета – материальная помощь до 4000 рублей в справке 2-НДФЛ

Коды вычета сумм материальной помощи, как и коды дохода, отражены в Приказе № ММВ-7-11/387@. Как и код дохода, код вычета материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Конкретный код зависит от вида выплаченной материальной помощи.

Нас интересует Приложение № 2 к Приказу ФНС, в котором отражены вычеты, предусмотренные ст. 217 НК РФ. В данном разделе представлено 10 кодов вычетов, из которых подходящими являются 3:

| Вид матпомощи | Код вычета |

| Вычет с любых видов матпомощи, предоставляемых работодателем сотрудникам или бывшим сотрудникам (за исключением случая, когда основанием для выплаты стало рождение детей, либо работодателем производилась оплата медикаментов для сотрудника) | 503 |

| Вычет с сумм матпомощи, предоставляемых сотрудникам при рождении, усыновлении детей | 508 |

| Вычет с сумм матпомощи, которые выплачены в качестве возмещения сумм, потраченных сотрудниками организации на приобретение лекарств (по рецепту врача) | 504 |

Таким образом, в статье расписаны все возможные коды доходов и вычетов, которые отражаются в справке НДФЛ при выплате сумм материальной помощи. Код дохода материальной помощи, выплачиваемой в общем порядке сотрудникам фирмы – 2760.

Коды материальной помощи в 2020 году

Под материальной помощью в трудовой практике предприятий Российской Федерации подразумеваются специфические выплаты, осуществляемые работодателями своим сотрудникам, а также третьим лицам в связи с наступлением каких-либо неблагоприятных обстоятельств в их жизни, а также иные формы обеспечения помимо денежной. При этом матпомощь считается выплатой, которая не привязывается напрямую к результатам трудовой деятельности и имеет не поощрительный, а компенсационный характер, призванный тем или иным образом исправить и скомпенсировать полученный человеком ущерб.

Соответственно, особый характер таковых выплат предполагает использование иных нормативов налогообложения, отраженных в отдельных статьях НК РФ, а именно:

• Статья 217 НК РФ. Её нормативами устанавливается возможность специфического налогообложения материальной помощи, в том числе полное освобождение всей суммы или части суммы от уплаты НДФЛ.

• Статья 270 НК РФ. Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

• Статья 422 НК РФ. Нормативы означенной статьи регулируют порядок вычисления страховых взносов, начисляемых на материальную помощь.

Материальная помощь регулируется лишь положениями налогового законодательства. Трудовой кодекс не содержит данного определения и не предусматривает никаких специфических режимов её урегулирования. Исходя из этого, характер выплаты материальной помощи изначально является сугубо добровольным для работодателей – именно они решают, следует ли отражать возможность получения означенных компенсаций в нормативных актах предприятия. Однако если таковые нормативы в организации присутствуют, их соблюдение является обязанностью работодателя.

Учитывая, что материальная помощь относится к особым средствам, которые напрямую нельзя отнести к доходам получающего её лица, а также учитывая специфический режим налогообложения материальной помощи, она должна иметь и соответствующее отражение в налоговой отчетности. Справка 2-НДФЛ является на текущий момент основным документом, подаваемым в ФНС относительно уплаты налогов на доходы физических лиц, и коды дохода материальной помощи, а также коды налогового вычета должны быть в ней проставлены в отношении данных средств в отдельном порядке.

В первую очередь большинство бухгалтеров интересует, какие необходимо указывать коды дохода материальной помощи до 4000 рублей. Это связано с тем, что означенная сумма с точки зрения законодательства в большинстве случаев является граничной для получения материальной помощи, не облагаемой налогом в течение одного календарного года. При этом данное ограничение установлено для всех видов материальной помощи кроме тех, что имеют отдельное специфическое регулирование и иные ограничения по размеру.

К кодам доходов материальной помощи относятся следующие отражаемые в справке 2-НДФЛ обозначения:

• Код 2710. Данным кодом дохода отображается любая материальная помощь, как до 4000 рублей, так и свыше неё, выплачиваемая вне зависимости от обстоятельств и не входящая в отдельные категории установленных законодательно видов матпомощи.

• Код 2760. Данный код материальная помощи используется для отображения дохода бывших работников, вышедших на пенсию, но получивших определенную поддержку от работодателя.

• Код 2761. Этот код применяется для материальной помощи, оказанной инвалидам благотворительными организациями, а не работодателями.

• Код 2762. Этим кодом отмечается материальная помощь, выданная работодателем по случаю рождения ребёнка.

Работодатель считается фактическим налоговым агентом получателя материальной помощи, даже если он оказывает её лицу, не состоящему на момент получения помощи с ним в трудовых отношениях, например – бывшим работникам, родственникам умерших сотрудников и иным лицам. В случае, если помощь оказывается государственными инстанциями или иными третьими лицами, обязанность подачи справки 2-НДФЛ может быть возложена в том числе и на получателя материальной помощи.

Так как материальная помощь в отдельных ситуациях не подлежит взысканию с неё налога на доходы физических лиц, это должно быть отражено при заполнении 2-НДФЛ с использованием соответствующих кодов вычета.

Ситуации, в которых матпомощь не подлежит взысканию с неё налоговых отчислений и страховых взносов, могут быть следующими:

Для различных категорий материальной помощи предусмотрены разные коды налогового вычета, отражаемые в справке 2-НДФЛ.

Они могут быть следующими:

• Код вычета 503. Данный код применяется только по отношению к суммам матпомощи до 4 тысяч рублей.

• Код вычета 504. Данным кодом отображается получение материальной помощи на рождение ребёнка.

Материальная помощь, не имеющая пределов и ограничений, например – в связи с смертью работника, чрезвычайными событиями или террористическими актами не отображается в справке 2-НДФЛ.

(1).jpg)