код дохода дополнительные выходные дни по уходу за ребенком инвалидом

Пособие на погребение и дни по уходу за детьми-инвалидами: КВР, КОСГУ, проводки, нюансы

|

| AndreyPopov / Depositphotos.com |

Достаточно часто бухгалтер сталкивается с фактами хозяйственной жизни, порядок отражения которых в бухгалтерском учете в Инструкциях по учету прямо не прописан. В таком случае приходится обращаться к профессиональному суждению и разрабатывать собственные корреспонденции счетов.

Такими «неурегулированными» ситуациями в числе прочих являются выплата социального пособия на погребение и оплата дополнительных выходных дней для ухода за детьми-инвалидами.

Социальное пособие на погребение

4 дополнительных выходных дня одному из родителей для ухода за детьми-инвалидами

Что касается непосредственно корреспонденций счетов, то начисление расходов может осуществляться с применением счета 303 02. Однако при таком подходе к используемому счету нужна дополнительная аналитика, которая бы позволила отделить суммы обязательств учреждения по оплате взносов и суммы, которые впоследствии будут возмещены ФСС России. Да, если позволяет учетная программа, обособить эти выплаты можно путем введения признака/субконто «Пособия за счет ФСС России». Однако и в этом случае использование счета 303 02 для учета расчетов с ФСС России по пособиям на погребение и оплате дополнительных выходных дней для ухода за детьми-инвалидами представляется все же не совсем корректным.

На наш взгляд, более целесообразным было бы использование в этом случае счета 303 05. Задолженность же ФСС России по возмещению расходов возможно отражать с применением счета 209 34. При таком подходе экономическая сущность фактов хозяйственной жизни будет отражена как самостоятельные расчеты с бюджетом и не затеряется среди других начислений на счете 303 02.

Таким образом, отразить социальные пособия в учете возможно с применением следующих бухгалтерских записей:

Содержание хозяйственной операции

В учете бюджетного / автономного учреждения

В учете казенного учреждения

Начислены обязательства работодателя по выплатам социального пособия на погребение и по оплате 4х дополнительных выходных дней для ухода за детьми инвалидами

Дебет 0 303 05 831

Кредит 0 302 65 737 /

0 302 66 737

Дебет КРБ 1 303 05 831

Кредит КРБ 1 302 65 737 /

КРБ 1 302 66 737

Выплачены деньги сотруднику из кассы / Перечислены на банковскую карту

Дебет 0 302 65 737 /

0 302 66 737

Кредит 0 201 34 610 /

0 201 11 610

Увеличение забалансового счета 18 (КВР 119, КОСГУ 265 / 266)

Дебет КРБ 1 302 65 837/

КРБ 1 302 66 837

Кредит КИФ 1 201 34 610

Увеличение забалансового счета 18 (КВР 119, КОСГУ 265 / 266)

или

Кредит КРБ 1 304 05 265 / 266

Начислена задолженность ФСС РФ по возмещению расходов работодателя по выплатам социального пособия на погребение и по оплате 4х дополнительных выходных дней для ухода за детьми инвалидами

Дебет 0 209 34 561

Кредит 0 303 05 731

Дебет КРБ 1 209 34 561

Кредит КРБ 1 303 05 731

Обратите внимание, если возмещение от ФСС РФ поступает в году, когда учреждение произвело выплату, то следует отразить восстановление кассового расхода.

В случае, если возмещение ранее произведенных расходов поступит в следующем году, то отражается возврат дебиторской задолженности по расходам прошлых лет

Бюджетное / автономное учреждение

И не забудьте выбранный способ отражения в бухгалтерском учете сумм социальных пособий на погребение и 4х дополнительных выходных дней для ухода за детьми инвалидами следует закрепить положениями учетной политики и согласовать в установленном порядке.

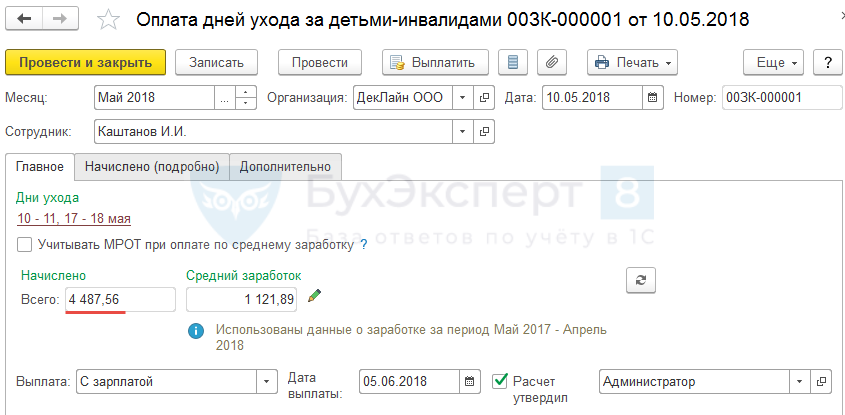

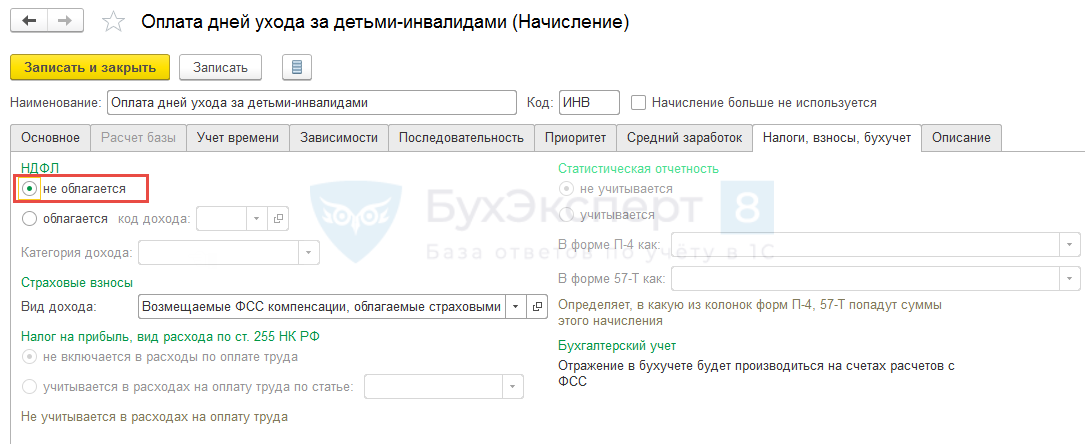

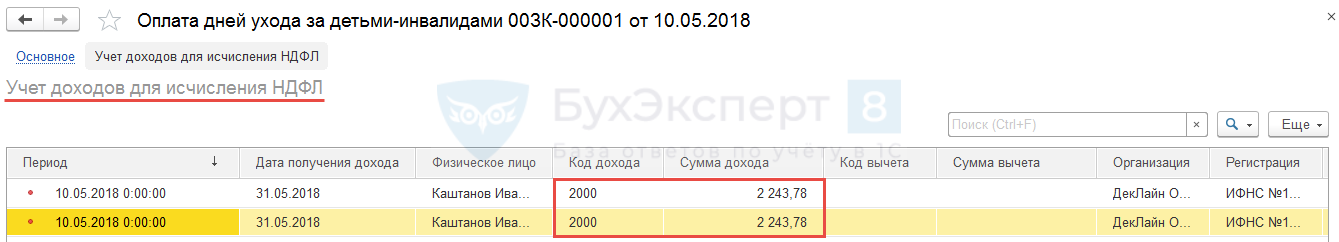

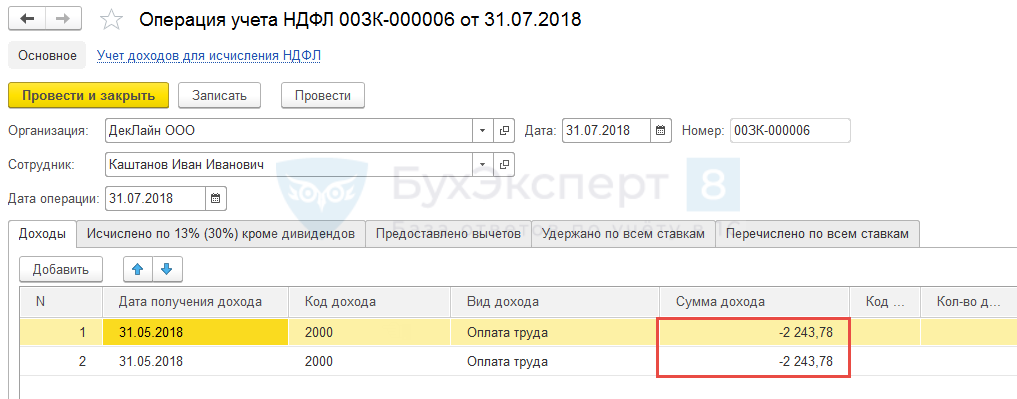

Отражение в отчете 6-НДФЛ и 2-НДФЛ оплаты дополнительных выходных дней для ухода за ребенком-инвалидом

Как правильно отразить в отчете 6-НДФЛ и 2-НДФЛ оплату дополнительных выходных дней для ухода за ребенком-инвалидом? Поскольку данная выплата не облагается НДФЛ, должна ли она включаться в доход сотрудника, и, если да, то какой должен быть код вида дохода и, соответственно, вычета?

Оплата дополнительных выходных дней по уходу за детьми-инвалидами не подлежит отражению в формах 2-НДФЛ и 6-НДФЛ.

В соответствии со статьей 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Доходы, освобождаемые от обложения налогом на доходы физических лиц, перечислены в статье 217 Кодекса.

Согласно пункту 1 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц доходы в виде государственных пособий, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам.

Оплата дополнительных выходных дней не относится к государственным пособиям, поскольку она не поименована в перечне государственных пособий, установленном статьей 3 Федерального закона от 19.05.1995 N 81-ФЗ «О государственных пособиях гражданам, имеющим детей».

Другие пункты статьи 217 Кодекса также не содержат среди освобождаемых доходов выплаты, производимые в виде дополнительных оплачиваемых четырех выходных дней в месяц одному из работающих родителей для ухода за ребенком-инвалидом.

Вместе с тем Президиум Высшего Арбитражного Суда Российской Федерации в Постановлении от 08.06.2010 N 1798/10 признал, что оплата дополнительных дней отдыха одному из родителей для ухода за детьми-инвалидами как иная выплата, осуществляемая в соответствии с действующим законодательством, в силу пункта 1 статьи 217 Кодекса не подлежит обложению налогом на доходы физических лиц.

Доходы, которые полностью освобождены от НДФЛ на основании ст. 217 НК РФ, в справке 2-НДФЛ не отражаются. Коды вычетов для них не предусмотрены. На это указывает Минфин России в Письме от 18.04.2012 N 03-04-06/8-118 (п. 2).

Доходы, освобождаемые от обложения НДФЛ на основании ст. 217 НК РФ также не нужно отражать в форме 6-НДФЛ.