Как посчитать разрыв ликвидности в банке

Ликвидность и платежеспособность: чем отличаются и как влияют на получение кредита

Чтобы принять решение о выдаче бизнес-кредита, банк оценивает компанию по нескольким показателям, в том числе по ликвидности и платежеспособности

Засекреченные сотрудники

Сотрудники кредитного отдела Тинькофф Бизнеса

Чтобы принять решение о выдаче бизнес-кредита, банк оценивает компанию по нескольким показателям. Одни из них — ликвидность и платежеспособность. В статье рассказываем, как их рассчитать и как эти показатели влияют на решение банка о выдаче кредита.

Что такое платежеспособность и ликвидность

Понятия ликвидности и платежеспособности близки друг другу.

Платежеспособность показывает, может ли компания расплатиться в срок по своим обязательствам. Например, без задержек перечислить зарплату, оплатить товары и услуги поставщикам, погасить кредиты. Проще говоря, у платежеспособной компании бюджет спланирован так, что сейчас и в перспективе просроченных долгов у нее нет и не будет.

Ликвидность показывает, как быстро компания может продать свои активы, чтобы заплатить по обязательствам.

Самый ликвидный актив — деньги. Еще быстро можно продать акции, которые котируются на фондовом рынке, быстрореализуемые товары со склада, краткосрочную дебиторскую задолженность.

Дольше всего продавать крупную недвижимость и сложное оборудование. При срочной продаже такие активы могут сильно потерять в цене — поэтому говорят, что у таких активов низкая ликвидность.

Зачем считать эти показатели и как они влияют на получение кредита

Ликвидность и платежеспособность можно оценивать с двух сторон: для себя и с точки зрения банка.

Для бизнеса эти показатели могут быть экспресс-диагностикой финансового состояния. Например, они помогут принять решение, стоит ли брать на себя новые обязательства по сделке. Возможно, компания или ИП периодически сталкиваются с нехваткой свободных денег, кассовым разрывом и другими трудностями, и оценка показателей поможет увидеть, в чем проблема.

Банкам показатели ликвидности и платежеспособности помогают оценить риски при выдаче кредита. Но нужно учитывать, что это только часть критериев, на которые смотрит банк при оценке кредитных рисков.

Если платежеспособность компании или ИП в текущий момент неудовлетворительная, это не значит, что в кредите откажут. Возможно, банку тогда понадобится дополнительная гарантия возврата долга — залог или поручительство. И наоборот: бывает, что при хороших показателях ликвидности и платежеспособности банк не может выдать кредит, потому что увидел у бизнеса другую серьезную проблему.

В любом случае чем лучше эти показатели, тем выше вероятность положительного решения по кредиту. А если они слишком низкие, это повод для компании задуматься, стоит ли вообще брать кредит, потому что тогда есть высокий риск невозврата долга.

Что нужно для расчета ликвидности и платежеспособности

Для оценки ликвидности и платежеспособности предприятия нужно изучить баланс — соотношение имущества и обязательств компании. Цифры можно взять у своего бухгалтера.

Все, что есть у бизнеса, — это его активы: деньги на счетах и в кассе, оборудование, недвижимость, дебиторская задолженность. Обязательства, которые он должен погасить, — это пассивы. Для оценки ликвидности и платежеспособности их нужно сгруппировать.

Чтобы увидеть реальное состояние дел, важно соблюдать несколько правил:

Тут и далее мы приводим упрощенный расчет — принцип, по которому проводят оценку. У каждой компании может быть своя специфика, и иногда разобраться можно только с бухгалтером или экономистом.

| Активы: группируют по сроку ликвидности | Пассивы: группируют по сроку возврата |

|---|---|

| А1 — высоколиквидные активы. Например, деньги на счетах и в кассе, финансовые вложения — акции, облигации | П1 — срочные пассивы: которые надо погасить на дату оценки баланса. Например, долг перед поставщиками и подрядчиками, персоналом, бюджетом и внебюджетными фондами, арендодателями, страховщиками, расчеты по дивидендам, ссуды, не погашенные в срок |

| А2 — быстрореализуемые активы: которые можно быстро продать и получить деньги. Например, сюда относится краткосрочная дебиторская задолженность — то, что в ближайшее время должны заплатить клиенты | П2 — среднесрочные пассивы: которые надо погасить в течение 12 месяцев. Например, краткосрочные кредиты |

| А3 — медленно реализуемые активы: которые невозможно реализовать до определенного срока. Например, готовая продукция, сырье на складе, дебиторская задолженность со сроком выплаты больше 12 месяцев | П3 — долгосрочные пассивы: которые надо погасить в срок больше 12 месяцев. Например, долгосрочные кредиты |

| А4 — труднореализуемые активы, для продажи которых понадобится много времени. Это все внеоборотные средства, например оборудование и недвижимость | П4 — постоянные пассивы. Это собственный капитал, который не надо никому отдавать. Например, акционерный капитал, добавочный капитал, нераспределенная прибыль. Если П4 около нуля или отрицательный, значит, у компании нет собственных средств. Она работает только за счет заемных |

Группировка активов и пассивов — подготовительная часть. Показатели и П1—4 нужны для дальнейших расчетов и оценки финансового состояния компании.

Как оценить платежеспособность и ликвидность по соотношению активов и пассивов

На практике чаще всего встречаются такие варианты:

Абсолютная ликвидность. Идеальная ситуация: компания или ИП гасят все обязательства в срок. В такой ситуации высокая вероятность одобрения кредита банком, и сама компания сможет без проблем его погасить.

Нормальная ликвидность. Обычно в такой ситуации платежеспособность компании чуть снижена задержек оплаты от клиентов или большой налоговой нагрузки в конкретный период. В целом тут все хорошо: если остальные показатели не вызовут вопросов, банк, скорее всего, примет решение выдать кредит.

Нарушенная ликвидность. Скорее всего, такие показатели означают, что компания накапливает долги и не может погасить свои срочные обязательства. Тут могут быть серьезные проблемы: кризис, спад производства, клиенты сильно задерживают оплату, судебные дела. В этом случае получить бизнес-кредит может быть проблематично. И, скорее всего, кредитные деньги не исправят ситуацию, а наоборот, могут загнать компанию в еще более сложное финансовое положение.

Кризисное состояние. Такое соотношение означает, что у компании много долгов и она не может их погасить. В этой ситуации восстановить платежеспособность очень сложно и точно не стоит брать на себя новые кредитные обязательства. Вероятнее всего, банк тоже не сможет одобрить кредит.

Как рассчитать основные показатели платежеспособности

Для оценки платежеспособности предприятия банк использует следующие основные показатели:

Коэффициент текущей ликвидности — это основной показатель, который банк рассчитывает при оценке финансового положения. Он показывает, хватит ли у компании денег погасить свои краткосрочные обязательства до конца отчетного года.

Если компания хочет взять кредит, значение коэффициента должно быть больше единицы, меньшее значение говорит о сложностях с платежеспособностью. Оптимальное значение — 2.

Коэффициент быстрой ликвидности показывает, может ли компания погасить обязательства за счет денег и быстрореализуемых активов.

Нормальными считаются значения в пределах 0,7—1.

Коэффициент абсолютной ликвидности показывает, есть ли у компании высоколиквидные активы, чтобы погасить краткосрочные обязательства прямо сейчас.

Нормативное значение коэффициента — больше 0,2. На практике его величина может быстро меняться, потому что он напрямую зависит от состояния счета компании в конкретный момент. Например, в момент расчета у компании нет свободных денег в обороте, но в течение нескольких дней заказчики расплатятся за товары или услуги и деньги опять будут на счете.

Для разных типов и отраслей бизнеса нормативные показатели коэффициентов могут отличаться.

Пример расчета платежеспособности компании

При расчете платежеспособности компании можно воспользоваться таким алгоритмом.

Шаг 1. Находим необходимые показатели в балансе и группируем активы по степени ликвидности, а пассивы — по сроку возврата.

Представим компанию, которая занимается оптовой торговлей. У нее есть два грузовика, которые компания купила в лизинг, а на складе хранятся товары для перепродажи.

Компания работает с поставщиками и клиентами по предоплате. Из обязательств у нее — краткосрочный кредит со сроком выплаты до года, краткосрочный лизинг со сроком возврата до 12 месяцев и долгосрочный лизинг со сроком возврата больше 12 месяцев.

Шаг 2. Определяем и анализируем соотношения групп активов и пассивов.

Судя по соотношению активов и пассивов, единственная проблема, с которой может столкнуться компания, — нехватка денег для оплаты текущей задолженности. Но у компании большой запас товаров, они хорошо продаются, значит, особых сложностей с платежеспособностью у компании нет.

Шаг 3. Считаем коэффициенты ликвидности.

Выводы. Ликвидность баланса и коэффициент текущей ликвидности показывает, что компании стоит брать кредит. Она сможет погасить его в срок. того, что остальные коэффициенты ниже нормы, банк, скорее всего, более тщательно изучит особенности бизнес-процессов, оценит другие показатели и, исходя из этого, будет принимать решение о кредите.

В целом можно сделать вывод, что у компании хорошая платежеспособность, так как всех текущих активов достаточно для погашения краткосрочных обязательств. Шанс получить кредит в банке у нее очень высокий.

Анализ ликвидности баланса предприятия

Ликвидность баланса — это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности — формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами.

В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности — от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств. Типичная группировка представлена в нижеприведенной таблице:

Таблица. Группировка активов и пассивов баланса для проведения анализа ликвидности

| Активы | Пассивы | ||||||

| Название группы | Обозначение | Состав | Название группы | Обозначение | Состав | ||

| Баланс до 2011г. | Баланс с 2011г. | Баланс до 2011г. | Баланс с 2011г. | ||||

| Наиболее ликвидные активы | А1 | стр. 260 250 | стр. 1250 1240 | Наиболее срочные обязательства | П1 | стр. 620 630 | стр. 1520 |

| Быстро реализуемые активы | А2 | стр. 240 270 | стр. 1230 | Краткосрочные пассивы | П2 | стр. 610 650 660 | стр. 1510 1540 1550 |

| Медленно реализуемые активы | А3 | стр. 210 220 — 216 | стр. 1210 1220 1260 — 12605 | Долгосрочные пассивы | П3 | стр. 590 | стр. 1400 |

| Трудно реализуемые активы | А4 | стр. 190 230 | стр. 1100 | Постоянные пассивы | П4 | стр. 490 640 — 216 | стр. 1300 1530 — 12605 |

| Итого активы | ВА | Итого пассивы | ВР | ||||

А.Д. Шеремет указывает на необходимость вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств. В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстрореализуемых активов. (А.Д. Шеремет. Комплексный анализ хозяйственной деятельности).

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

Выполнение первых трех условий приводит автоматически к выполнению условия: A4 П1 П2; А4 =П3; А4 П4

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле:

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2.

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса определяется по формуле:

К = (А1 0,5*А2 0,3*А3) / (П1 0,5*П2 0,3*П3)

Оценивает изменения финансовой ситуации в компании сточки зрения ликвидности. Данный показатель применяется при выборе надежного партнера из множества потенциальных партнеров на основе финансовой отчетности. Значение данного коэффициента должно быть больше или равно 1.

5. Коэффициент обеспеченности собственными средствами показывает, насколько достаточно собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Он определяется:

Значение данного коэффициента должно быть больше или равно 0,1.

6. Коэффициент маневренности функционального капитала показывает, какая часть функционирующего капитала заключена в запасах. Если этот показатель уменьшается, то это является положительным фактом. Он определяется из соотношения:

K = А3 / [(А1 А2 А3) — (П1 П2)]

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Следует отметить, что в большинстве случаев достижение высокой ликвидности противоречит обеспечению более высокой прибыльности. Наиболее рациональная политика состоит в обеспечении оптимального сочетания ликвидности и прибыльности предприятия.

Наряду с приведенными показателями для оценки состояния ликвидности можно использовать показатели, основанные на денежных потоках:

При этом независимо от стадии жизненного цикла, на котором находится предприятие, менеджмент вынужден решать задачу определения оптимального уровня ликвидности, поскольку, с одной стороны, недостаточная ликвидность активов может привести как к неплатежеспособности, так и к возможному банкротству, а с другой стороны, избыток ликвидности может привести к снижению рентабельности. В силу этого современная практика требует появления все более совершенных процедур проведения анализа и диагностики состояния ликвидности.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Кассовый разрыв и средства его прогнозирования

Автор: Юрий Мартынов Руководитель проектов 1С-WiseAdvice

Кассовый разрыв и средства его прогнозирования

Автор: Юрий Мартынов

Руководитель проектов 1С-WiseAdvice

Бизнес зачастую связан с преодолением различных трудностей:

Часть этих рисков можно предсказать, часть нет.

Многие предприниматели сталкиваются со следующей ситуацией: компания прибыльна, а денег на счетах нет. Такое временное отсутствие денег называется кассовый разрыв.

Кассовый разрыв – это состояние временное и проходит, когда компании поступают денежные средства по уже подписанным актам. Риск наступления кассового разрыва прогнозируется и его можно избежать. Кассовые разрывы могут возникать абсолютно в любом бизнесе по различным причинам. Важно выявить проблемы, предугадать наступление кассового разрыва и оперативно найти средства для его покрытия.

Однако, если на счетах не остается денежных средств, потому что компания генерирует убытки – это не кассовый разрыв, а дефицит денежных средств. Такая компания находится на грани банкротства, и для выхода из такой ситуации необходимо полностью пересмотреть существующие бизнес-процессы.

Кассовый разрыв – что это значит?

Кассовый разрыв предприятия – это временное отсутствие денежных средств для покрытия текущей кредиторской задолженности. Такая ситуация может приводить к различным негативным последствиям:

Компания при этом прибыльна, может работать по нескольким контрактам, но, если не следить за финансами и не планировать платежи, в определенный момент можно понять, что денег в наличии не хватит, чтобы рассчитаться по текущим обязательствам. При этом причин возникновения кассовых разрывов и способов их покрытия может быть несколько.

Причины возникновения кассового разрыва предприятия

Основная причина возникновения кассового разрыва заключается в отсутствии планирования и балансирования денежных потоков. Планирование движения денежных средств заключается в расчете остатка денег с учетом будущих поступлений и выплат на несколько недель, месяцев вперед.

Например, фирма заключила договор, в котором прописан аванс и поэтапная оплата за выполненные работы. Для выполнения этих работ компания планирует привлекать помимо собственных сотрудников еще сторонних поставщиков. Планирование в этом случае заключается в распределении в платежном календаре поступлений от клиента, в соответствии с графиком выполнения работ. Так же необходимо указать в какие даты и в каком размере будут произведены выплаты поставщикам, в соответствии с заключенными договорами, зарплата сотрудникам и остальные постоянные платежи.

Балансирование денежного потока состоит в равномерном распределении выплат и поступлений в течении прогнозного периода. Балансирование необходимо для устойчивого развития компания и финансового положения.

Например, в компании выплата зарплаты производится два раза в месяц: 20 и 10 числа. Крайне нежелательно прописывать эти даты в договорах аренды, лизинга и других крупных платежей, так как денег может не хватить. Желательно распределить крупные платежи в течении всего месяца.

Следующая по значимости причина возникновения кассовых разрывов – неплатежи заказчиков. Ситуация может быть точечная, когда один какой покупатель не платит по счету. Предупреждение таких рисков основывается в первую очередь на первоначальной оценке платежеспособности клиента.

Перед заключением договора, особенно с постоплатой, необходимо убедиться в финансовой устойчивости контрагента:

Если происходят массовые задержки платежей, то скорее всего причиной являются общеотраслевые проблемы или макроэкономические изменения – кризис или санкции. Предугадать наступление кризиса – задача не тривиальная, поэтому в этом случае на первый план выходит оперативное управление дебиторской и кредиторской задолженностями.

Помимо перечисленных причин источником возникновения кассового разрыва предприятия могут стать непредвиденные расходы, например, вследствие поломки основного оборудования.

Как спрогнозировать кассовый разрыв?

Формула расчета кассового разрыва

Формула расчета кассового разрыва может изменяться в зависимости от размера и специфики конкретного предприятия, но в большинстве случаев используется следующая формула:

Если получившаяся сумма меньше нуля – наступает кассовый разрыв. Рассмотрим возникновение кассового разрыва предприятия на примере: Ваша компания занимается проектами по проектированию. Вы получили крупный заказ на 1,5 млн. руб. без НДС, в договоре предусмотрено 3 этапа, срок проекта 6 мес., оплата по договору в течении 14 дней после акта.

Таблица актирования и оплат по договору:

Этап

Сумма акта, тыс. руб. без НДС (% от общей суммы)

Сумма оплаты, тыс. руб. с НДС (% от общей суммы)

Ежемесячные затраты в компании.

Расходы

Сумма, тыс. руб. с НДС

Рассчитав, что за 6 месяцев Ваши затраты будут

175 т.р. * 6 мес = 1 050 тыс. руб.,

таким образом вы получите 750 т.р. по итогам проекта.

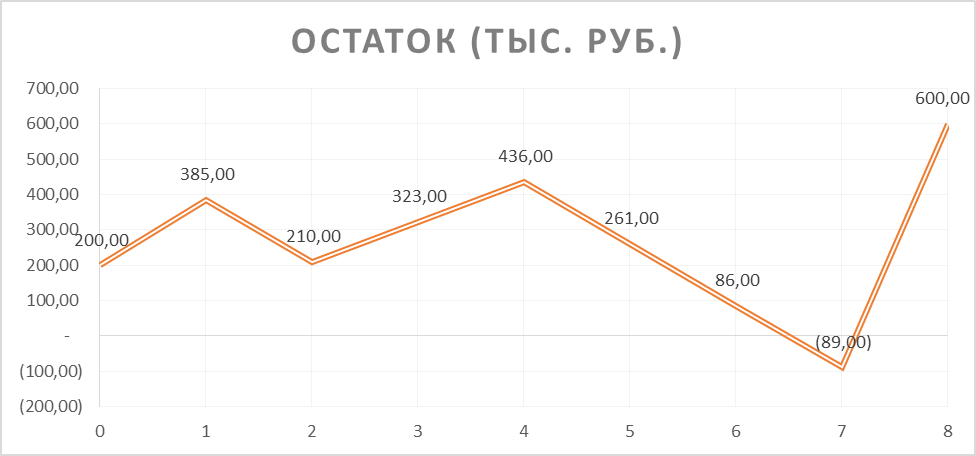

Рассмотрим подробнее каким образом будет меняться остаток денежных средств по итогам каждого месяца проекта.

Месяц 1 – У Вас на счету 200 т.р, Вы только заключили договор и в течении 14 дней Заказчик заплатил аванс в размере 360 т.р. Ваши затраты составили 175 т.р.

Остаток к концу месяца на счету можно посчитать так:

Остаток на начало 200 т.р.

+ Поступление аванса 360 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 385 т.р.

Месяц 2 – Вы выполняете работу по договору по первому этапу, но пока его не сдали.

Остаток на начало 385 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 210 т.р.

Месяц 3 – Вы сдали первый этап, получили за него деньги и приступили к следующему. И снова выдаете зарплаты и платите за офис.

Остаток на начало 210 т.р.

+ Поступление денег 288 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 323 т.р.

Месяц 4 – Вы додели концепцию проекта, согласовали с заказчиком и уже начали работать над основным проектом.

Остаток на начало 323 т.р.

+ Поступление денег 288 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца 436 т.р.

Месяцы 5, 6 – Вы работали над разработкой проекта и к концу 6 месяца закончили проектирование. Однако, заказчик не хочет принимать работу и просит устранить замечания. Срок Проекта увеличивается, наступает срок оплаты зарплаты и арендных платежей.

Остаток на начало 436 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов (за 2 месяца) 350 т.р.

Остаток денег на конец месяца 86 т.р.

Месяц 7 – Исправление ошибок и согласование заняло полмесяца, и к середине месяца акт с заказчиком подписан. Однако, в соответствии с договором заказчик может оплатить счет в течении 14 дней. При этом вам необходимо заплатить сотрудникам и аренду.

Остаток на начало 86 т.р.

+ Поступление денег 0 т.р.

— Оплата расходов 175 т.р.

Остаток денег на конец месяца -89 т.р.

Если не удаться договориться с заказчиком об ускорении оплаты денег на счете не хватит и случится кассовый разрыв. Вы откладываете какие-то оплаты, прибегаете к дополнительному финансированию компании или используете другие способы выхода из кассового разрыва.

Месяц 8 – Заказчик полностью оплачивает Ваши услуги, вы выплачиваете остатки задолженности по зарплате и аренде или погашаете кредит, оплачиваете расходы за очередной месяц.

Остаток на начало -89 т.р.

+ Поступление денег 864 т.р.

— Оплата расходов (за 2 месяца) 175 т.р.

Остаток денег на конец месяца 600 т.р.

Проект окончен – на счету 600 т.р., чистый денежный поток составил +400 т.р. Динамику изменения остатка денежных средств можно посмотреть на графике.

Рис.1 График остатков денежных средств

Чтобы избежать кассовых разрывов в проектном бизнесе необходимо тщательно балансировать денежный поток и внимательно следить за сроками выполнения работ. Для балансировки платежей в договоре необходимо предусмотреть большее количество этапов, чтобы поступление денег было сопоставимо с затратами. Увеличение сроков проекта может резко сказаться на его рентабельности – например, в нашем примере первоначально планировался денежный поток от проекта в размере 750 т.р., а по факту составил 400 т.р.

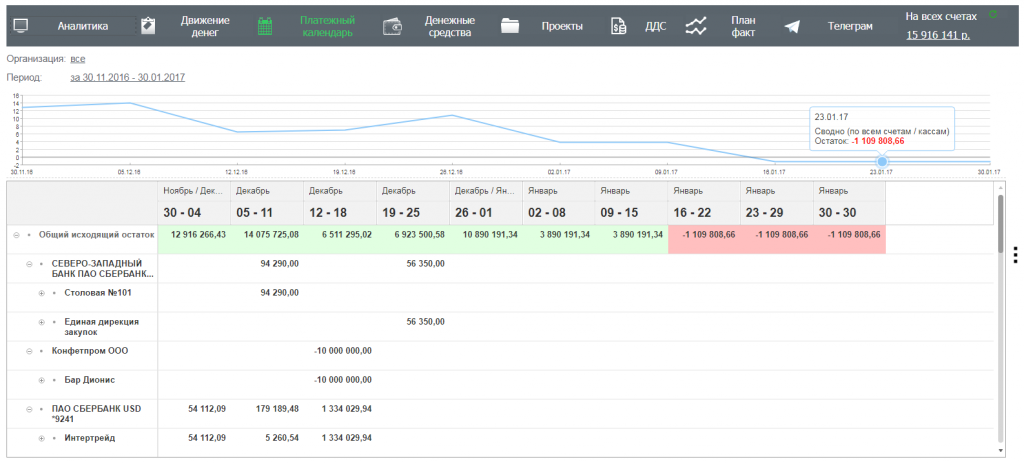

Рис.2 График платежей в сервисе «Управленка»

Платежный календарь в сервисе позволяет контролировать текущие оплаты и поступления. Сервис работает в связке с бухгалтерией – из нее загружаются в автоматическом режиме:

Дополнительно, Вы можете завести проекты и предстоящие платежи по договорам с заказчиками и поставщиками. В результате, Вы получите платежный календарь, с помощью которого можно управлять денежным потоком компании.

Что делать, если кассовый разрыв уже случился?

Если кассовый разрыв наступил и денег нет, то разбираться почему так случилось уже нет времени. Необходимо срочно закрыть кассовый разрыв. Понять причины возникновения можно после выхода из него, и то при условии, что в компании ведется управленческий учет и данных будет достаточно. Ниже мы опишем необходимые меры по предотвращению и планированию источников покрытия кассовых разрывов.

Путь выхода из сложившейся ситуации можно представить в виде последовательности шагов.

1. Исключение низкоприоритеных платежей

В первую очередь необходимо распределить, какие платежи являются обязательными, а какие можно заплатить позже без существенных штрафов. Счета с наибольшим приоритетом оплачиваются в первую очередь – налоги, кредиты, аренда и другие платежи с определенной датой, нарушение которой может повлечь такие санкции, как пени, штрафы или другие взыскания. Так же к первой группе можно отнести оплату сырья, без которого компания не может продолжать выполнять текущие обязательства.

Оплата персонала, выплаты поставщикам и некоторые обязательные офисные платежи не имеют определенных сроков выплат – такие платежи возможно сдвинуть на несколько дней.

В третью группу попадают все необязательные платежи, от которых можно отказаться – затраты на обучение, представительские расходы и другие. Платежи из этой группы можно не осуществлять вообще.

2. Получить оплату раньше

Проведите работу с дебиторской задолженностью – обзвоните всех клиентов, должников. Если клиент просрочил платеж, можно разослать письма с претензиями, приостановить работы или задержать отгрузку, обратиться в суд.

Если выплата только предстоит, то можно договорится об оплате сейчас под гарантийные обязательства доделать все в срок или раздробить платеж в соответствии с уже проделанной и принятой работой.

3. Увеличить сроки оплаты поставщикам

Если компании необходимо оплатить в ближайшее время крупную сумму поставщикам – договоритесь об отсрочке или постарайтесь разбить платеж на более мелкие суммы. При этом желательно, несмотря на нехватку денег, платить своим поставщикам постоянно, хоть и меньшими суммами. Таким образом, Вы покажете свою заинтересованность в продолжении партнерских отношений и покажите, что прикладываете все силы для погашения задолженности. В противном случае, кредиторы могут обратиться в суд и тогда по решению суда со счетов компании могут списать полную сумму задолженности.

4. Стимулирование продаж

В ситуации, когда деньги в бизнесе не на расчетном счету, а в запасах на складах, может помочь проведение маркетинговых акций, предоставление скидок на сезонные товары, распродажи. Затоваривание одна из основных причин выпадения денежных средств из оборота торговых компаний. Чтобы деньги возвращались быстро обратно необходимо контролировать закупки и вовремя избавляться от лишнего товара.

5. Использование собственных средств

Финансирование деятельности компании за счет собственных средств компании, например, собственники направляют дивиденды на финансирование бизнеса.

Кроме чистой прибыли компания может продать или сдать в аренду неиспользуемое оборудование, автомобили и другое имуществу. Рассмотреть возможность сдачи в аренду помещений, которые принадлежат компании или собственнику.

Для выхода из кассового разрыва собственники могут внести собственные средства на расчетный счет компании, это поможет оперативно закрыть кассовый разрыв в случае его возникновения.

6. Использование заемных средств

Помимо кредита можно воспользоваться и другими финансовыми инструментами: овердрафтом и факторингом. Факторинг позволяет получать деньги сразу после подписания акта за вычетом комиссии фактора. А овердрафт к расчетному счету позволяет уходить в минус при нехватке средств на согласованный лимит. При этом в счет погашения овердрафта будут списываться все последующие поступления на расчетный счет.

Как избежать кассовых разрывов в будущем?

В деятельности предприятия основная причина наступления кассового разрыва – это некачественное планирование денежных потоков.

Существенно уменьшить риск наступления кассового разрыва можно с помощью внедрения систем планирования и контроля ДДС. Одним из таких средств является платежный календарь – инструмент для балансирования денежных потоков таким образом, чтобы предстоящие поступления от контрагентов гарантировали оплату будущих расходов.

Создать простой платёжный календарь можно в Excel, но такой подходит имеет ряд серьезных ограничений, с которыми компания столкнется по мере развития бизнеса или даже начальном этапе, например, в Excel нет возможности быстрой смены аналитики для группировки платежей.

Например, в проектных организациях удобно смотреть кэш фло по каждому проекту отдельно, и уже потом анализировать аналитические статьи. Но при этом условие наличия положительного денежного потока в рамках каждого проекта не обязательно должно соблюдаться, и тогда необходимо провести анализ уже в рамках всей компании.

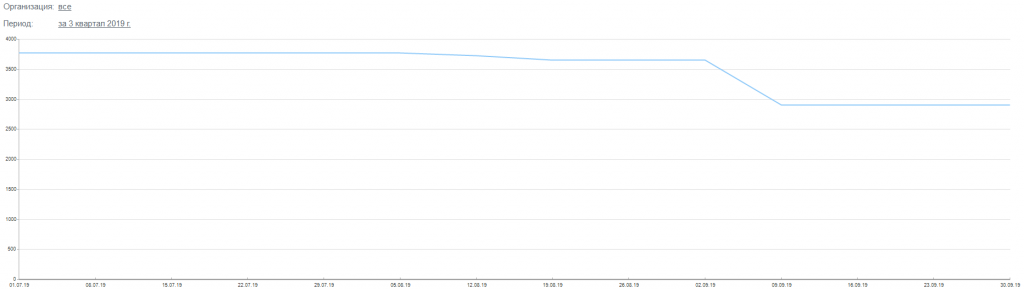

В качестве удобной замены Excel можно использовать специализированный веб-сервис по управлению денежными средствами «Управленка», в котором наглядно на графике виден результирующий денежный поток с учетом предстоящий платежей.

Рис.3 График движения денежных средств

Помимо планирования Платежный календарь позволяет сбалансировать условия договоров в рамках одного проекта, контролировать платежную дисциплину, оценить степень влияния проектов (сегментов бизнеса) на приток и отток денег.

В качестве профилактики кассовых разрывов, кроме оперативного управления денежными средствами с помощью платежного календаря, необходимо:

При выполнении всех рекомендаций вы сможете предотвратить кассовые разрывы, так как информация об их возникновении будет у вас не по факту отсутствия денег, а заблаговременно.