Как посчитать оборачиваемость кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности

Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками. Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Широко распространен еще один вариант данного показателя, выражающий оборачиваемость кредиторской задолженности как среднее число дней, в течение которых компания оплачивает свои долги. Этот вариант показателя называется Период сбора кредиторской задолженности и рассчитывается по следующей формуле:

При использовании данных отчета о прибылях и убытках не за год, а за другой период, значение себестоимости продаж должно быть соответствующим образом скорректировано.

| источники дополнительной информации |

Раздел форума: Финансовый и операционный менеджмент

В этом разделе Вы можете задать свои вопросы или высказать мнение по данному термину

Связанные разделы и другие сайты

Анализ финансовой отчетности

Финансовые показатели, анализ состояния компании по балансу и др.

© Интернет-проект «Корпоративный менеджмент», 1998–2021

Пошаговый анализ кредиторской задолженности

Автор: Юрий Смирнов, специалист отдела аудита департамента финансового консультирования, аудита и МСФО КСК ГРУПП

Попробуем разобраться, что представляет собой оценка и анализ кредиторской задолженности и каким образом данный показатель может помочь предприятию на пути безопасного и устойчивого развития.

На всех этапах развития организации, начиная от становления и заканчивая периодом замедления роста, одним из самых жизненно важных элементов финансового анализа деятельности предприятия является оценка и анализ состояния кредиторской задолженности.

Недостаток работы с данным показателем может привести в «лучшем» случае к появлению кассовых разрывов, а в худшем привести предприятие к полноценному банкротству. И наоборот, наблюдение и постоянный анализ кредиторской задолженности позволит предприятию с наибольшей для себя выгодой распоряжаться как привлеченными ресурсами кредиторов, так и собственными денежными средствами.

В широком смысле слова кредиторская задолженность – это те счета, которые наше предприятие должно оплатить. Но, помимо счетов, кредиторская задолженность это еще и неоплаченные налоги и сборы, задолженность перед персоналом по оплате труда, а также любые другие виды обязательств, непогашенные предприятием (за исключением разве что кредитов и займов – их принято отражать в балансе отдельно от кредиторской задолженности).

Классификация и анализ кредиторской задолженности

Одним из основных этапов анализа кредиторской задолженности является ее классификация на виды и источники возникновения. По моему мнению, основную классификацию кредиторской задолженности можно разделить на пять видов:

Долгосрочная и краткосрочная

Как правило, в классическом, бухгалтерском представлении, кредиторская задолженность бывает либо долгосрочной, либо краткосрочной. Чтобы понимать, к какому типу задолженности отнести кредиторскую задолженность, необходимо знать в течение какого времени (по отношению к отчетной дате) она должна быть погашена:

Если при составлении бухгалтерского баланса, например, на 31 декабря 2016 года, задолженность необходимо погасить в апреле 2017 года, т.е. в течение 12 месяцев после отчетной даты, то она должна быть отнесена в состав краткосрочной.

И наоборот, если, например, задолженность необходимо погасить аж в 2018 году, то ее необходимо отразить в составе долгосрочной.

Конечно, собственник либо руководитель в целях управленческого учета может избрать и иные временные отрезки для классификации кредиторской задолженности, но приведенные выше примеры считаются общепринятыми.

Важность понимания того, когда и в какие сроки необходимо оплатить кредиторскую задолженность – позволяет более эффективно распоряжаться денежными ресурсами предприятия. Любой финансист подтвердит, что лучше всего погасить задолженность в последний возможный день оплаты, предусмотренный договором, чем перечислить все и сразу. Оставленные в организации денежные средства можно смело «пустить в оборот».

По источникам возникновения

Кредиторка по источникам возникновения это:

Классификация кредиторской задолженности по источникам возникновения также необходима для понимания дальнейших действий. Например, задолженность перед персоналом и бюджетом во избежание штрафных санкций лучше гасить своевременно, тогда как с поставщиками вы можете договориться о небольшой отсрочке платежа без каких-либо последствий для организации.

По видам имущества

Здесь имеется в виду задолженность либо от поставщиков за уже поставленные материальные ценности (сырье, товары) или оказанные услуги, либо за полученные от покупателей авансы в виде денежных средств.

Понимание того, задолженность за какой вид имущества преобладает на предприятии в данный момент времени, может повлиять на последующие управленческие решения. Например, если соотношение кредиторской задолженности за поставленное сырье от поставщиков существенно выше кредиторской задолженности за авансы, полученные от покупателей, то данная тенденция может в скором времени привести к кассовым разрывам, а значит и к необходимости привлечения заемных средств.

Появление кассового разрыва может привести и к более печальным последствиям, чем привлечение заемных средств. Постоянная просрочка платежей может «хорошенько» подмочить деловую репутацию компании. Вследствие чего вам могут перестать предоставлять скидки ваши поставщики или, что самое худшее, ваша кампания может ославиться с помощью различных реестров недобросовестных контрагентов.

Не лишним стоит упомянуть и то что, при составлении годовой бухгалтерской отчетности, бухгалтеру необходимо раскрыть в пояснениях (к годовой бухгалтерской отчетности) информацию о видах кредиторской задолженности компании имеющей место на начало и на конец финансового года.

По видам валют, в которых выражено обязательство

Если с задолженностью, выраженной в российских рублях, все более-менее понятно (разве что помним золотое правило финансового анализа, согласно которому деньги сегодня стоят дороже, чем завтра, а значит гасить кредиторскую задолженность нужно в последний возможный момент), то с иностранной валютой дело обстоит как с «пороховой бочкой». Здесь как раз таки золотое правило финансового анализа может сыграть злую шутку. Ведь ни для кого не секрет, что в России действует режим плавающего валютного курса, а значит, каждый день необходимо отслеживать курс рубля по отношению к иностранной валюте, в которой выражено обязательство. И чем крепче становится наш рубль, тем увереннее нужно гасить задолженность перед нашим контрагентом.

Текущая и просроченная

Еще одна классификация, наверное, одна из самых важных, т.к. отсутствие представления о том в каком состоянии находится кредиторская задолженность, может существенно повлиять на настоящее и на будущее организации.

Особенно важно понимать какую угрозу может таить в себе просроченная кредиторка. Например, если вы не оплатили в установленные сроки задолженность поставщику, то в силу может вступить ст. 3 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)», и в отношении компании может быть инициирована процедура банкротства.

Еще один подводный камень, который может содержать в себе просроченная кредиторская задолженность – это так называемый срок исковой давности. Согласно пункту 1 статьи 196 Гражданского кодекса РФ он равен трем годам. Согласно пункту 18 части 2 статьи 250 Налогового кодекса РФ суммы кредиторской задолженности (обязательств перед кредиторами), списанные в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационным доходом.

Т.е. возможно такое развитие событий, при котором налоговые органы отнесут кредиторскую задолженность с истекшим сроком исковой давности, в состав доходов, а значит доначислять налог на прибыль в размере 20% от суммы кредиторской задолженности, а также начислят штраф в размере 20% от суммы недоначисленного налога на прибыль.

Коэффициент оборачиваемости и период оборота кредиторской задолженности

Помимо возможных классификаций приведенных выше, для полноценного анализа состояния кредиторской задолженности можно применить коэффициент оборачиваемости кредиторской задолженности. Рассчитывается он как отношение выручки от реализации к средней за период величине кредиторской задолженности:

Кокз = В / ((КЗнп + КЗкп) / 2)

где КЗнп, КЗкп – кредиторская задолженность на начало и конец периода.

Данный коэффициент показывает, сколько раз в году организация оплачивает среднюю величину своей кредиторской задолженности.

Также можно рассчитать период оборота кредиторской задолженности (оборачиваемость кредиторской задолженности в днях). Данный показатель отражает средний срок возврата долгов предприятия (за исключением обязательств перед банками и по прочим займам):

Период оборота кредиторской задолженности отражает среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками.

Чем период оборота кредиторской задолженности больше, тем активнее предприятие финансирует свою деятельность за счет привлеченных средств (например, за счет использования отсрочки оплаты по счетам).

С другой стороны зная, например, что в среднем отсрочка оплаты поставщикам по договору составляет 30 дней, а показатель периода оборота кредиторской задолженности составил 40 дней, не лишним будет спросить у финансового директора, кем и когда было принято решение отсрочить уплату задолженности поставщикам. Ведь просрочка платежа может привести к последствиям, описанным в пункте 5.

И в заключение несколько слов владельцам и управляющим компании: уважаемые собственники, руководители и сотрудники финансовых служб, весь перечисленный выше анализ можно уместить в одну «экселевскую» табличку, которую может вести средней руки специалист финансовой службы. Наличие же подобной таблички, с аналитическими процедурами позволит избежать организации сложностей на тех участках учета, где их, по идее, быть не должно.

Коэффициент оборачиваемости кредиторской задолженности

Формула расчета коэффициента оборачиваемости кредиторской задолженности

Что показывает коэффициент оборачиваемости кредиторской задолженности?

Коэффициент оборачиваемости кредиторской задолженности имеет аббревиатуру (Коб.кз) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершила кредиторская задолженность в компании. Данный коэффициент показывает эффективность использования кредиторской задолженности на предприятии, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления кредиторской задолженностью.

Формула расчета коэффициента оборачиваемости

кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности — это отношение выручки от продаж (товарооборота) к среднегодовой величине кредиторской задолженности компании

Существует 2 способа расчета оборачиваемости КЗ, в целом они оба практически одинаковы:

Коб.кз = Выручка (В) / Среднегодовая величина кредиторской задолженности (КЗ)

Коб.кз = строка 2110 (отч. о фин.рез.) / (стр. 1520 на начало периода «ББ» + стр. 1520 на конец периода «ББ»)/2

Коэффициент оборачиваемости кредиторской задолженности всегда рассчитывается помощью среднегодовой ее величины, т.е. (кз нач. + кз кон.)/2, расчет по остаткам кредиторской задолженности на конец периода является НЕ верным.

Приведем пример расчета коэффициента оборачиваемости кредиторки.

Что означает изменение коэффициента оборачиваемости кредиторской задолженности?

Повышение оборачиваемости КЗ означает то, что предприятие работает более ритмично, его кредиторка более быстро оборачивается, происходит более быстрый расчет по долгам предприятия, а следовательно предприятие осуществляет деятельность более ритмично.

Период оборачиваемости кредиторской задолженности

Период оборачиваемости кредиторской задолженности показывает за какой срок задолженность предприятия совершают 1 оборот, формула данного показателя выглядит следующим образом

Поб.кз. = 360 дней / Коб.кз

Нормативное значение коэффициента оборачиваемости кредиторской задолженности.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия. Если показатель оборачиваемости КЗ равен 0, значит на предприятии либо нет долгов перед кредиторами, либо оно вообще не осуществляет деятельности и не получает выручку от продаж товаров, работ и услуг.

Рассчитать коэффициент оборачиваемости кредиторской задолженности онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости КЗ: просто внесите свои данные и получите расчет и графики с динамикой.

Факторный анализ оборачиваемости кредиторской задолженности — формула

Общая факторная модель оборачиваемости кредиторской задолженности выглядит следующим образом:

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

∆Коб.кз (Вр) = Коб.кз2 — Коб.кз1

Расчет влияния изменения среднегодовой величины кредиторской задолженности на оборачиваемость производится по формулам:

∆Коб (КЗ) = Коб.кз4 — Коб.кз3

Совокупное влияние факторов определяется по формуле:

Коэффициент оборачиваемости кредиторской задолженности

Формула расчета коэффициента оборачиваемости кредиторской задолженности

Что показывает коэффициент оборачиваемости кредиторской задолженности?

Коэффициент оборачиваемости кредиторской задолженности имеет аббревиатуру (Коб.кз) и показывает сколько раз за отчетный период (месяц, квартал, год) оборотов совершила кредиторская задолженность в компании. Данный коэффициент показывает эффективность использования кредиторской задолженности на предприятии, также в некоторых учебных изданиях, данный коэффициент предлагают применять как показатель эффективности управления кредиторской задолженностью.

Формула расчета коэффициента оборачиваемости

кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности — это отношение выручки от продаж (товарооборота) к среднегодовой величине кредиторской задолженности компании

Существует 2 способа расчета оборачиваемости КЗ, в целом они оба практически одинаковы:

Коб.кз = Выручка (В) / Среднегодовая величина кредиторской задолженности (КЗ)

Коб.кз = строка 2110 (отч. о фин.рез.) / (стр. 1520 на начало периода «ББ» + стр. 1520 на конец периода «ББ»)/2

Коэффициент оборачиваемости кредиторской задолженности всегда рассчитывается помощью среднегодовой ее величины, т.е. (кз нач. + кз кон.)/2, расчет по остаткам кредиторской задолженности на конец периода является НЕ верным.

Приведем пример расчета коэффициента оборачиваемости кредиторки.

Что означает изменение коэффициента оборачиваемости кредиторской задолженности?

Повышение оборачиваемости КЗ означает то, что предприятие работает более ритмично, его кредиторка более быстро оборачивается, происходит более быстрый расчет по долгам предприятия, а следовательно предприятие осуществляет деятельность более ритмично.

Период оборачиваемости кредиторской задолженности

Период оборачиваемости кредиторской задолженности показывает за какой срок задолженность предприятия совершают 1 оборот, формула данного показателя выглядит следующим образом

Поб.кз. = 360 дней / Коб.кз

Нормативное значение коэффициента оборачиваемости кредиторской задолженности.

У данного коэффициента НЕТ установленного нормативного значения, чем он выше тем лучше для предприятия. Если показатель оборачиваемости КЗ равен 0, значит на предприятии либо нет долгов перед кредиторами, либо оно вообще не осуществляет деятельности и не получает выручку от продаж товаров, работ и услуг.

Рассчитать коэффициент оборачиваемости кредиторской задолженности онлайн

Ниже представлена ссылка на онлайн программу в excel для расчета коэффициента оборачиваемости КЗ: просто внесите свои данные и получите расчет и графики с динамикой.

Факторный анализ оборачиваемости кредиторской задолженности — формула

Общая факторная модель оборачиваемости кредиторской задолженности выглядит следующим образом:

Расчет влияния изменения выручки от продаж на оборачиваемость производится по формулам:

∆Коб.кз (Вр) = Коб.кз2 — Коб.кз1

Расчет влияния изменения среднегодовой величины кредиторской задолженности на оборачиваемость производится по формулам:

∆Коб (КЗ) = Коб.кз4 — Коб.кз3

Совокупное влияние факторов определяется по формуле:

Коэффициент оборачиваемости кредиторской задолженности (Accounts payable turnover ratio). Расчет на примере ОАО «НЛМК»

Разберем подробно группу финансовых коэффициентов — «Деловой активности» (Оборачиваемость) предприятия. Рассмотрим коэффициент оборачиваемости кредиторской задолженности, который показывает скорость погашения нашим предприятием собственных долгов. Анализ кредиторской задолженности хорошо проводить совместно с оценкой дебиторской задолженности. О последней я писал в статье: Коэффициент оборачиваемости дебиторской задолженности (Receivable turnover). Расчет на примере ОАО «Полюс золото».

Коэффициент оборачиваемости кредиторской задолженности. Экономический смысл

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз (количество оборотов) в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами. В международном стандарте финансовой отчетности коэффициент оборачиваемости кредиторской задолженности обозначают как Accounts payable turnover ratio.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Коэффициент связан, прежде всего, с кредитным риском (риском невозврата взятого кредита) и поэтому его оценка косвенно оценивает ликвидность и платежеспособность предприятия. Как было сказано выше, чем коэффициент выше, тем быстрее предприятие может рассчитаться со своими обязательствами и как следствием его ликвидность/платежеспособность будет выше (примечание, платежеспособность – это долгосрочная ликвидность).

Кто может быть кредитором предприятия?

К кредиторам, по отношению к которым возникает кредиторская задолженность, относят:

Анализ коэффициента оборачиваемости кредиторской задолженности

Чем выше значение коэффициента, тем ликвидность предприятия лучше. Именно поэтому зачастую этот коэффициент используется в анализе кредиторами. Тем не менее, нашему предприятию не выгодно иметь большие значения данного коэффициента, так как это снижает Рентабельность предприятия. Вы наверно помните «золотое правило» чем больше ликвидность, тем меньше рентабельность (доходность) предприятия.

Оценку и анализ коэффициента оборачиваемости кредиторской задолженности необходимо производить совместно с оценкой коэффициента оборачиваемости дебиторской задолженности. Если коэффициент дебиторской задолженности меньше коэффициента кредиторской, то это положительный фактор, так как это увеличивает рентабельность предприятия. У нас появляется больше «свободных» денег для осуществления деятельности.

Кто использует коэффициент оборачиваемости кредиторской задолженности?

Разберем, кому нужна оценка данного коэффициента. Данный коэффициент используется для определения путей повышения ликвидности предприятия. Он необходим в отчетах для:

Коэффициент оборачиваемости кредиторской задолженности. Формула расчета по балансу

Формула расчета коэффициента оборачиваемости кредиторской задолженности состоит из деления Выручки от проданных товаров к средней величине кредиторской задолженности. Средняя величина определяется через деление величины кредиторской задолженности на начало периода, сложенной с величиной кредиторской задолженности на конец периода, на 2.

Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

Формула расчета по РСБУ (после 2011 года):

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520нп.+стр.1520кп.)*0,5

В формуле нп. и кп. – начало периода и конец периода. Период мы можем брать любой. Как правило, берется год, но можно брать и месяц, квартал, полгода.

По старой форме бухгалтерского баланса коэффициент будет рассчитываться следующим образом:

Коэффициент оборачиваемости кредиторской задолженности = стр.020/(стр.620нп.+стр.620кп.)*0,5

Не забывайте что величина в знаменателе формулы – среднее значение, которое получается делением суммы на начало и конец периода на 2.

Иногда в формуле вместо Выручки (стр. 2110) стоит Себестоимость проданной продукции (стр.2120).

Коэффициент оборачиваемости кредиторской задолженности. Трансформация в показатель «Период оборота»

Наряду с коэффициентом используют показатель период оборота кредиторской задолженности. Он отражает количество дней необходимых для превращения кредиторской задолженности в денежную массу. Формула трансформации коэффициента оборачиваемости кредиторской задолженности в период оборота кредиторской задолженности:

Период оборота кредиторской задолженности = 360/Коэффициент оборачиваемости кредиторской задолженности

Иногда вместо 360 дней используют 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого предприятие погашает свои долги перед кредиторами.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Коэффициент оборачиваемости кредиторской задолженности. Расчет на примере ОАО «НЛМК»

| Переходим к разбору примера. Рассмотрим расчет коэффициента оборачиваемости кредиторской задолженности для ОАО «Новолипецкий металлургический комбинат», которое является крупнейшим в мире металлургическим предприятием. Производит широкий спектр листового и сортового стального проката. |

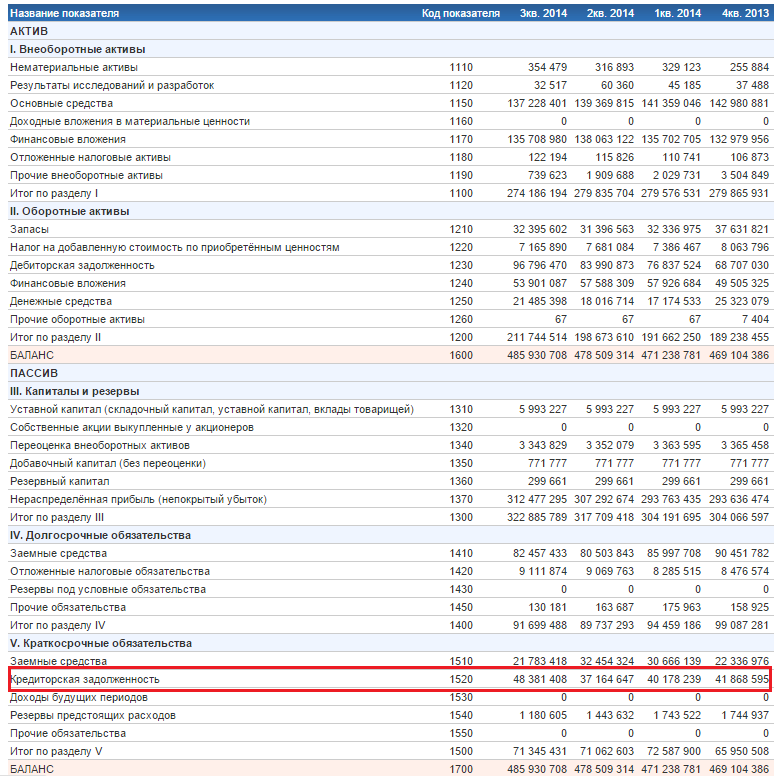

Расчет коэффициента оборачиваемости кредиторской задолженности для ОАО «НЛМК». Баланс предприятия

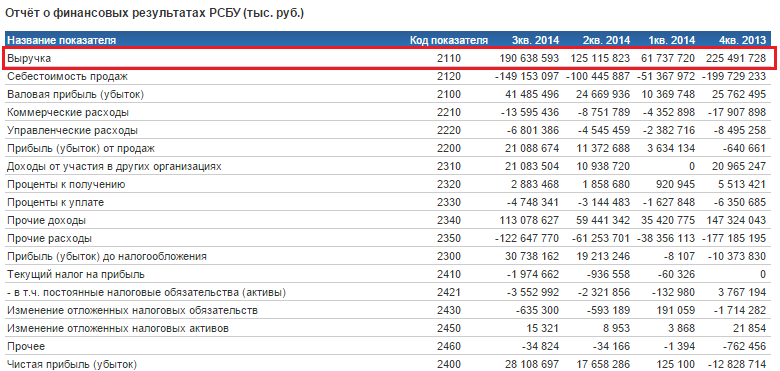

Расчет коэффициента оборачиваемости кредиторской задолженности для ОАО «НЛМК». Отчет о финансовых результатах

Расчет коэффициентов оборачиваемости кредиторской задолженности для ОАО «Новолипецкий металлургический комбинат»:

Коэффициент оборачиваемости кредиторской задолженности 2014-1 = 61737720/(41868595+40178239)*0,5 = 1,5

Коэффициент оборачиваемости кредиторской задолженности 2014-2 = 125115823/(40178239+37164647)*0,5 = 3,2

Коэффициент оборачиваемости кредиторской задолженности 2014-3 =190638593/(37164647+48381408)*0,5 = 4,45

Коэффициент оборачиваемости кредиторской задолженности у ОАО «Новолипецкий металлургический комбинат» увеличился за год с 1,5 до 4,45. Можно сделать вывод, что предприятие увеличило свою ликвидность, так как скорость погашения долгов увеличилась в 3 раза.

Давайте для сравнения рассчитаем изменение коэффициента оборачиваемости дебиторской задолженности за те же самые периоды. В бухгалтерском балансе дебиторская задолженность отображается в строке – 1230.

Коэффициент оборачиваемости дебиторской задолженности 2014-1 = 61737720/(68707030+76837524)*0,5 = 0,84

Коэффициент оборачиваемости дебиторской задолженности 2014-2 = 125115823/(76837524+83990873)*0,5 = 1,55

Коэффициент оборачиваемости дебиторской задолженности 2014-3 = 190638593/(83990873+96796470)*0,5 = 2,1

Как видно коэффициент оборачиваемости дебиторской задолженности имеет положительную динамику (▲).

Если провести сравнение двух коэффициентов, то мы видим, что Коэффициент оборачиваемости дебиторской задолженности меньше ( > «Топ-12 коэффициентов для финансового анализа«, где рассказывается о 12 самых главных коэффициентах, которые необходимо рассчитывать в первую очередь.

Автор: Жданов Василий Юрьевич, к.э.н.