Как посчитать ежедневный сложный процент

Сложный процент

Рассматривая куда вложить деньги, люди, как правило, ориентируются только на процентную ставку. И это логично, ведь чем выше ставка, тем выше доходность вложений. Но на итоговый результат влияет ещё один фактор — вид начисляемых процентов. На практике, «простые» проценты встречаются чаще. Сложные — реже, но с ними получается большая прибыль за то самое же время.

Что такое сложный процент?

Сложный процент — это начисление процентов и на начальную сумму, и на проценты за предыдущее время, т.е. проценты на проценты. Например, при открытии депозита, в первый год проценты начисляются на основную сумму вклада, во второй год проценты начисляются на сумму вклада и проценты, полученные в первый год, в третий год — на всё, что было получено ранее.

Таким образом, получается, что каждый год, вклад увеличивается больше, чем увеличивался в предыдущие года. Например, если в позапрошлом году вырос на 100$, то в прошлом может вырасти на 110$, а в этом году на 150$. При сложном проценте не бывает такого, чтобы каждый год был одинаковым.

Как использовать калькулятор сложных процентов

Введите первоначальную сумму

Это сумма, которую вы хотите использовать при открытии вклада или с которой начинаете инвестировать. Обычно говорят, что это самый важный параметр, но на самом деле это не всегда так, иногда это второстепенный фактор, например, когда высокая ставка или периодичность начисления ставки.

Укажите пополнения

Здесь нужно указать сумму, которую будете периодически добавлять к первоначальной. Например, когда открываете вклад, некоторые банки позволяют пополнять в разной периодичностью. Именно для этого это поле и необходимо. Если вы решили, что не хотите пополнять счёт, то укажите 0.

Введите процент и период начисления

Один из самых важных параметров. Укажите процент, который будет начисляться на каждый выбранный период. От него зависит, как много вы сможете заработать на длинном промежутке времени.

Укажите количество лет

Это количество лет, в течение которого будет открыт ваш вклад. Именно эта цифра самая важная при вычислении сложного процента. Чем дольше вклад будет открыт, тем больше вы сможете заработать, потому что процент, будет начисляться каждый год.

Нажмите на кнопку “Считать”

Всё, теперь нажав кнопку “Считать”, вы получите подробный график, формулу, объясняющую как именно производился расчёт (такое есть только на нашем сайте), а также таблицу с результатом по каждому году.

Как работает сложный процент?

Сложный процент подразумевает использование начальной суммы и дохода, полученного во время предыдущих периодов. Таким примером может являться вклад в банке, в условиях которого указана капитализация полученной прибыли. Сумма процентов по вкладу, начисленная за первый месяц, добавляется к основному счёту, и во второй год процентная ставка применяется уже к увеличенной сумме, что обеспечивает рост итоговой прибыли.

Формула сложного процента

Расчёт будущей прибыли при использовании сложного процента производится по формуле:

A – сумма, которую вы получите в конце периода;

P – сумма первоначальных инвестиций, т.е. то, что вы вкладываете;

n – количество периодов начисления ставки (ежемесячно, ежеквартально, ежегодно и т.д.);

t – общий срок вклада в годах.

Пример сложных процентов

Как мы выяснили выше, при использовании сложных процентов, прибыль по вкладу постоянно увеличивается. Сейчас посмотрим на примере, как это происходит.

Предположим, что у нас открыт вклад на сумму в 1000$ на 1 год со ставкой 5%. В этом случае, доход в конце года будет: 1000$ + 1000$ * (5 / 100) = 1050$. То есть мы просто посчитали простой процент для вклада на один год. Затем мы решили, что хотим снова открыть вклад ещё на 1 год. Тогда мы возьмём полученные ранее 1050$ и снова добавим их на вклад под 5% годовых. Тогда получится: 1050$ + 1050$ * (5 / 100) = 1102.5$.

Как видите, в первый год мы получили 1050$, а на второй год 1102$. Это и есть пример работы сложного процента, т.е. когда результат первого года (те самые 1050$), мы использовали для процента второго года и тем самым получили 1102$.

Если бы во второй год мы использовали простой процент, то мы брали не результат прошлого года (1050$), а взяли снова 1000$. И получилось бы:

Спустя 5 лет, на вашем депозите будет 5250$. А вот как меняется ваш депозит, если используется сложный процент:

То есть, спустя 5 лет, на вашем депозите будет 5800$. Как вы видите, разница существенна и именно в этом магия сложного процента. Чем дольше вы вкладываете деньги, используя прибыль, накопленную за предыдущие года – тем выше будет доход в конце.

Разница между простым и сложным процентами

Основная разница между двумя типами процента в том, на что именно начисляется процент. Когда используется простой, то за основу вычислений всегда берётся первоначальная сумма. Неважно, делаете вы расчёт для первого года или третьего – сумма всегда одна. Для сложного же процента – основа вычислений, это результат предыдущих вычислений. То есть то, что вы рассчитывали для прошлого года, берётся за основу расчётов для текущего года. Кратко: простой процент – основа всегда одинакова, сложный процент – основа всегда разная.

| Простой процент | Сложный процент |

| Доход начисляется один раз – в конце срока | Доход начисляется каждый год |

| При расчёте учитывается только начальная сумма | При расчёте учитывается начальная сумма плюс доход каждого года |

| Прибыль каждый год будет одинаковая. | Прибыль каждый год будет увеличиваться, то есть она всегда разная. |

Часто задаваемые вопросы

Как рассчитать сложный процент?

Если не использовать формулу, то посчитайте сколько вы получите по вкладу за один год, а затем возьмите полученную сумму и посчитайте процент по вкладу с ней, а не с начальной суммой. То есть используйте одну и ту же процентную ставку, но разные суммы (сначала за первый год, потом за второй и так далее).

Когда нужно использовать сложные проценты?

Если вы вкладываете деньги, например, открывая депозит в банке, то сложные проценты помогут узнать, какую сумму вы получите в конце вклада.

Если оформляете заём, то сложный процент поможет узнать величину долга в конце всего периода займа.

Какая формула сложного процента?

Почему сложные проценты предпочтительнее простых процентов?

Основная причина в том, что при использовании сложных процентов – в конце срока вложения, вы получите больше денег, чем при использовании простого процента. Это главное преимущество.

Какие факторы влияют на расчёт сложных процентов?

Нас 1.5 человека, но мы уже утираем нос некоторым проектам. Скоро будут ещё люди, что же станет тогда?

Инвестиционный калькулятор сложного процента с пополнением

Инвестиционный калькулятор – это инструмент, который поможет вам спрогнозировать доходность ваших инвестиций, а также рассчитать срок, процентную ставку, стартовый капитал, и необходимость пополнений. Калькулятор использует формулу сложного процента при вычислениях с реинвестированием. При вычислениях без реинвестирования используются простые проценты.

Реинвестирование

Благодаря реинвестированию доходность инвестиций значительно возрастает. Убедитесь в этом сами, используя данный калькулятор. Сравните два одинаковых расчета, включив и выключив опцию реинвестирования. Для расчетов с реинвестированием используется так называемые сложные проценты. Для расчетов без реинвестирования используются простые проценты.

Сложный процент

Сложный процент появляется, когда полученные от инвестирования средства вновь инвестируются, и тогда в дальнейшем проценты начисляются уже на большую сумму. С каждым периодом сумма на счете увеличивается, соотвественно увеличивая и доход инвестора.

Фрмула сложных процентов имеет вид:

Если же проценты не реинвестируются, тогда результат инвестиций можно посчитать по следующей формуле:

Олег вложил 500 000 рублей на 7 лет под 10% годовых. Используя формулы, посчитаем его капитал через 7 лет:

A = P × (1 + t × r) = 500 000 × (1 + 7 × 0,1) = 850 000 руб.

С реинвестированием 1 раз в месяц:

A = P × (1 + r n ) nt = 500 000 × (1 + 0,1 12 ) 12 × 7 = 1 004 000 руб.

Сложные проценты с ежемесячным внесением платежа

Расчет наращенной суммы при ежемесячном внесении платежа.

Выполняем просьбу пользователя frouzen, который просил написать Финансовый калькулятор. — рассчитывающий наращенную сумму при использовании сложных процентов и довложении средств ежемесячно равными платежами. Начисление процентов предполагается тоже ежемесячное (самый выгодный случай).

Чтобы не отвлекать пользователя от калькулятора, ниже идет сам калькулятор, а немного теории и формул надо смотреть под ним, кому не лень.

Сложные проценты с ежемесячным вложением равной суммы

Формула сложных процентов, начисляемых несколько раз в течении года

, где m в нашем случае равно 12, а n — срок вклада в годах

Это простейший случай при внесении вклада сразу, и без дальнейшего его пополнения.

Теперь займемся более сложным случаем — пополнением вклада одинаковыми платежами ежемесячно.

Заметим, что множитель степени mn не что иное, как число периодов начисления процентов.

Таким образом, для самого первого вклада за несколько лет наращенная сумма будет равна

Для вклада, который был внесен в конце первого месяца, число периодов начисления процентов на один меньше, и формула будет выглядеть так

,

для третьего вклада — так

,

.

и для последнего вклада, то есть внесенного за месяц до окончания срока — так

,

Про геометрическую прогрессию смотри Геометрическая прогрессия

Таким образом, искомая сумма по формуле суммы геометрической прогрессии равна

Вот и все на сегодня.

Обновление

По просьбе пользователя добавлена возможность отдельного указания размера первого взноса.

Сложный процент

Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента — это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

Простой расчет сложных процентов

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.

Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.

Ваша прибыль — 1000 рублей.

Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

Этот эффект и получил название сложный процент.

Когда вся прибыль прибавляется к основной сумме и в дальнейшем уже сама производит новую прибыль.

Формула сложного процента:

SUM = X * (1 + %) n

где

SUM — конечная сумма;

X — начальная сумма;

% — процентная ставка, процентов годовых /100;

n — количество периодов, лет (месяцев, кварталов).

Расчет сложных процентов: Пример 1.

Вы положили 50 000 руб в банк под 10% годовых на 5 лет. Какая сумма будет у вас через 5 лет? Рассчитаем по формуле сложного процента:

SUM = 50000 * (1 + 10/100) 5 = 80 525, 5 руб.

Сложный процент может использоваться, когда вы открываете срочный вклад в банке. По условиям банковского договора процент может начисляться например ежеквартально, либо ежемесячно.

Расчет сложных процентов: Пример 2.

Рассчитаем, какая будет конечная сумма, если вы положили 10 000 руб на 12 месяцев под 10% годовых с ежемесячным начислением процентов.

SUM = 10000 * (1+10/100/12) 12 = 11047,13 руб.

ПРИБЫЛЬ = 11047,13 — 10000 = 1047,13 руб

Доходность составила (в процентах годовых):

% = 1047,13 / 10000 = 10,47 %

То есть при ежемесячном начислении процентов доходность оказывается больше, чем при начислении процентов один раз за весь период.

Если вы не снимаете прибыль, тогда начинает работать сложный процент.

Формула сложного процента для банковских вкладов

На самом деле формула сложного процента применительно к банковским вкладам несколько сложнее, чем описана выше. Процентная ставка для вклада (%) рассчитывается так:

% = p * d / y

где

p — процентная ставка (процентов годовых / 100) по вкладу,

например, если ставка 10,5%, то p = 10,5 / 100 = 0,105;

d — период (количество дней), по итогам которого происходит капитализация (начисляются проценты),

например, если капитализация ежемесячная, то d = 30 дней

если капитализация раз в 3 месяца, то d = 90 дней;

y — количество дней в календарном году (365 или 366).

То есть можно рассчитывать процентную ставку для различных периодов вклада.

Формула сложного процента для банковских вкладов выглядит так:

При расчете сложных процентов нужно принимать во внимание тот факт, что со временем наращивание денег превращается в лавину. В этом привлекательность сложных процентов. Представьте себе маленький снежный комок размером с кулак, который начал катиться со снежной горы. Пока комок катится, снег налипает на него со всех сторон и к подножию прилетит огромный снежный камень. Также и со сложным процентом. Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе. Наглядно это можно увидеть на примере ниже.

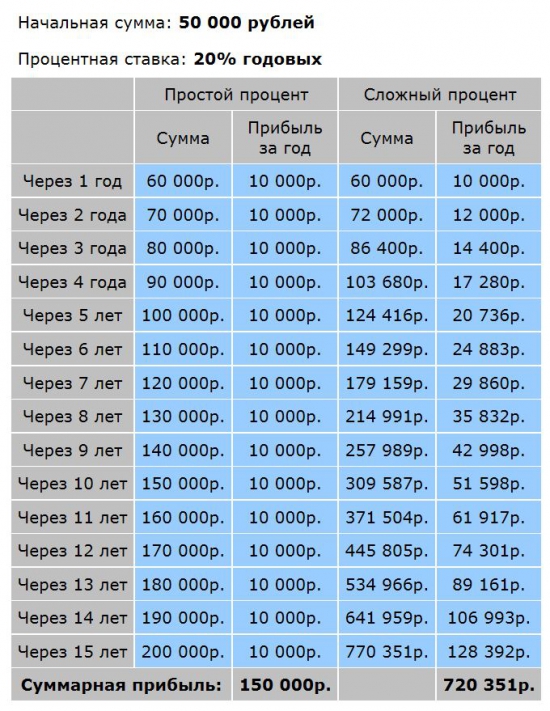

Расчет сложных процентов: Пример 3.

Рассмотрим 2 варианта:

1. Простой процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Всю прибыль вы снимаете.

2. Сложный процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Каждый год проценты прибыли прибавляются к основной сумме.

|

Комментарии, как говорится, излишни. Вложения с использованием сложного процента НА ПОРЯДОК выгоднее, чем с простым процентом. Чем больше проценты прибыли, чем дольше срок инвестирования, тем ярче проявляет себя сложный процент.

В случае простого процента график увеличения капитала получается линейный, поскольку вы снимаете прибыль и не даёте ей работать и приносить новую прибыль. В случае сложного процента график получается экспоненциальным, с течением времени кривая увеличения капитала становится всё круче, всё больше стремится вверх. Это происходит оттого, что из года в год прибыль накапливается и создаёт новую прибыль.

На графике ниже показано как вырастет капитал, если вложить 50 000 руб на 15 лет под 10%, 15% и 20%.

|

Как видите, на длительном промежутке времени очень важным становится то, под какой процент вы инвестируете деньги.

Через 15 лет при 10% годовых 50 тысяч рублей превратятся в 200 тысяч, при 15% — уже в 400 тысяч, а при 20% годовых — в 780 тысяч.

Таким образом, сложный процент является мощным орудием по увеличению капитала на длительных промежутках времени.

Из формулы расчёта сложного процента можно выразить процентную ставку и количество лет (месяцев).

Процентная ставка:

Расчет сложных процентов: Пример 4.

Какая процентная ставка должна быть, чтобы за 10 лет 50 000 рублей превратились в 100 000 рублей?

% = (100000 / 50000) 1/10 — 1 = 0,0718 = 7,18 % годовых

Количество периодов (месяцев, лет):

n = log(1+0,4) (1000000 / 50000) = 8,9 лет

Инвестиционный калькулятор сложного процента с пополнением

Как работает калькулятор

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.