почему у меня плохая кредитная история

Как исправить кредитную историю?

Как только первый кредит оформлен, на человека заводится кредитная история. Если своевременно не вносить платежи, она может стать отрицательной. Это негативно скажется, когда решите вновь получить кредит. Поэтому для многих актуален вопрос: как исправить кредитную историю.

Прежде нужно понять, как она формируется. Она состоит из трех разделов:

Первая часть включает личные сведения заемщика (информацию из паспорта, налоговый номер и СНИЛС). Основная часть включает сведения о том, где живет и прописан человек, является ли ИП, сведения о суммах и сроках займа, как были оплачены обязательства, были ли изменения в договоре и другие обстоятельства. В дополнительном разделе есть положения об организациях, которые подали сведения. Дополнительно о предприятиях, узнававших кредитную историю конкретного человека.

Поводом к плохой кредитной истории может стать:

Первая причина является одной из основных. У каждого финансового учреждения свой срок задолженности, который будет считаться критичным. У Сбербанка он составляет 180 суток, у большинства других – 30 дней. Даже при небольшой просрочке долга есть возможность попасть в «черный список» и перекрыть себе доступ к привилегиям.

Сначала проверьте сведения, которые о вас уже собраны. Исправление кредитной истории будет необязательным, если она хорошая. Поэтому вы можете:

В последнем случае заходите на сайт специализированной фирмы, вводите паспортные данные. Дополнительно прикладывается скан паспорта, в том числе страница о прописке. Указываются и личные данные. Однако большинство компаний, работающих через интернет-порталы, предлагают платные услуги. Если хотите получить бесплатно онлайн, то посетите сайт Бюро кредитных историй. Бесплатно сведения предоставляются один раз в год.

Как исправить испорченную кредитную историю?

Не доводя дело до суда, в Бюро исправят/ дополнят сведения, содержащие неточную или неполную информацию. Это актуально, если нет конфликта между финансовой организацией и заемщиком. Если дело дошло до более высоких инстанций, не стоит надеяться, что решение будет принято в вашу пользу, если были нарушены условия подписанного договора.

Другие способы исправления кредитной истории

Многих интересует, как исправить кредитную историю бесплатно по фамилии? Отдельные финансовые учреждения лояльно относятся к заемщикам. Главное условие – предоставить доказательства о возможности пересмотра сложившейся ситуации. К таким финансовым учреждениям относится:

Кредиты с плохой кредитной историей

В статье рассматриваются способы получения кредита при плохой кредитной истории, а также варианты ее исправления.

Когда вы оформляете кредит в банке, вы подписываете документ, разрешающий предоставление информации о состоянии вашей кредитной истории. Это один из важнейших документов, на который обращают внимание в любом банке – он говорит о надежности клиента. Вы можете иметь хорошую зарплату и положительную налоговую историю, однако имея даже незначительную просрочку, кредитная организация откажет вам даже в малом займе.

Как портится кредитная история?

Ничего из перечисленного с вами не случалось? Вероятно, что испорченная КИ – ошибка банка, в котором вы ранее брали кредит. В этом случае обратитесь в Бюро кредитных историй в своем регионе и сделайте запрос на предоставление информации о причинах отрицательной отметки в досье.

Один раз в год вы можете узнать кредитную историю бесплатно.

Вам потребуется заполнить специальную форму и предоставить нотариально заверенные копии необходимых документов, список которых вы получите в БКИ. После этого в банк, в котором вы оформляли займ, поступит запрос на разъяснение причин отрицательной пометки.

Вполне вероятно, что виноват сам банк, сотрудник которого, например, не предоставил информацию о совершении платежа вовремя. Если кредитная организация признает упущение, в БКИ поступит информация об исправлении кредитной истории. Однако если банк стоит на своем, вы можете обратиться в суд и потребовать исправления досье.

Чтобы избежать подобных ситуаций, обязательно берите справку об отсутствии задолженностей после погашения кредита.

Как исправить кредитную историю?

Вы знаете о своей задолженности и хотите исправить КИ, чтобы получить новый кредит? Обычно кредитная история обновляется раз в 10−15 лет, однако не у всех есть возможность ждать такой долгий срок. Для исправления досье многие специалисты рекомендуют несколько раз получить кредит в МФО и вовремя его погасить. Неважно, на что именно вы возьмете займ – денежный нецелевой или на какую-либо покупку. Важно в течение нескольких лет исправно погашать небольшие кредиты. Положительные отметки позволят выиграть доверие банков и без проблем получить новый займ.

Некоторые банки предлагают клиентам с плохой КИ пройти программу «реабилитации» кредитной истории. Схема восстановления включает в себя несколько кредитов с поочередным увеличением суммы и уменьшением процентов. Если вы своевременно закроете эти займы, у вас появится возможность пользоваться кредитными услугами этой организации на стандартных условиях.

Есть еще один вариант как получить кредит с плохой кредитной историей: кредитные карты с доставкой на дом, которые оформляются с онлайн-заявкой. Пользуйтесь кредитной картой, вовремя возвращая долг – в кредитной истории об этом также сделают пометку. Еще большим плюсом будет, если вы возвращаете средства на карту до окончания грейс-периода, избегая выплаты процентов. Это говорит о вас как о заемщике, умеющем распоряжаться своими средствами, что важно для кредиторов.

Таким образом, для того, чтобы улучшить испорченную кредитную историю, необходимо зарекомендовать себя как добросовестного плательщика. Однако, оформляя кредит, помните, что не стоит доводить ситуацию до отрицательных отметок в досье – для восстановления КИ требуется время, которого может у вас не найтись.

Как исправить плохую кредитную историю

О том, как появляется плохая кредитная история и как её исправить, мы расскажем в этой статье. Информацией об этом с нами поделились эксперты из сервиса Hot-zaim, помогающего подобрать микрозаймы.

Что такое кредитная история и почему она может быть плохой

Кредитная история — это история взятых тобой займов, которая хранится в Бюро кредитных историй. При каждом обращении потенциального заёмщика кредитор в лице банка, микрофинансовой организации и любой другой компании, занимающейся кредитованием, просматривает эту базу и, если видит, что у клиента были задолженности, с большей вероятностью откажет в кредите.

Плохая кредитная история — это история, которая была испорчена просрочками по платежам. В банковской сфере есть термин «глубина просрочки», обозначающий длительность отсутствия платежей со стороны заёмщика. Чем больше глубина, тем больше времени должно пройти, чтобы плохая кредитная история не влияла на решение банка. Так, например, при самой незначительной глубине просрочки в 29 дней (до 30 дней просрочки) убрать негативное влияние на кредитную историю можно с помощью нескольких платежей в срок. Если просрочка превышает 30 дней, то для того, чтобы она не влияла на решение банков, должно пройти не менее полугода. Самая глубокая просрочка (более 120 дней) будет влиять на решение банков в течение 2–3 лет. Как раз за такой период банки просматривают информацию по кредитной истории перед выдачей кредита.

Кстати, отсутствие кредитной истории так же непривлекательно для банков. В таком случае банк ничего не знает о платёжеспособности и порядочности потенциального заёмщика. Иногда может быть так, что человек с испорченной незначительной задержкой кредитной историей будет более надёжным заёмщиком, чем тот, кто ни разу не брал кредиты.

Узнать свою кредитную историю можно с помощью запроса в Бюро кредитных историй, в личном кабинете некоторых банков либо через сайты-посредники.

Как исправить плохую кредитную историю в случае ошибки кредитной организации

Бывает так, что даже у ответствен ных клиентов без единой просрочки может появиться плохая кредитная история. Это может быть связано с двумя организациями:

1. Бюро кредитных историй. Из-за сбоев в историю порядочного заёмщика могут попасть данные клиента с плохой кредитной историей. Исправить несложно — достаточно написать заявление в Бюро кредитных историй и прикрепить доказательства ошибки (чеки платежей, справку об отсутствии просрочек из банка).

2. Банк. Иногда банки могут передавать недостоверные сведения либо же передавать их с задержкой. Исправление сложнее, чем в первом случае, так как клиенту придётся доказать банку, что он выплачивал кредит без задержки.

Чтобы защитить себя от ошибок со стороны Бюро кредитных историй и банков, сохраняй все чеки и банковские документы.

Как исправить плохую кредитную историю в случае задержки платежей

Первый способ — дождаться момента, когда плохая кредитная история не будет влиять на решение банка. На это может понадобиться несколько лет, поэтому этот вариант можно отбросить.

Второй способ — взять кредит в микрофинансовой организации. Большинство МФО выдаёт кредиты даже клиентам с плохой кредитной историей. Единственное общее требование — отсутствие активных просрочек, то есть действующих кредитов, по которым не производятся платежи.

Для исправления кредитной истории нужно взять несколько займов один за другим, выплачивая их точно в срок. Поэтому эту схему нужно будет повторить 2–3 раза. Необязательно брать крупную сумму, но лучше и не слишком маленькую, чтобы банки понимали, что тебе как плательщику можно доверять. В Hot-zaim можно взять до 150 тысяч рублей на срок до 156 недель от 0 %, так что несколько кредитов под небольшие проценты с выплатой точно в срок — и с твоей кредитной историей можно будет пойти даже в швейцарский банк.

Как не допустить ухудшения кредитной истории

1. Получай документы о закрытии кредита. Даже если ты уверен, что у тебя нет задолженности и все чеки на руках, получи в банке документ, подтверждающий выплату кредита. Даже несколько копеек задолженности могут испортить кредитную историю.

2. Если возникли финансовые трудности, не бегай от банка. Обратись в банк и попроси о «кредитных каникулах» или об увеличении срока выплат кредита со снижением ежемесячных платежей. Обычно банки соглашаются на такие просьбы, так как в случае согласия клиент просто отсрочит платежи, а не станет проблемным.

3. Оплачивать кредит вовремя. Даже просрочка в несколько дней может негативно сказаться на кредитной истории. В случае оплаты банковским переводом может возникнуть задержка в зачислении платежа на баланс банка. Если такое произошло, следует уведомить банк об этом.

Чего ни в коем случае нельзя делать — так это бегать от банка. Это чревато не только ухудшением кредитной истории, но и более серьёзными проблемами, такими как судебные разбирательства и передача долга коллекторам, о действиях которых многие наслышаны.

Как улучшить кредитную историю, если была просрочка?

У меня была просрочка по кредитной карте, и в какой-то момент банк передал мою задолженность в коллекторское агентство. В 2016 году я полностью погасил долг.

С этого момента и по сей день я не могу взять кредит даже в банке, на карту которого мне приходит зарплата. Работаю официально на одном месте более четырех лет, доход выше среднего.

Скажите, что делать? Какие есть способы восстановить кредитную историю?

Просрочка и последующая продажа долга коллекторскому агентству действительно может стать причиной отказа в кредитах, даже если в итоге вы все выплатили.

Но отказывать могут не только из-за просрочек. Например, в кредитной истории могут быть ошибки или вы не подходите под критерии конкретного банка.

Почему могут отказать в кредите

В своем вопросе вы уверенно пишете, по какой именно причине не можете взять заем. Но даже банк не всегда может наверняка сказать, почему не одобрил кому-то кредит.

Любую заявку на кредит оценивает специальный алгоритм — скоринг. Он проверяет данные из кредитной истории, информацию о доходе потенциального заемщика, а также его личные данные. Каждый банк закладывает в этот алгоритм свои критерии.

Результат скоринга попадает в кредитный отчет — там отражаются все поданные заявки на кредит и решения по ним.

Банк не обязан озвучивать точную причину отказа в кредите. Но общая информация об этой причине отражается в кредитной истории, например, так: кредитная история, большая кредитная нагрузка, кредитная политика банка или недостоверная информация. Это порой помогает хотя бы примерно понять, с чем связан отказ.

Помимо просрочки по кредиту на решение банка может повлиять информация о вашем доходе или о вас. Например, вы хотели получить миллион рублей, хотя у вас доход 50 тысяч, есть семья, но нет никакого имущества.

Еще в кредитной истории могут быть ошибки. Об этом расскажу ниже.

Как победить выгорание

Может ли просрочка негативно влиять на кредитную историю несколько лет

Просрочка и тем более продажа долга коллекторскому агентству действительно сказывается на возможности брать новые кредиты. Причина очевидна: банк беспокоится, что вы не вернете деньги.

Более того, кредитные организации понимают, что продажа долга коллекторам — не обязательная, а крайняя мера. Раз заемщик довел ситуацию до коллекторов, либо у него серьезные проблемы с финансами, либо он целенаправленно не хотел платить банку. В любом случае это плохая характеристика.

Если вам отказали в кредите из-за ваших просрочек, в причинах отказа может быть указана кредитная история заемщика.

Вы сообщили, что выплатили долг коллекторскому агентству еще четыре года назад. Но некоторые банки с настороженностью относятся к заемщикам, допустившим просрочку, даже если с тех пор прошло несколько лет. Если у вас в принципе было мало кредитов или этот и вовсе был единственным, банку не хватит информации, чтобы проанализировать вашу платежную дисциплину. Поэтому ему легче не рисковать, а доверить деньги другому заемщику.

Как узнать кредитную историю

Если вы не знаете точную причину отказа в кредите, для начала рекомендую проверить свою кредитную историю во всех кредитных бюро, где она хранится. На январь 2021 года в России девять БКИ, самые крупные — «Эквифакс», ОКБ, НБКИ и «Русский стандарт».

Чтобы узнать, в каких именно бюро есть ваша кредитная история, направьте запрос в Центральный каталог кредитных историй — ЦККИ. Удобнее всего это сделать через портал госуслуг. Важно, чтобы ваша учетная запись была подтверждена.

В ответе из ЦККИ будет список всех БКИ, в которых хранится ваша кредитная история. Банки могут сотрудничать как с одним бюро, так и с несколькими. Далее нужно сделать запрос в каждое БКИ.

Напомню, что два раза в год можно получить кредитный отчет из каждого бюро бесплатно, при этом один раз — в бумажном виде. Кредитный отчет можно получить на сайте БКИ с помощью подтвержденной учетной записи на госуслугах, по почте или при личном обращении в бюро. Способы получения нужно уточнять в каждом БКИ.

В полученных отчетах вам надо проверить:

Если вы найдете ошибки в кредитной истории, обратитесь в банк, который допустил ошибку, или в само БКИ. Это бесплатно. Образец заявления о допущенной ошибке можно найти на сайте бюро. Там же будут указаны способы подачи такого заявления: в некоторые БКИ документ можно отправить по электронной почте, другие требуют бумажный оригинал.

Р » loading=»lazy» data-bordered=»true»>

Что сделать, чтобы улучшить кредитную историю

Вы пишете, что вам не одобряют новые кредиты. При этом вы не озвучили, какие именно кредиты и на какие суммы пытались взять. Еще я не совсем поняла формулировку, что ваш доход выше среднего.

Если в кредитной истории нет ошибок, единственный способ ее улучшить — брать новые кредиты и своевременно по ним платить. Никаких других способов не существует. Если кто-то предлагает вам улучшить кредитную историю или удалить информацию о просрочке, это мошенничество.

Поскольку в кредитах вам отказывают, вот доступные для вас варианты.

Разрешенный овердрафт. Вы написали, что получаете зарплату на карту. Оптимальный способ взять кредит в этом случае — подключить к карте разрешенный овердрафт, если ваш банк предлагает такую услугу физическим лицам.

Овердрафт — это возобновляемый кредит на короткий срок для дебетовых банковских карт. Размер овердрафта установит сам банк исходя из периодичности и сумм пополнения карты.

Информация о подключении овердрафта отражается в кредитной истории. В вашем случае это поможет улучшить платежную характеристику, если, конечно, вы будете платить без просрочек. Пользоваться овердрафтом придется как минимум полгода.

Кредитная карта. Кредитка — самый дорогой кредитный продукт с точки зрения процентной ставки, поэтому ее одобряют большему числу людей. Попробуйте подать заявку на получение кредитной карты. Если заявку одобрят, активно расплачивайтесь картой и своевременно вносите платежи.

Банки уже отказали вам в кредитах, поэтому не факт, что вам одобрят большой лимит по карте. Более того, в связи с экономической ситуацией в стране не все банки готовы одобрять новым заемщикам большие лимиты.

Независимо от того, какую сумму вам одобрят, старайтесь по максимуму расплачиваться кредиткой. Вся информация о ваших платежах по кредитке будет отражаться в кредитной истории и положительно работать на ваш платежный статус.

Кредиты для улучшения кредитной истории. Некоторые кредитные организации предлагают специальные кредиты, которые так и называются — «Для улучшения кредитной истории». Чаще всего это кредитки и кредиты наличными на небольшие суммы. Условия по таким продуктам крайне невыгодные, зато, если своевременно гасить долг, в кредитной истории будет появляться информация о выплатах.

Еще есть вариант взять заем в МФО, так как они более лояльны к заемщикам с просрочками. Но я бы не рекомендовала это делать: в дальнейшем, когда банки будут рассматривать ваши заявки на кредит, они могут предвзято к вам отнестись. Могут подумать, что у вас проблемы с доходом из-за займов в МФО.

Выдать вам кредит или нет, решает банк

Бывает, что у человека отличный доход, а ему отказывают в кредите из-за старой просрочки. Или обратная ситуация: закредитованному заемщику с большим числом просрочек без проблем выдают новые кредиты. Это исключения, но и такое случается.

Если вы уже получили отказ в кредите даже в банке, в котором храните деньги, думаю, что о крупных кредитах — ипотеке или автокредите — лучше пока не думать.

Подключите овердрафт или возьмите кредитку и активно пользуйтесь ими как минимум 6—9 месяцев. Если к этому моменту надумаете взять крупный кредит, сначала запросите свою кредитную историю. Вместе с кредитным отчетом сможете узнать свой кредитный рейтинг: одни БКИ сразу включают его в отчет, другие предоставляют за отдельную плату.

Хотя мы писали, что кредитный рейтинг — субъективная оценка, ведь кредит выдает банк, а не БКИ, он поможет хотя бы примерно представить, каковы ваши шансы на кредит.

Долги и кредиты. Как правильно брать и выплачивать кредиты, можно ли заработать на кредитке, как давать в долг и почему при этом нужно составлять расписку

Как исправить ошибки в кредитной истории

И снова получать эти мягкие сочные кредиты

Лена внезапно перестала получать кредиты и не понимает, в чем дело. Просрочек нет, зарплата большая, но банки больше не дают.

Если вам тоже отказывают банки, не паникуйте. Вероятно, в вашей кредитной истории ошибки, поэтому банк неправильно оценивает вас как заемщика.

Эти ошибки можно исправить. Положите перед собой кредитную историю. Давайте разбираться вместе. Если у вас нет на руках кредитной истории — прочитайте наш цикл статей, там подробно описано, как ее получить.

Или посмотрите наш видеоролик. Эксперт банка по кредитам расскажет, как устроена кредитная история и какие шаги нужно совершить, если вы нашли ошибки. А также даст советы, как исправить ошибки, в какие организации лучше обращаться и в какие сроки вам ответят.

Откуда берутся ошибки?

Кредитная история — это электронный документ, по которому банк в полуавтоматическом режиме оценивает вас как заемщика: насколько вам можно доверять, какую сумму и с какой степенью риска. Кредитная история нужна, чтобы один банк знал о действиях заемщика в других банках.

И как с ее помощью получить кредит

Проблема в том, что кредитная история собирается по кусочкам из нескольких банков, поэтому где-то может прокрасться ошибка.

Лена открыла кредитку в «Лямбда-банке». Сведения об этом внесли в кредитную историю. Потом Лена вернула деньги и закрыла кредитку. Но из-за технического сбоя «Лямбда-банк» не записал эту информацию в кредитной истории, зато поставил просрочку. Для «Лямбда-банка» Лена больше не должник, а в кредитной истории — всё еще должник.

Позже Лена обращается за кредитом в «Эпсилон-банк». Банк смотрит в кредитную историю и видит, что у Лены еще не закрыта кредитка в «Лямбде» и висит просрочка. Из-за этого банк отказывает в кредите.

Когда банк оценивает заемщика, он не обязан перепроверять сведения от других банков. Считается, что в кредитной истории полная и достоверная информация. За ошибками в кредитной истории должен следить сам заемщик.

Если вы заметили ошибку, ее можно исправить. Всё, что требуется от вас, — написать заявление в бюро кредитных историй. Остальное сделают бюро и банк.

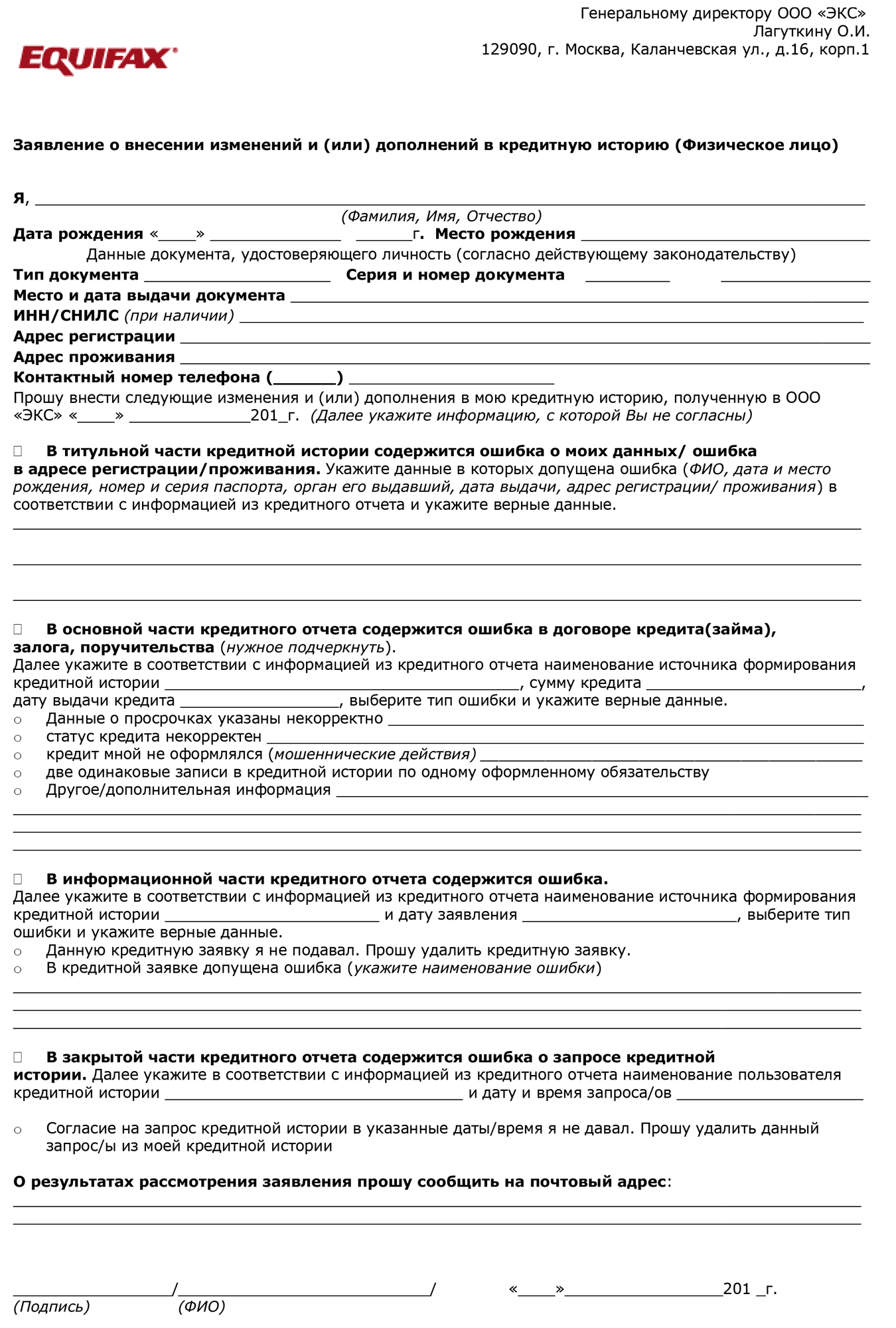

Шаблон заявления БКИ «Эквифакс»

Некоторые бюро требуют заполнить шаблон заявления и прислать по почте, другие разрешают заполнять в офисе бюро и писать в свободной форме.

Условия подачи заявления в законе не прописаны. Они зависят от бюро.

Как описать ошибку в кредитной истории

Без эмоций. Банк не исправит ошибку только потому, что вы считаете его сотрудников козлами и уродами. Приводите факты.

С датами, адресами и другими фактами. Банк быстрее проверит информацию, если будет знать, что и когда случилось.

С доказательствами. Если речь о просрочке, которой не было, приложите копию квитанций об оплате или выписки из личного кабинета. Банк не будет собирать за вас доказательства.

С четкими формулировками. Сформулируйте, какое действие ждете от банка: удалить просрочку, закрыть кредит или ответить на вопрос. Фраза: «Чтоб вы обанкротились!» — не подходит.