метод обязательств мсфо резерв отпусков что это

1С:ERP Управление предприятием 2.

Новое в версии 2.0.10.131

ПБУ 8/2010 обязывает вести учет обязательств по предстоящим отпускам работников все организации, кроме субъектов малого предпринимательства. Под действие данного положения попадают организации, имеющие в своем составе более 50 сотрудников. Оценочные обязательства по оплате труда, признаваемые в бухгалтерском учете, могут по желанию организации признаваться и в налоговом учете.

Параметры учета оценочных обязательств задаются в учетной политике организации. Для целей бухгалтерского учет доступен выбор варианта учета:

Для целей налогового учета применяется только нормативный метод. Параметры нормативного метода: процент отчислений и предельная величина – также задаются в учетной политике организации.

В раздел Зарплата добавлен новый документ Начисление оценочных обязательств по отпускам. Документ создается в конце отчетного периода по начислениям текущего месяца и отражает список оценочных обязательств в разрезе подразделений управленческой структуры предприятия и способов отражения зарплаты в финансовом учете. Документ регистрируют расходы текущего месяца, отдельно отражаются суммы по бухгалтерскому и налоговому учетам (в соответствии с параметрами учетной политики), а также суммы расходов в различные фонды. Отражение документа в учете зависит от выбранного варианта учета оценочных обязательств.

Регистрация выплат за счет резервов выполняется автоматически при вводе документов:

Списание отпускных и взносов выполняется в пределах накопленных резервов. Сумма превышения списывается на расходы при отражении зарплаты в финансовом учете.

В документах Отражение зарплаты в финансовом учете для выплат за счет резервов появились новые операции:

Для выплат за счет резерва регистрация расходов не требуется, поэтому способ отражения не указывается для следующих операций:

Операции начисления оценочных обязательств являются регламентными и выполняются ежемесячно после ввода всех начислений и удержаний. Данные операции могут выполняться автоматически в случае использования встроенной подсистемы учета зарплаты.

В состав регламентных операций закрытия месяца добавлены новые операции:

При расчете зарплаты в отдельной информационной базе расчет резервов в прикладном решении не выполняется. Документы Начисление оценочных обязательств (аналогично документам Отражение зарплаты в финансовом учете) создаются в результате обмена или вручную, в них указываются предварительно рассчитанные данные в разрезе подразделений и способов отражения. Отражение документов в бухгалтерском и налоговом учете происходит по единым, описанным выше правилам.

Для быстрого перехода по сайтам ведомств в разделе 1С-Отчетность добавлена страница Личные кабинеты.

Расширен состав форм регламентированной отчетности. Внесены изменения в электронном представлении форм регламентированной отчетности.

Выполнены доработки в целях развития функционала отправки документов по требованию ФНС:

В соответствии с Приказом ФНС РФ от 02.02.2015 № ММВ-7-15/40@ «Об утверждении форматов счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, дополнительных листов книги покупок и книги продаж в электронной форме» обновлены форматы документов «Счет-фактура» и «Корректировочный счет-фактура».

В соответствии с Приказом ФНС РФ от 04.03.2015 № ММВ-7-6/93@ «О внесении изменений в приказ ФНС России от 21.03.2012 № ММВ-7-6/172@» обновлены форматы документов «ТОРГ12» и «Акта приемки-сдачи работ (услуг)».

Добавлены новые документы, которые позволяют работать со списком сотрудников:

Также на список сотрудников поддерживается назначение удержаний и регистрация призов и подарков.

Для ввода сверхурочного времени по итогам работы по графику суммированного рабочего времени предназначен новый документ Регистрация переработок.

Для регистрации дополнительных дней отдыха необходимо использовать новый документ Отгул.

Регистрация изменений условий труда и территорий работы сотрудников без оформления кадрового перевода выполняется новым документом Перемещение между территориями. Реализована возможность уточнить класс условий труда (по результатам спецоценки) для позиции штатного расписания.

Расчет компенсаций за задержку зарплаты перенесен из ведомостей в отдельный расчётный документ Компенсация за задержку зарплаты.

Поддерживается доначисление зарплаты сотрудникам, прием на работу которых зарегистрирован «задним числом».

Улучшен сервис отражения следующих операций:

Поддерживается отражение отпуска за счет ФСС на период лечения и проезда к месту лечения и обратно.

Доступно использование льготного тарифа страховых взносов «Резидент территории опережающего социально-экономического развития», в соответствии с Федеральным законом от 31.12.2014 № 519-ФЗ.

Дополнен состав видов образований в соответствии с Федеральным законом от 29.12.2012 № 273-ФЗ.

Расширены возможности подготовки печатной формы трудового договора с учетом особенностей оформления иностранных граждан.

Форма 4-ФСС реализована в соответствии с приказом ФСС России от 26.02.2015 № 59.

В аналитических отчетах по взносам выводится статус застрахованного лица.

Повышено удобство работы со сформированным отчетом РСВ-1 в рабочем месте подготовки отчетности в ПФР.

Секреты оценочных обязательств

Автор: Виктория Лихушина, старший бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», декабрь 2021 г.

В качестве классических оценочных обязательств принято считать оценочные обязательства по будущей оплате отпусков. Но для корректного учета нужны и другие обязательства. О том, как работать с обязательством при применении ФСБУ 5/2019 «Запасы», 6/2020 «Основные средства» и 26/2020 «Капитальные вложения», узнаете в этом материале. Периодически будем ссылаться на ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

Редкие оценочные обязательства

При покупке определенных видов долгосрочных активов, организации должны ликвидировать эти активы по окончании срока их полезного использования и определить к восстановлению площадь, указанную под эти активы.

Согласно ФСБУ 5/2019 (подп. «г» п. 11), который применяется с начала 2021 г., оценочное обязательство по демонтажу ОС, утилизации и восстановлению окружающей среды включаем в фактическую стоимость запасов.

С начала 2022 г. вступает в действие ФСБУ 26/2020 «Капитальные вложения». Этот документ определяет: когда компания обязана организовать демонтаж, утилизацию ОС и расходы по таким процессам возможно корректно оценить, в бухгалтерском учете нужно признать оценочное обязательство, которое называется ликвидационным. Стоимость ликвидационного обязательства включают в фактические расходы на капвложения.

Нет необходимости признавать ликвидационное обязательство, если:

Компания избежала расходов на приобретение актива.

Расходы не способствуют уменьшению экономических выгод компании.

Расходы не подлежат обоснованной оценке.

Если для работ по ликвидации негативного последствия создания ОС установлены сроки до окончания строительства или непосредственно после него, то их стоимость включают в фактические затраты на капитальные вложения в обычном порядке. Если невозможно определить срок работ, стоимость формируем способом создания оценочного обязательства.

Чтобы признать в бухгалтерском учете оценочное обязательство, нужно:

уточнить величину оценочного обязательства;

уточнить ставку дисконтирования;

посчитать приведенную стоимость оценочного обязательства;

сформировать соответствующие бухгалтерские проводки.

Как определить величину оценочного обязательств при ликвидации

Сумма обязательства определяется величиной планируемых расходов на устранение ОС и ликвидации негативных последствий для окружающей среды, с учетом уровня инфляции. Момент исполнения обязательства определяем для каждого актива отдельно. Обоснование оценки созданного обязательства оформляем документально (п. 16 ПБУ 8/2010).

Дисконтируем обязательство

Так как срок использования ОС превышает момент исполнения обязательства, в его изначальную стоимость необходимо включать дисконтированную (приведенную) сумму оценочного обязательства (п. 8, 20 ПБУ 8/2010, подп. «ж» п. 10 ФСБУ 26/2020).

Формула для определения коэффициента дисконтирования (приложение 2 к ПБУ 8/2010):

где КД – коэффициент дисконтирования; СД – ставка дисконтирования; n – период дисконтирования оценочного обязательства в годах.

Для отражения оценочных обязательств в бухгалтерском учете используют счет 96 «Резервы предстоящих расходов». При приобретении ОС нужна проводка:

При признании оценочного обязательства отражаем дисконтирование текущей стоимости обязательства для доведения его до планируемой стоимости.

Регулирование дисконтированной суммы обязательства за счет сокращения срока до погашения обязательства указывают в составе прочих расходов, обычно по строке 2330 «Проценты к уплате» Отчета о финансовых результатах.

По окончании каждого года необходимо уточнять обоснованность признания обязательства и его размер (п. 23 ПБУ 8/2010). По результатам уточнения обязательство изменяют: увеличивают, уменьшают, полностью списывают или оставляют без изменения.

Поскольку ликвидационное оценочное обязательство признается по приведенной (дисконтированной) стоимости, суммы его корректировок необходимо продисконтировать исходя из срока, который остался до исполнения обязательства. Исключение – ситуации, когда с момента корректировки до окончания срока остается не более 12 месяцев (п. 20 ПБУ 8/2010).

Резервы отпусков в 1С:ЗУП

Для оценки активов с неопределенными или переменными значениями используется особый вид резервов – оценочные обязательства (ОО). Порядок и правила учета определены ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Начисление оценочных обязательств в 1С:ЗУП 3.1 имеет несколько особенностей.

Если условные активы не используются, при учете отпуска оформляется несколько проводок.

Такой порядок начислений, как правило, применяют малые и средние организации. При массовом сезонном оформлении отпусков сумма затрат может оказаться очень значительной. Чтобы избежать неравномерной нагрузки, затраты на такие расходы отражаются на счетах учета еще до того, как сотрудники взяли отпуска. При оформлении резерва используется несколько проводок.

Следует учитывать, что такой вид учета оценочных обязательств используется в регламентированном учете 1С:ЗУП 3.1. Для синхронизации процессов с бухгалтерским учетом используются специальные средства обработки и переноса информации.

Антикризисное предложение с 1С:ЗУП

Особенности формирования в 1С:ЗУП 3.1 оценочных обязательств, связанных с оплатой отпусков

В соответствии с законодательством, малые предприятия могут не начислять оценочные обязательства. Остальные организации могут не использовать такой метод распределения затрат на счетах налогового учета. Но применение оценочных резервов в бухучете является обязательным.

Для расчетов резервов можно использовать два метода:

Метод обязательств (по МСФО) отличается использованием расчетных остатков отпусков. По каждому сотруднику на конец месяца определяется количество заработанных отпускных дней. Эти величины совпадают с количеством дней отпусков, которые должны представляться при увольнении работников.

Затем автоматизированный модуль вычисляет средний заработок за расчетный месяц. Из этих значений вычитаются суммы ОО, начисленные за предыдущий месяц. Если сотрудник не брал отпуск, оценочные обязательства увеличиваются на произведение «количество начисленных отпускных дней * среднедневная сумма заработка».

К полученным затратам прибавляются суммы начисленных взносов. Получается сумма, практически совпадающая с фактическими затратами на отпуска сотрудников.

Для расчетов нормативным методом используется другая методика. Суммы ОО рассчитываются как определенный процент от фонда оплаты труда.

Этот метод, по сравнению с оценкой по МСФО, отличается меньшей точностью. Но начисления рассчитываются быстро, и полученную сумму можно легко проверить. Кроме того, нормативный метод должен использоваться в налоговом учете. Поэтому при расчете по нормативам нет необходимости учитывать временные разницы.

В конце каждого года ЗУП 3.1 производит инвентаризацию ОО. Для оценки данных НУ и БУ используется алгоритм МСФО. По результатам проведения инвентаризации данные бухгалтерского и налогового учета должны совпадать, а временные разницы нивелируются.

Методика учета резервов отпусков в 1С:ЗУП

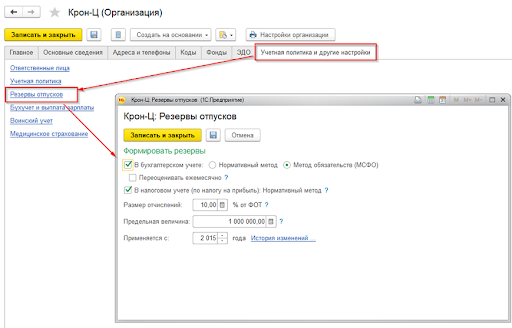

Для настройки учета оценочных обязательств используется раздел меню «Учетная политика».

Особый порядок настройки используется для филиалов и представительств. Все значения определяются головной организацией. Опции перенастройки недоступны для «местных» сотрудников.

Расчеты и начисления резервов отпусков в программе 1С

Формирование оценочных резервов производится после заполнения документа «Резервы отпусков» (подраздел меню «Зарплата», пункт «Резервы отпусков»). Перед начислением необходимо выполнить несколько обязательных процедур:

Обязательства (оценочные резервы) рассчитываются с учетом нескольких сумм – начислений за предыдущие месяцы, текущий месяц, величины начисленных страховых взносов (в том числе «травматизма»). Для начисления ОО с определенного периода вводятся остатки по начисленным активам. Чтобы задать начальные суммы, используется тот же вид документа «Резервы отпусков».

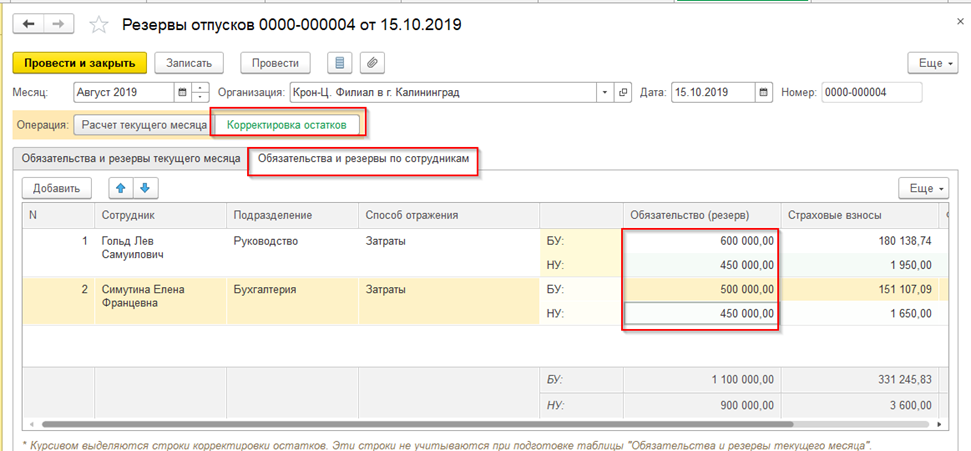

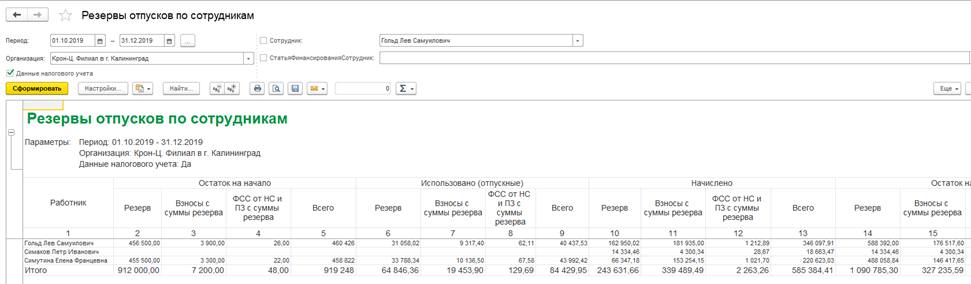

В примере приведены данные по расчетам за август 2019 года.

При формировании документа «Резервы отпусков» выбирается режим «Корректировка остатков». Поля заполняются только начальными значениями, соответствующими начислениям оценочных обязательств в процентах от суммы ФОТ. Значения «фондовых» сумм рассчитываются автоматически.

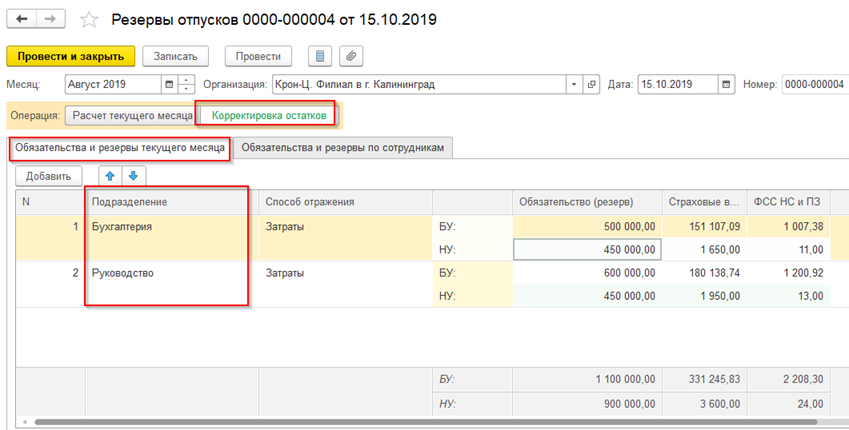

После перехода на закладку «Обязательства и резервы по сотрудникам» необходимо ввести суммы, соответствующие каждому работнику на счетах БУ и НУ. Сведения по подразделениям отражаются на вкладке «Обязательства и резервы текущего месяца».

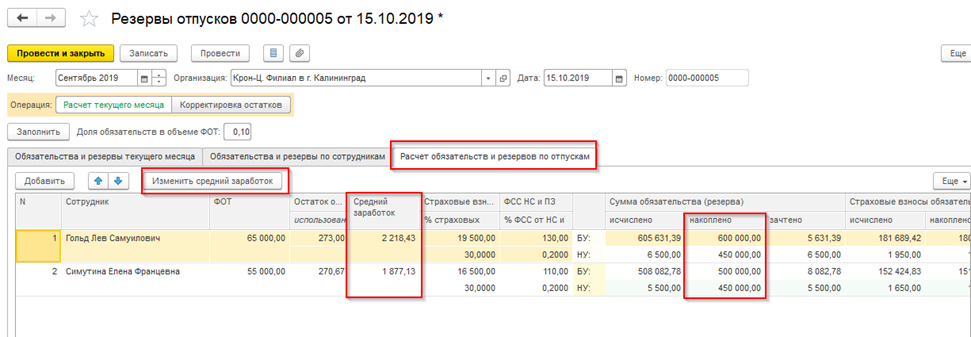

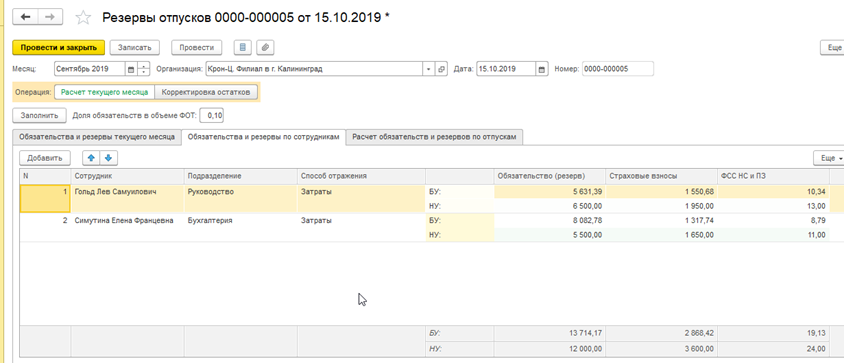

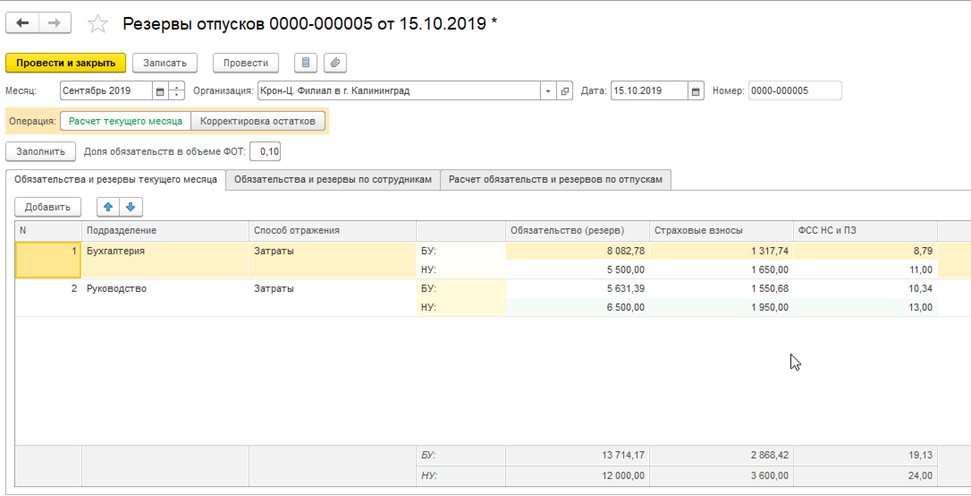

После расчета зарплатных начислений за сентябрь формируется документ «Резервы отпусков», соответствующий этому периоду. Необходимо использовать режим «Расчет текущего месяца».

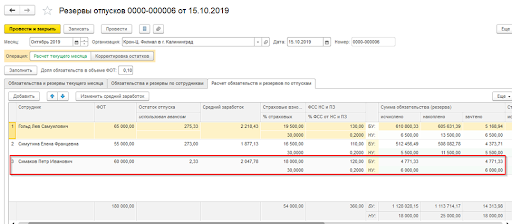

Вкладка «Расчет обязательств и резервов по отпускам» содержит исходную информацию, на основании которой рассчитывались обязательства (резервы). В данном примере используется метод МСФО для БУ. Поэтому на вкладке выводятся данные о среднем заработке. Для просмотра можно использовать опцию «Изменить средний заработок» (так же, как при расчете отпуска). Значения выводятся в отдельных графах «Исчислено», «Накоплено», «Зачтено».

Графа «Исчислено» отражает сумму начисленных ОО по отпускам за весь период работы сотрудника в организации. Из данной суммы вычитаются значения графы «Накоплено». Как результат, получается сумма, отражающаяся в графе «Зачтено». Эта графа отражает сумму ОО, начисленную в сентябре. Следует обратить внимание, что данные графы «Накоплено» этого примера совпадают с введенными суммами остатков (Рис. 2).

На вкладке «Обязательства и резервы по сотрудникам» выводятся начисления по подразделениям, отдельным сотрудникам, способам отражения. Информация может использоваться, чтобы проверить правильность итоговых сумм.

Открыв вкладку «Обязательства и резервы текущего месяца», можно посмотреть начисления по подразделениям, а также способам отражения. Эта информация используется для формирования пакета данных, передаваемых бухгалтерской программе.

При оформлении новых сотрудников можно проверить корректность начисления резервов. Например, после принятия на работу 01.10.2019 открывается документ «Резервы отпусков». Колонка «Накоплено» должна быть пустой. Графы по новому сотруднику будут автоматически заполнены после расчета начислений за октябрь.

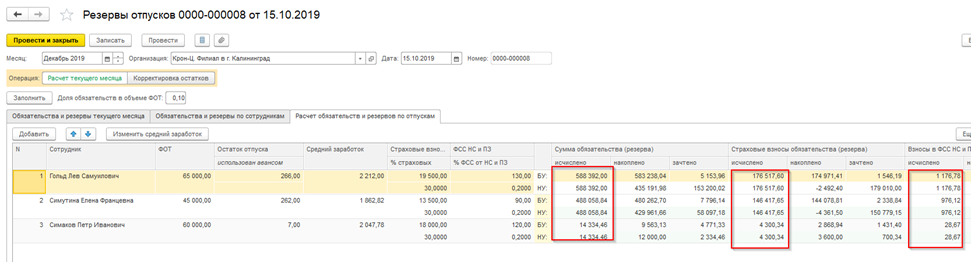

Оценочные обязательства и резервы: инвентаризация по итогам года

В декабре проводятся итоговые расчеты по начислению ОО. Для переоценки используется вид документа «Резервы отпусков». За расчетный период принимается декабрь. ЗУП определяет оценочные обязательства по всем сотрудникам. Для БУ и НУ используется один метод – МСФО, отличающийся большей точностью. Засчитываются значения, полученные в результате сравнения начисленных ОО и окончательных расчетов за прошедший год.

На каждого сотрудника рассчитывается количество неиспользованных отпускных дней и средний заработок (соответствующий используемому для расчета отпуска). Эти значения умножаются.

Из полученных величин вычитаются суммы ОО, начисленные за предыдущие периоды.

Определяются разницы между полученными и накопленными значениями.

По такому же алгоритму вычисляются суммы взносов и отчислений на «травматизм».

Обобщаются итоги по каждому подразделению. Полученные данные передаются в систему БУ.

Пример расчета приведен ниже.

В данном случае суммы по БУ и НУ совпадают. Временные разницы, появившиеся из-за использования в бухучете метода МСФО, исчезли.

В системе бухгалтерского учета «излишние» суммы начисленных ОО списываются отдельной проводкой со знаком «минус».

Дебет счета 96 – Кредит счета 91.

Используемые субсчета 96 счета должны соответствовать начислениям отпускных и взносов.

Следует учитывать, что периодичность переоценки зависит от параметров учетной политики. Если выбрать вариант «Переоценивать ежемесячно» (рис. 1), отрицательные величины будут проводиться каждый месяц.

В случае появления положительных значений ОО доначисляются. Используются те же проводки.

Списание резервов отпусков в 1С ЗУП

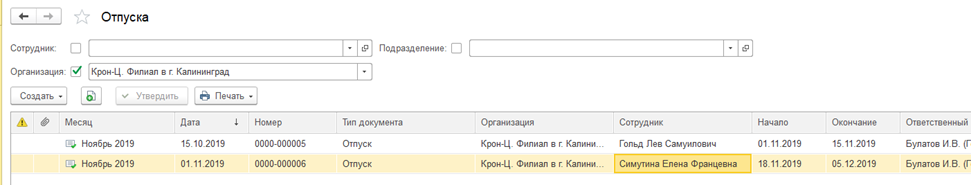

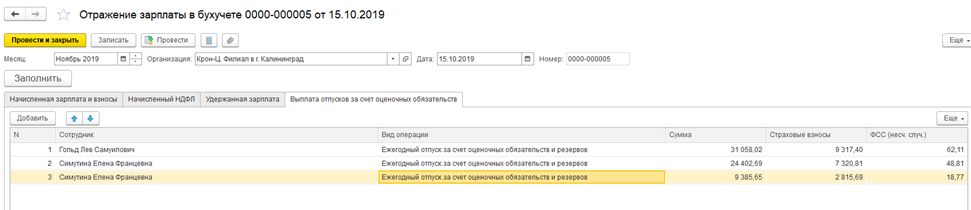

Начисленные резервы «закрываются», когда начисляется оплата отпусков. Например, два сотрудника получили отпуск в ноябре 2019 года. Один из них продолжить отдыхать в декабре.

Производится расчет и отражение заработной платы в регламентированном учете. После открытия документа «Отражение зарплаты в регламентированном учете» должна появиться новая вкладка «Выплата отпусков за счет оценочных обязательств». В графах этого подраздела отразится информация по полученным отпускам.

Отпуск одного из сотрудников разделен на две части, относящиеся к различным месяцам.

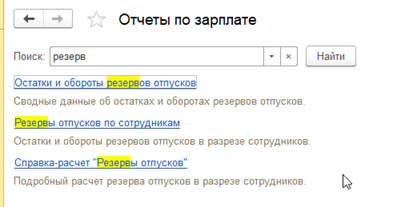

Отчеты по отпускным резервам

Для формирования отчетов следует открыть раздел меню «Зарплата» и набрать в поиске слово «резерв».

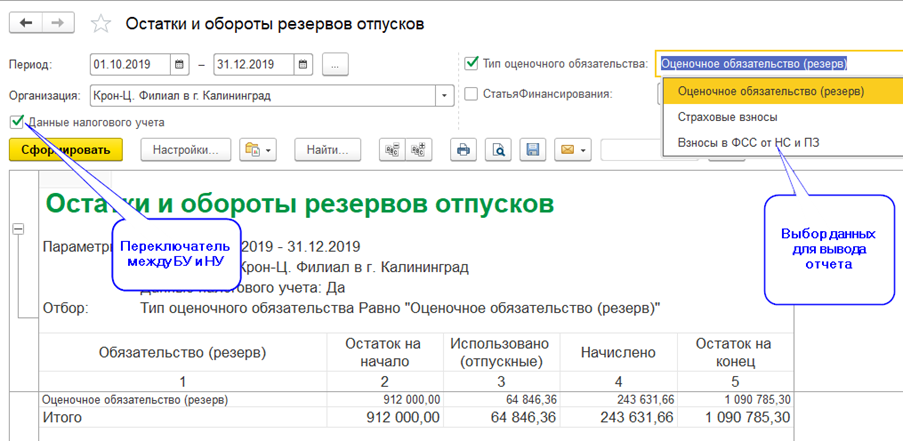

В отчете «Остатки и обороты резервов отпусков» отражаются сводные данные, относящиеся к оценочным обязательствам.

Форма отчета «Резервы отпусков по сотрудникам» предназначена для детализации расчетов.

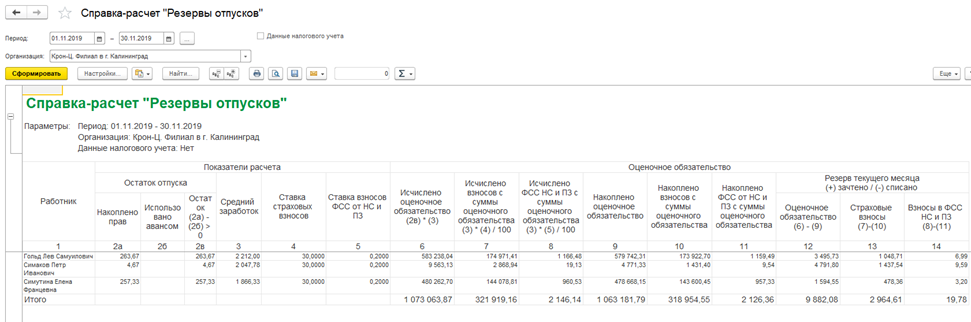

Вспомогательный отчет «Справка-расчет «Резервы отпусков» необходим для анализа ежемесячных расчетов.

Форма отражает информацию, которая содержится во вкладке «Расчет обязательств и резервов по отпускам» документа «Резервы отпусков». Возможна настройка параметров вывода и выбор данных по БУ или НУ.

Методика начислений оценочных резервов и обязательств не является слишком сложным. Для корректного учета необходим правильный выбор параметров учетной политики и настройка модуля 1С:ЗУП для формирования проводок.

Формирование оценочных обязательств и резервов по отпускам в «1С:Предприятии 8» (часть III)

Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

Если организация формирует оценочные обязательства и резервы по отпускам, то порядок отражения начисленных отпускных в бухгалтерском и налоговом учете может отличаться. Об этом, а также об инвентаризации резервов по отпускам, мы писали в «БУХ.1С» №9 на стр.16.

Рассмотрим теперь, как в программных продуктах «1С:Предприятия 8» автоматизирован учет компенсации за неиспользованный отпуск в связи с увольнением работника.

Пример 1

На основании заявлений сотрудника Красновой Р.З. ей были предоставлены отпуска с 13 по 15 апреля и с 1 по 31 июля. 17 августа сотрудник Любавин П.П. увольняется.

В августе 2015 года документом Увольнение в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Любавину П.П. в межрасчетный период начисляется заработная плата за отработанные дни августа в сумме 13 095,24 руб. и компенсация за неиспользованный отпуск из расчета 18,66 дней в сумме 15 921,46 руб.

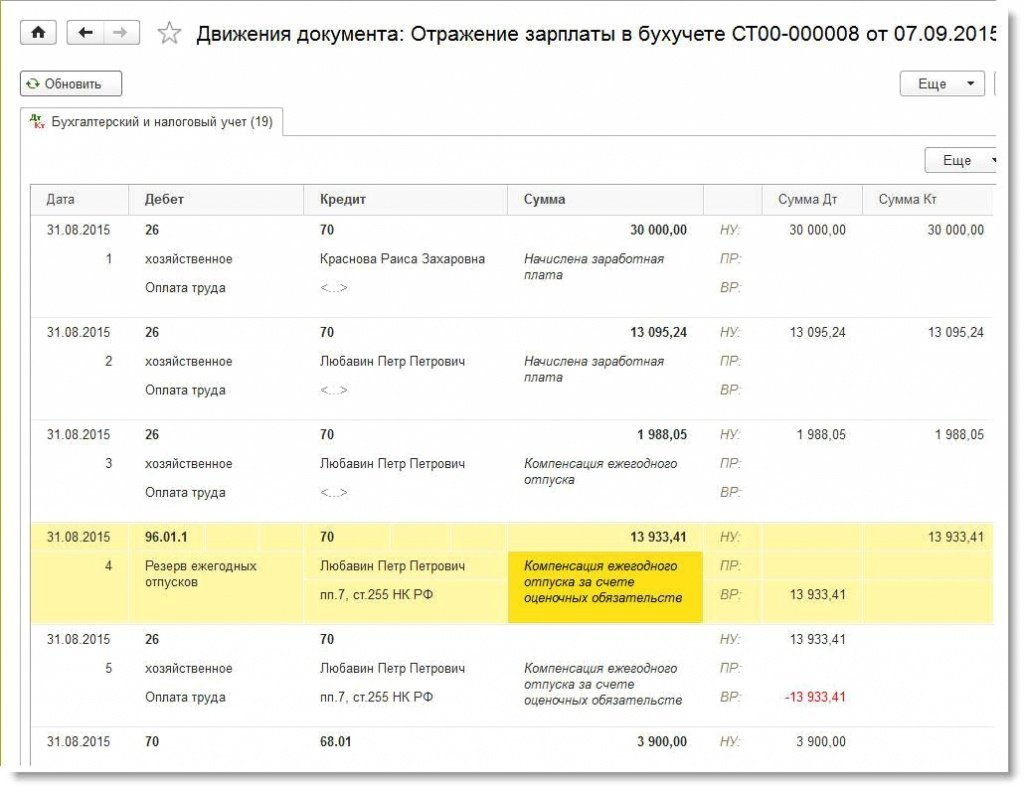

При заполнении документа Отражение зарплаты в бухучете за август сумма компенсации распределяется по видам операций следующим образом (рис. 1):

По этим видам операций распределяются и страховые взносы с начисленной компенсации. Рассмотрим подробнее смысл этих операций.

В бухгалтерском учете накопленная сумма оценочных обязательств по отпускам Любавина П.П. на начало августа составляет 13 933,41 руб. Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы компенсации, поэтому недостающая разница в сумме 1 988,05 руб. отнесена на счета учета затрат. Страховые взносы, относящиеся к этой части компенсации, также напрямую относятся на счета учета затрат, а не на счета оценочных обязательств по страховым взносам.

Напоминаем, что в налоговом учете суммы компенсации за неиспользованный отпуск, выплачиваемые работникам при увольнении, учитываются в составе расходов на оплату труда на основании пункта 8 статьи 255 НК РФ и не уменьшают сумму созданного резерва. Поэтому вся начисленная компенсация при увольнении Любавина П.П. в сумме 15 921,46 руб. относится на расходы для целей налогового учета. На рис. 2 представлены движения документа Отражение зарплаты в бухучете за август из программы «1С:Бухгалтерия 8» (ред. 3.0). Из проводок видно, что в части компенсации в сумме 13 933,41 руб. на счетах 26 «Общехозяйственные расходы» и 96.01 «Оценочные обязательства по вознаграждениям работникам» возникают временные разницы. Также они возникают и по страховым взносам, относящимся к этой части компенсации.

Рис. 2. Проводки по начислению компенсации за неиспользованный отпуск

Начиная с августа, оценочные обязательства и резервы по отпускам сотрудника Любавина П.П. перестают формироваться в связи с его увольнением. При этом оценочные обязательства по отпускам сотрудника Красновой Р.З. до конца года также начисляться не будут, так как у нее не осталось неиспользованных дней отпуска. Резервы по отпускам Красновой Р.З. в налоговом учете продолжают формироваться до конца года.

Напоминаем, что нормативный метод предусматривает исчисление резервов как произведение заработка с учетом страховых взносов и Ежемесячного процента отчислений от ФОТ до тех пор, пока не будет превышена Предельная сумма отчислений в год.

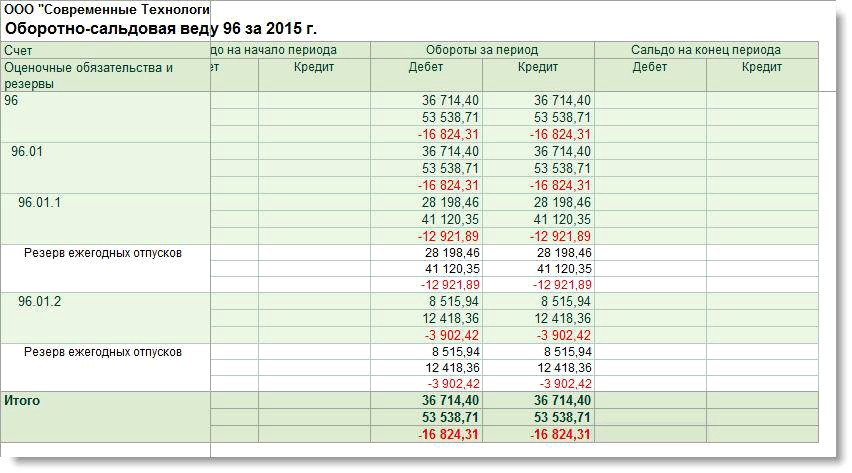

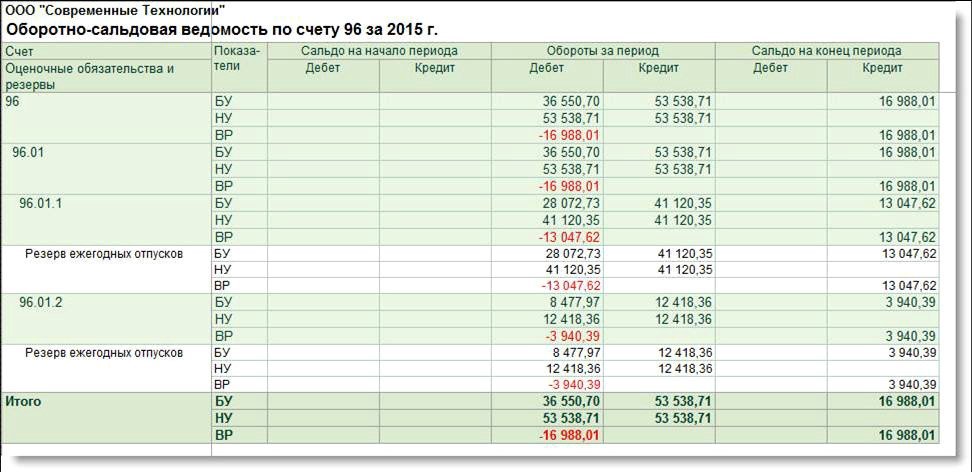

Таким образом, на конец декабря в бухгалтерском учете накопленных оценочных обязательств нет, а в налоговом учете остаются неиспользованные суммы резервов. Оборотно-сальдовая ведомость по 96 счету за 2015 год наглядно отражает (рис. 3):

В конце налогового периода организация обязана провести инвентаризацию резерва (п. 4 ст. 324.1 НК РФ). За 2015 год в резервы было отчислено 53 538,71 руб., из которых:

Сумма фактических расходов на оплату отпусков за год составила 45 070,88 руб., из которых:

Допустим, ООО «Современные Технологии» будет создавать резервы на оплату отпусков в следующем, 2016 году, тогда остаток резерва, соответствующий неиспользованным отпускам, можно перенести на следующий год. Но у сотрудника Красновой Р.З. неиспользованных дней отпуска не осталось, в отношении нее резервы исчерпаны и на следующий год не переносятся.

Суммы резервов, начисленных за год, превышают суммы фактических расходов на оплату отпусков за год, поэтому разницу в сумме 8 467,83 руб. надо включить в состав доходов на 31 декабря текущего года (п. п. 3, 4 статьи 324.1 НК РФ).

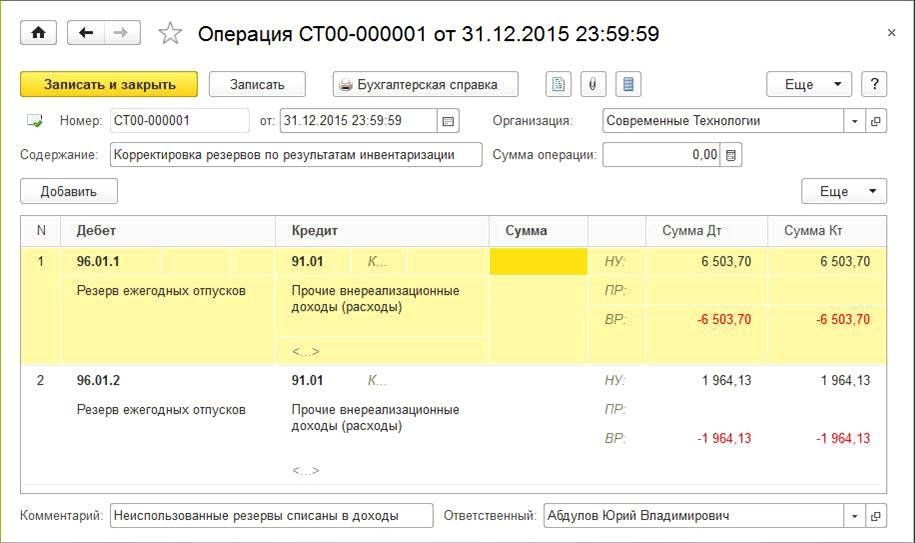

Отразим результаты инвентаризации в налоговом учете Операцией, введенной вручную (рис. 4). Автоматическая инвентаризация в отдельном документе будет реализована в «1С:Предприятии 8» к концу 2015 года.

Рис. 4. Включение неиспользованной суммы резервов в доходы

Изменения по 96 счету в оборотно-сальдовой ведомости за 2015 год после корректировки резервов отражены на рис. 5.

Рис. 5. ОСВ по счету 96 за 2015 год после корректировки резервов (пример 1)

После проведения инвентаризации и корректировки резервов на конец налогового периода отсутствуют разницы между данными бухгалтерского и налогового учетов в отношении обязательств по отпускам и резервов. После выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет налога на прибыль за декабрь полностью погашаются признанные в течение года отложенные активы и обязательства (ОНА и ОНО), соответствующие этим разницам.

Таким образом, можно сделать вывод, что при применении в бухгалтерском учете метода обязательств в соответствии с международными стандартами финансовой отчетности и при формировании резервов в налоговом учете (а они рассчитываются только нормативным методом) на конец налогового периода не должно оставаться временных разниц и, как следствие, непогашенных ОНА и ОНО в отношении обязательств и резервов по отпускам.

Формирование оценочных обязательств по оплате предстоящих отпусков нормативным методом

Пример 2

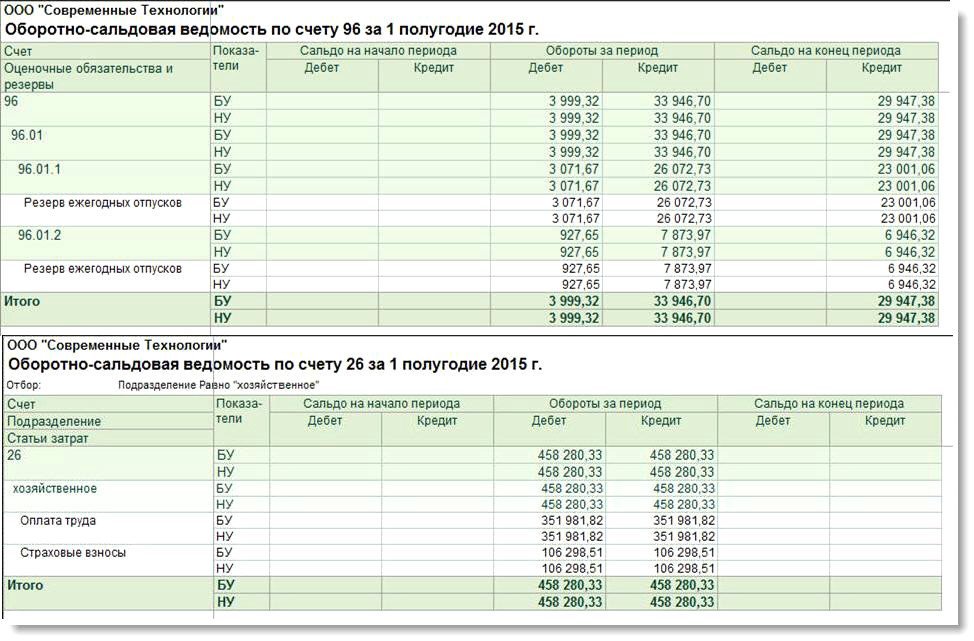

В течение первого полугодия 2015 года в отношении оценочных обязательств и резервов по отпускам разницы между бухгалтерским и налоговым учетом не возникают, поскольку методика расчетов одинаковая. Не возникает разниц и в отношении расходов на оплату труда (рис. 6), так как начисленная сумма отпускных за апрель сотруднику Красновой Р.З. вместе со страховыми взносами полностью покрывается за счет сформированных на этот момент сумм оценочных обязательств и резервов.

Рис. 6. ОСВ по счетам 96 и 26 за полугодие 2015 года (нормативный метод)

Разницы появляются в июле 2015 года, когда Краснова Р.З. уходит в отпуск с 1 по 31 июля, используя неотработанные дни отпуска. За 31 день сумма начисленных отпускных составляет 31 544,98 руб. На начало июля накопленная сумма оценочных обязательств и резервов по отпускам Красновой Р.З. составляет 11 001,06 руб. При заполнении в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) документа Отражение зарплаты в бухучете за июль сумма отпускных распределяется по видам операций:

Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы отпускных, поэтому недостающая разница в сумме 20 543,92 руб. будет отнесена на счета учета расходов. Страховые взносы, относящиеся к этой части отпускных, также напрямую будут относиться на счета учета расходов, а не на счета учета оценочных обязательств по страховым взносам. Несмотря на то, что накопленной суммы резервов недостаточно для покрытия начисленной суммы отпускных, в налоговом учете вся сумма отпускных со страховыми взносами в полном объеме относится на счета учета резервов. Именно поэтому в июле сумма расходов на оплату труда в налоговом учете существенно ниже, чем в бухгалтерском.

В августе 2015 года документом Увольнение в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Любавину П.П. в межрасчетный период начисляется заработная плата за отработанные дни августа в сумме 13 095,24 руб. и компенсация за неиспользованный отпуск из расчета 18,66 дней в сумме 15 921,46 руб. На начало августа накопленная сумма оценочных обязательств и резервов по отпускам Любавина П.П. составляет 14 000,00 руб.

При заполнении документа Отражение зарплаты в бухучете за август сумма компенсации распределяется по видам операций следующим образом:

По этим видам операций распределяются и страховые взносы с начисленной компенсации. Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы компенсации, поэтому недостающая разница в сумме 1 921,46 руб. отнесена на счета учета затрат. В налоговом учете вся сумма начисленной компенсации Любавину П.П. в сумме 15 921,46 руб. относится на расходы. На расходы относятся и страховые взносы, относящиеся к компенсации.

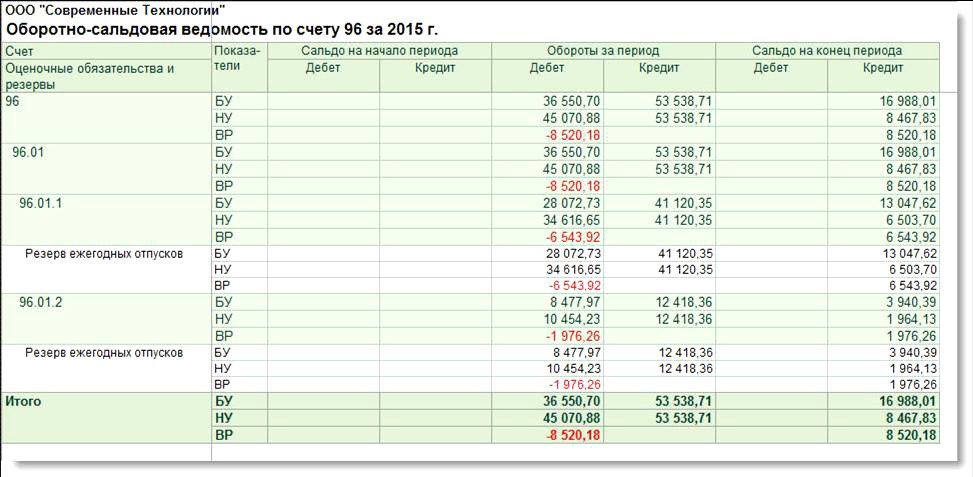

Начиная с августа, оценочные обязательства и резервы по отпускам сотрудника Любавина П.П. перестают начисляться в связи с его увольнением. При этом по правилам нормативного метода оценочные обязательства и резервы по отпускам сотрудника Красновой Р.З. до конца года продолжают начисляться, несмотря на то, что у нее не осталось неиспользованных дней отпуска. Оборотно-сальдовая ведомость по 96 счету за 2015 год представлена на рис. 7.

Рис. 7. ОСВ по счету 96 за 2015 год (пример 2)

В конце налогового периода организация проводит инвентаризацию резерва. Предположим, что ООО «Современные Технологии» будет формировать оценочные обязательства и резервы на оплату отпусков в следующем, 2016 году.

У сотрудника Красновой Р.З. неиспользованных дней отпуска не осталось, поэтому на следующий год резервы не переносятся. Сумма резервов, начисленных за год, превышает сумму фактических расходов на оплату отпусков за год, поэтому разница в размере 8 467,83 руб. включается в состав доходов на 31 декабря текущего года (рис. 4).

Что касается остатков оценочных обязательств на конец года, то на основании абз. 2 пункта 22 ПБУ 8/2010 избыточные оценочные обязательства учитываются при расчете оценочных обязательств на следующую отчетную дату, а не списываются на прочие доходы, поскольку обязательства по предоставлению отпусков работникам не прекращаются на последнее число отчетного периода. Таким образом, в бухгалтерском учете счет 96 не закрывается (рис. 8).

Рис. 8. ОСВ по счету 96 за 2015 год после корректировки резервов (пример 2)

На конец налогового периода остаются временные разницы между данными бухгалтерского и налогового учета, а также непогашенные ОНА и ОНО в отношении обязательств и резервов по отпускам.

Обобщим полученные результаты, касающиеся формирования оценочных обязательств по оплате предстоящих отпусков в бухгалтерском учете и формирования резервов предстоящих расходов на оплату отпусков в налоговом учете: