маржинальная наценка что это

В чем разница между маржой и наценкой?

Цель любого бизнеса — получить прибыль. Чтобы всегда быть в плюсе, недостаточно купить товар подешевле и продать подороже. Нужно отслеживать экономические показатели: считать рентабельность, маржу и наценку.

В бизнесе эти показатели — контрольные точки. Если они в норме, то бизнес хорошо функционирует, если нет — то нужно думать, что изменить.

В статье разберемся с маржой и наценкой: в чем их различие, как их вычислять и где использовать.

Маржинальность показывает, какую долю в выручке занимает прибыль. Чем выше маржинальность — тем выше прибыль.

В бизнесе можно считать и маржу, и маржинальность: маржу считают в рублях, маржинальность — в процентах. Лучше использовать проценты: их проще воспринимать, с ними удобнее отслеживать динамику и строить графики.

Если у вас небольшой бизнес без аренды, наемных сотрудников и разделения затрат на постоянные и переменные, то для расчета маржи в рублях нужно из цены продукта вычесть его себестоимость.

Маржа = Цена – Себестоимость

Чтобы посчитать маржинальность в процентах, нужно из цены продукта вычесть себестоимость. Полученный результат разделить на цену продукта и умножить на 100%.

Маржинальность = ((3000 ₽ – 1800 ₽) : 3000 ₽) × 100% = 40%

Для бизнеса с постоянными и переменными затратами лучше считать маржинальность через маржинальный доход.

Маржинальный доход = Выручка – Переменные расходы

К переменным расходам относят затраты, которые напрямую привязаны к объему продукции: уменьшается количество продукции — переменные затраты снижаются, увеличивается объем — затраты растут.

Пример расчета маржинального дохода

В день вы печете 100 булочек, для этого покупаете муку и другие ингредиенты — на это уходит 1000 ₽. Соответственно, чтобы испечь 200 булок, вам нужно потратить 2000 ₽ — расход муки и ингредиентов растет. И, наоборот, если вы выпекаете меньше булочек, то вам понадобится меньше денег.

Остальные расходы, не связанные с объемом продукции напрямую, относят к постоянным затратам и не учитывают при расчете маржинального дохода. Например, если у вас на производстве есть уборщица, охранник и бухгалтер, то их зарплаты не нужно учитывать при расчете.

Рассчитаем маржинальный доход на примере с булочками. Вы испекли 100 булочек, цена одной булки — 30 ₽, ваша выручка после продажи — 3000 ₽. Переменные затраты составили 1000 ₽. Маржинальный доход равен 2000 ₽.

Теперь нужно рассчитать маржинальность, для этого маржинальный доход делят на выручку и умножают на 100%.

Маржинальность = (Маржинальный доход : Выручку) × 100%

Маржинальность булочек = (2000 ₽ : 3000 ₽) х 100% = 66,7%

Полученный результат показывает, что доля прибыли в выручке — 66,7%. Оставшиеся 33,3% — заработанные деньги, которые вы потратили на оплату переменных расходов. Чем ниже маржинальность, тем больше денег уходит на переменные расходы и тем вы меньше вы зарабатываете, и наоборот.

Маржа и маржинальность

Создайте рассылку в конструкторе за 15 минут. Отправляйте до 1500 писем в месяц бесплатно.

Отправить рассылку

Маржа (англ. margin — преимущество, разница) — это разница между отпускной ценой продукта и его себестоимостью. В бизнесе метрика показывает сумму денег, которую получит компания после продажи товара или услуги.

Понятие маржи также применяют в банковской, страховой, биржевой и других сферах деятельности, в каждой из которых есть свои особенности в определении показателя и его расчёте. Поэтому мы рассмотрим, что такое маржа, только применительно к продаже товаров или услуг.

Формула расчета маржи

Маржу измеряют в денежных единицах и рассчитывают по формуле:

Маржа = Цена продажи – Себестоимость

В себестоимость включают все переменные затраты, связанные с производством или закупкой товаров или услуг.

Простой пример. Компания закупила партию кроссовок по цене 1 200 рублей за пару. Продали обувь по 2 000 рублей. Посчитаем маржу:

2 000 – 1 200 = 800 (руб.)

Получается что, сумма дохода с единицы товара составила 800 рублей.

Однако в реальности рассчитать маржу не всегда просто, поскольку важно правильно определить переменные затраты.

Сложный пример. Компания выпускает товар самостоятельно. Для этого она закупает сырьё, на собственном оборудовании производит товар, далее упаковывает и реализует его. При этом работники получают процент с каждой произведённой единицы товара дополнительно к фиксированному заработку.

В этом случае к переменным затратам стоит отнести:

Расходы на фиксированную зарплату работников и аренду помещения, постоянные затраты на электроэнергию и обслуживание оборудования в себестоимость не включают. Это постоянные траты, величина которых не меняется в зависимости от объема производства товаров.

Посчитав все переменные расходы на производство партии товаров, поделим полученную сумму на количество произведённых единиц и узнаем себестоимость одного товара. Дальше можно посчитать маржу по стандартной формуле — вычесть себестоимость из отпускной цены.

Показатель маржи пригодится для расчета многих других метрик. Например, его применяют при определении LTV — пожизненной ценности клиента:

LTV = средний чек × среднее количество заказов в месяц × среднее время сотрудничества с клиентом × средняя маржа

Для быстрого расчёта можно использовать калькулятор LTV, который поможет узнать, сколько денег приносит клиент в среднем за период сотрудничества с компанией.

Маржа — абсолютный показатель, по величине которого сложно судить об эффективности бизнеса. К примеру, ежемесячный мониторинг показывает стабильный рост маржи. Но в результате более подробного изучения выясняется, что растут и переменные расходы. Следовательно, эффективность деятельности остаётся под вопросом. Чтобы разобраться, нужно определить маржинальность.

Как и зачем рассчитывать маржинальность

Маржинальность — это отношение маржи к выручке. Метрика показывает, сколько именно дохода содержит каждый заработанный рубль. Считают маржинальность в процентах по следующей формуле:

Маржинальность = Маржа ÷ Выручка × 100%

Пример. В августе компания продала партию товаров за 100 тысяч рублей при себестоимости в 50 тысяч рублей. Маржа составила:

100 000 – 50 000 = 50 000 (руб.)

50 000 ÷ 100 000 × 100% = 50%

Получается, что маржинальность продаж в августе составила 50% — каждый вырученный рубль принёс 50 копеек прибыли.

Теперь представим, что та же компания в следующем месяце продала товаров на сумму в 200 тысяч рублей при себестоимости партии в 120 тысяч рублей. Посчитаем маржу:

200 000 – 120 000 = 80 000 (руб.)

Показатель маржи выше, чем в августе, и кажется, что в сентябре компания сработала более эффективно. Но посчитаем маржинальность:

80 000 ÷ 200 000 × 100% = 40%

Получается в сентябре маржинальность упала на 10 % по сравнению с августом, что говорит о снижении эффективности. Один вырученный рубль принес только 40 копеек прибыли.

Термины «маржа» и «маржинальность» часто путают. Чтобы избежать ошибок, запомните, что первый показатель считают в деньгах, а второй — в процентах. Маржа показывает, сколько прибыли остается от выручки после продажи продукта, а маржинальность — долю прибыли в полученном доходе.

Маржинальность помогает оценить прибыльность, или рентабельность бизнеса. Она может быть как положительной, так и отрицательной. Последнее случается, когда переменные затраты превышают выручку, что ведёт к отрицательной марже. В такой ситуации, если в расчётах нет ошибок, нужно искать, где в процессе производства или закупки товаров происходит перерасход.

Маржинальность не может быть больше 100%, поскольку даже при нулевой себестоимости маржа не может быть выше выручки. Когда говорят о рентабельности более 100%, то в большинстве случаев имеют в виду наценку. А величина наценки не ограничена.

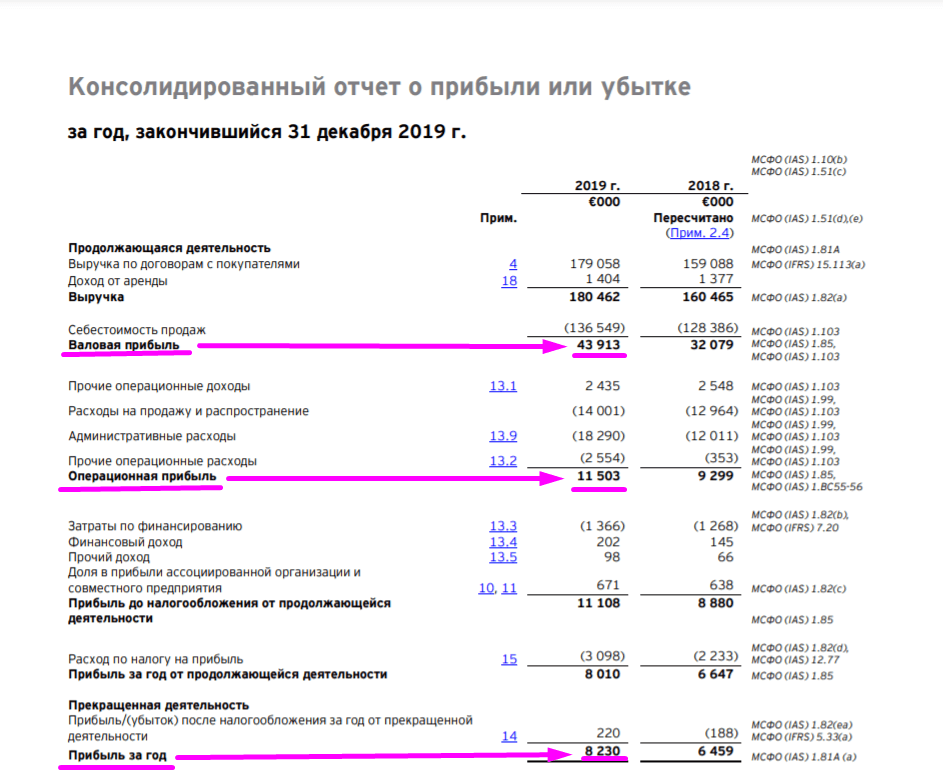

Виды маржи при оценке прибыльности бизнеса

В бухгалтерском учёте и финансах при оценке прибыльности бизнеса учитывают три основных вида прибыли, или маржи:

Фрагмент консолидированного отчета о прибыли или убытке. Источник

Однако сами по себе значения прибыли не позволяют оценить реальное финансовое состояние компании. Поэтому на их основе рассчитывают относительные показатели.

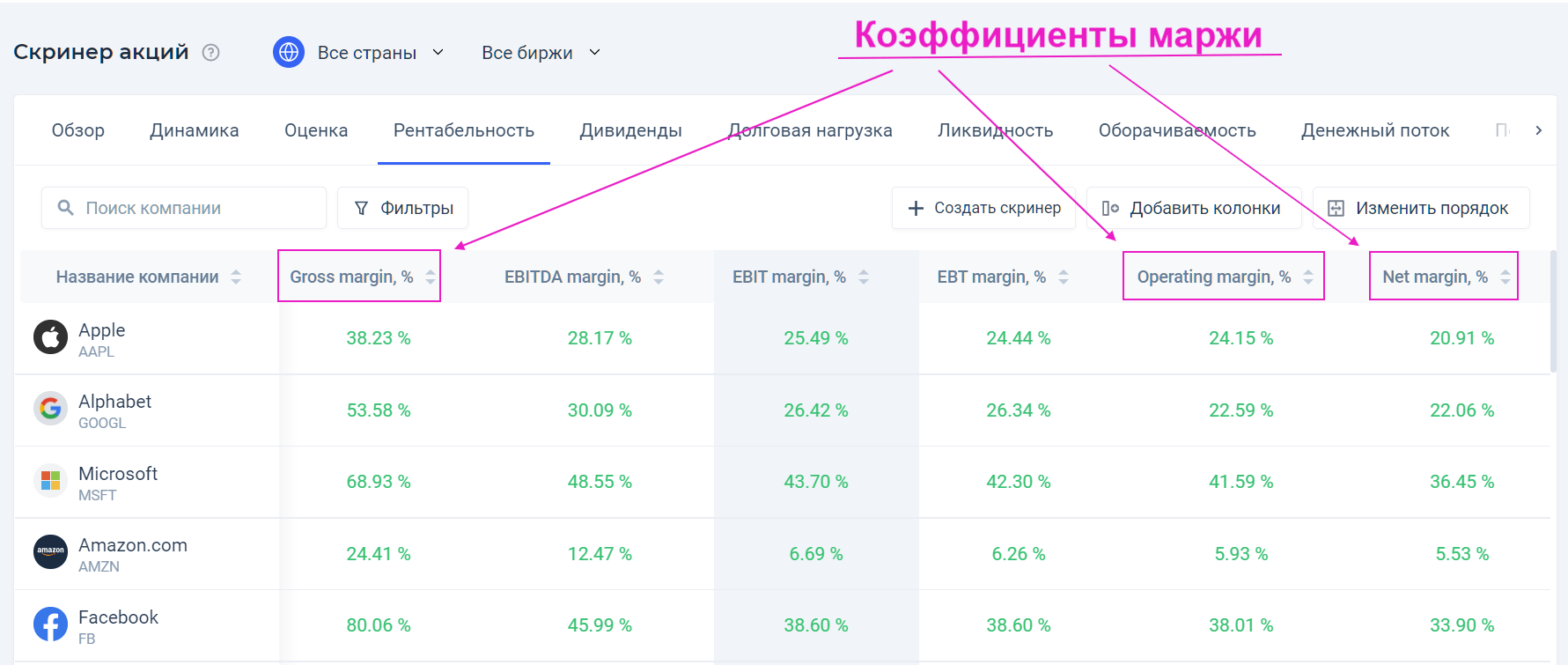

Маржа валовой прибыли (gross margin) показывает, какой процент дохода остаётся компании после оплаты всех прямых расходов, связанных с производством или закупкой товаров:

Мвп = Валовая прибыль ÷ Выручка × 100%

Маржа операционной прибыли (operating margin) показывает доход, оставшийся после вычета прямых расходов и операционных затрат (аренда помещения, коммунальные платежи, оплата труда сотрудников и прочие постоянные расходы):

Моп = Операционная прибыль ÷ Выручка × 100%

Маржа чистой прибыли (net margin) показывает долю прибыли, оставшуюся после вычета операционных, накладных и всех прочих расходов:

Мчп = Чистая прибыль ÷ Выручка × 100%

Коэффициенты маржи разных компаний можно сравнивать между собой, чтобы понять, у кого рентабельность выше.

Не стоит путать термины «маржа» и «маржа валовой (операционной, чистой) прибыли». Правильное название последнего термина звучит как «коэффициент маржи валовой (операционной, чистой) прибыли». Но в обиходе наименования зачастую упрощают и поэтому говорят «маржа валовой прибыли», при этом подразумевая коэффициент.

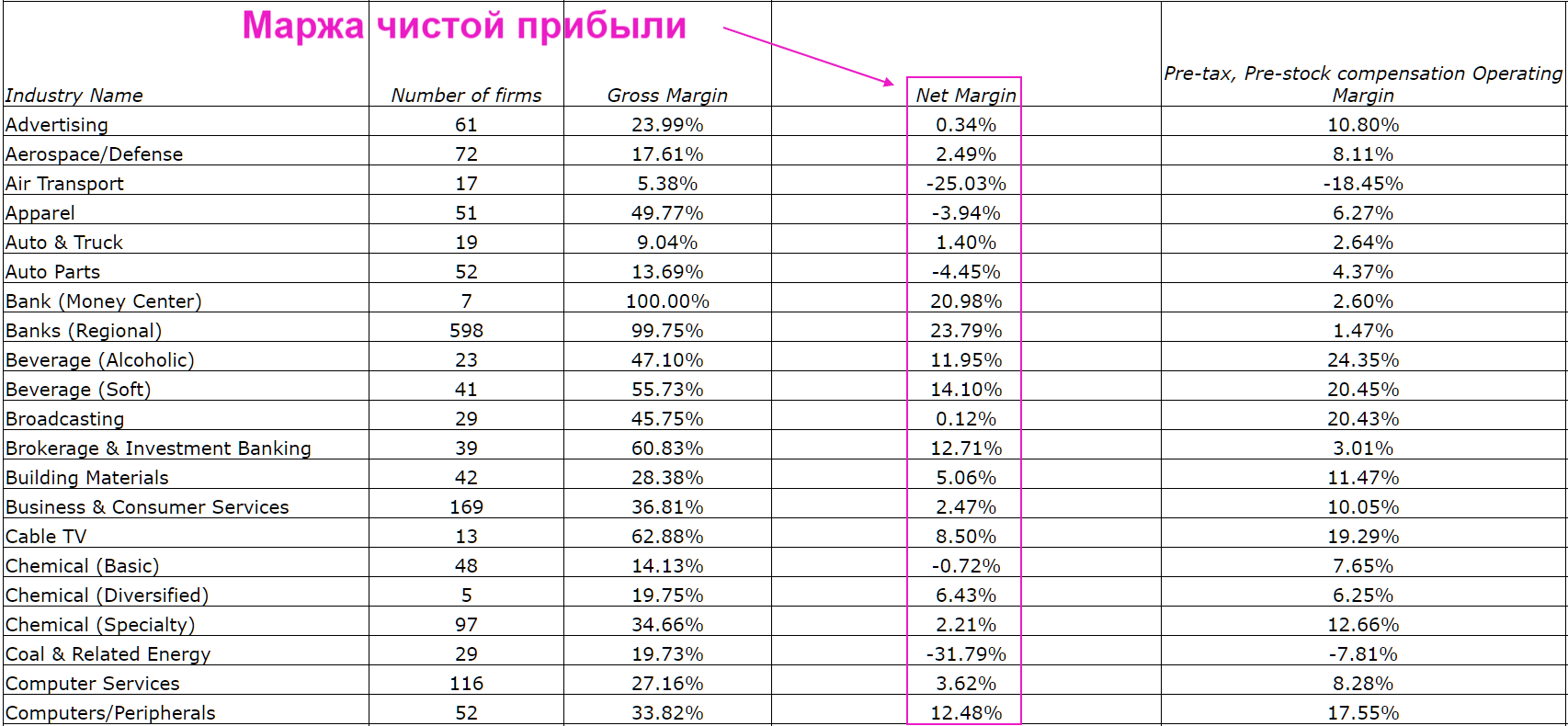

Зачем нужно знать маржу чистой прибыли

Маржа чистой прибыли — ключевая метрика успешности, которая показывает, насколько эффективна компании и насколько хорошо она контролирует свои расходы. Низкое значение показателя может указывать на слишком большие операционные затраты или ошибки в ценообразовании. Также чем ниже чистая маржа, тем меньше у компании «запас прочности» и даже незначительные негативные изменения в торговле или экономике могут привести к убыткам.

Знание чистой маржи бизнеса помогает инвесторам оценить деятельность компании и понять, получает ли она достаточную прибыль от продаж, чтобы с запасом покрывать операционные и накладные расходы. Хорошим знаком для инвесторов выступает стабильный рост этого показателя.

Поскольку маржу чистой прибыли выражают в процентах, а не в денежных единицах, с ее помощью можно сравнивать прибыльность разных компаний из аналогичных отраслей.

Какая маржа считается хорошей

Определить оптимальное значение чистой маржи невозможно. Причина в том, что величина показателя сильно зависит от отрасли и особенностей компании.

Пример показателей маржи чистой прибыли по отраслям. Источник

В публикациях финансовой тематики иногда упоминают, что хороший показатель чистой маржи равен 10-20%. Однако исследование Yahoo! Finance, в котором были рассмотрены компании из 212 разных отраслей, показало, что средний показатель не превышает 7,5%.

В целом, чем выше показатель маржи чистой прибыли, тем лучше. Но чтобы объективно оценить эффективность бизнеса, лучше сравнивать полученный процент не со средними значениями, а с показателями реальных конкурентов и максимально похожих компаний.

Что такое маржинальная торговля на бирже, её плюсы, минусы и риски

На бирже можно торговать не только на свои средства, но и на заемные. Что для этого нужно и как организована маржинальная торговля на фондовом рынке, расскажем далее.

Как работает маржинальная торговля?

Итак, основной смысл работы маржинальной торговли: покупка какого-либо товара на сумму, большую, чем располагаешь, или вообще без расходования своих денег. Можно продать чужой актив и получить прибыль.

Понятие маржи и ее виды

А на фондовой бирже под маржой понимают залог или блокируемую для сделки сумму средств на счету трейдера.

Цена товара * количество реализованного товара-затраты на товар * количество товара.

Как работает кредитное плечо?

Размер кредитного плеча устанавливает брокер.

Что такое маржин колл?

Плюсы маржинального кредитования

Российский фондовый рынок широко использует маржинальное кредитование. В этом есть значительные плюсы для инвесторов:

Риски при маржинальной торговле

Наряду со значительными преимуществами, маржинальная торговля имеет крупный недостаток в виде риска для потенциальных инвесторов. Вероятность возникновения рискованной ситуации увеличивается пропорционально сумме кредитного плеча, взятого для совершения сделки. Учитывайте рыночные риски потери денег из-за ценовых колебаний, а также риски по кредитным ставкам, установленным брокером.

Отличительной чертой маржинальной торговли есть риск не просто потерять свои накопления, но и оказаться должным брокеру.

Инвестировать на различных биржах достаточно просто опытным игрокам, но у начинающих трейдеров, не имеющих крупных сумм, часто возникают трудности. При грамотном управлении капиталом и позициями маржинальная торговля предоставляет широкие возможности к преумножению личного капитала.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как рассчитать цену на товар. Маржа и наценка

24 июня 2020 Пригодится для: Предприниматели

Что закладывать в цену, как быть с комиссией посредников, как рассчитать наценку и маржу, и чем они отличаются.

Себестоимость и наценка

У цены на товар и услуги две основные составляющие — себестоимость и наценка.

Запомните формулу: цена за ед. = себестоимость + наценка

Что включает в себя себестоимость единицы товара — затраты на производство единицы продукции: материалы, запчасти, комплектующие. Ещё это все переменные расходы, которые напрямую зависят от объёма проданной/произведённой продукции. Сдельная оплата работы сотрудников, расходы на логистику, упаковку, рекламу.

Если у вас пекарня, в себестоимость продукции вы включаете аренду помещения, зарплаты сотрудников, стоимость продуктов, упаковки, расходы на доставку, если доставляете на точки продажи, и пр.

Себестоимость услуг и работ тоже можно рассчитать. По сути это стоимость произведённых затрат на оказание услуги.

К примеру, ФЛП-стилист продаёт консультации по разбору и подбору гардероба. Товар не закупает, а себестоимость его услуги — время работы с клиентом, доставка одежды и обуви для подбора образов, возврат одежды, которая не подошла.

Наценка. Это надбавка к себестоимости товара/услуги, она и формирует валовый доход бизнеса (цена минус себестоимость).

Вот формула, по которой считаем наценку:

Наценка = постоянные расходы + налоги + комиссия посредника + прибыль

Вы обязательно включаете в наценку все постоянные (или операционные) расходы, если не учли их в себестоимости — затраты на логистику, аренду, содержание сотрудников и пр., иначе вам придётся оплачивать эти расходы за счёт своей прибыли.

Постоянные расходы на единицу продукции легко посчитать, если ведёте управленческий учёт, в частности составляете отчёты о доходах и расходах. Прочитайте нашу статью, мы на примерах показали, как их составлять.

Если кратко: нужно разделить общую сумму постоянных расходов за период на количество произведённой продукции или продаж за это же время.

Если работаете с посредниками, их комиссию надо учитывать в наценке — увеличить розничную цену на величину комиссионного вознаграждения, чтобы платить комиссию со «сверхприбыли», не уменьшая свою.

Если хотите, чтобы ваш товар продавался по единой цене и у вас, и у посредника — придётся выплачивать комиссионное вознаграждение с прибыли.

Можете рассчитать наценку одним из способов:

Маржа и наценка

Наценка и маржа не одно и то же, но их часто путают. Маржа всегда меньше, а наценка ограничивается только здравым смыслом ФЛП.

Наценка — это то, что мы нацениваем на себестоимость товара, показывает, насколько увеличилась стоимость продукта по сравнению с его закупочной ценой, затратами на производство и пр.

Рассчитывают наценку на этапе формирования цены. Зная себестоимость и норму наценки, легко рассчитать цену реализации товара: она измеряется в процентах или в стоимостном выражении.

А вот маржа показывает рентабельность или прибыльность продаж, сколько прибыли содержится в цене продажи. Может иметь стоимостное и процентное выражение.

Маржа всегда соотносится с ценой реализации товара, показывает прибыльность товара или группы товаров. Даёт понимание, сколько прибыли содержится в 1 грн выручки.

Маржа не может превышать 100%, это всегда какой-то процент от розничной цены. Маржу обычно рассчитывают за отчётный период, чтобы отследить прибыльность работы компании.

Маржинальность в процентах показывает разницу между ценой и себестоимостью к конечной цене.

К примеру, вы продаёте услуги по разработке сайтов, взяли в работу проекты — за 50 тыс. грн, исполнителям заплатили 25 тыс. грн, маржинальность проекта — 50%.

У вас нет физического офиса и сотрудников в штате, все работают за сдельную оплату на удалёнке, из постоянных затрат — только налоги и зарплата бухгалтера — 15 тыс. грн в месяц. Маржинальный доход с одного проекта покрывает постоянные затраты, ваш заработок — 10 тыс. грн.

Маржа может быть валовая и чистая.

Валовая маржа — показывает, сколько валовой, «грязной» прибыли содержится в цене продукта/услуги.

Чистая маржа — это доля чистой прибыли в цене продукта.

Закрепим на примере:

ФЛП продаёт единицу товара за 1400 грн: купил его за 800 грн (себестоимость, в т. ч. закупочная стоимость товара, 700 грн), ставит наценку — 600 грн, в наценке 200 грн — это его прибыль.

Наценка в грн = цена продажи − себестоимость

Наценка в грн = 1400 − 800 = 600 грн

Наценка в % = (Наценка / Себестоимость) × 100% = (600 / 800) × 100% = 75%

Маржа в грн = цена продажи − себестоимость

В стоимостном выражении валовая маржа как наценка. У нас это 600 грн.

Маржа вал. в % = (Маржа вал. / Цена реализации) × 100% = (600 / 1400) × 100% = 43%

Маржа чист. в % = (Маржа чист. / Цена реализации) × 100% = (200 / 1400) × 100% = 14%

Выходит, что в цене реализации сидит 57% себестоимости и 43% валовой прибыли.

В 1 гривне выручки от продажи содержится 43 копейки «грязной» прибыли или 14 копеек чистой.

Зная валовую маржу, можно посчитать наценку, и наоборот.

Наценка = маржа / (100 % − маржа) = 43 / (100% − 43) = 75%

Маржа = наценка / (100 % + наценка) = 75 / (100% + 75)= 43%

Наценка показывает добавочную стоимость продукта, а маржа — прибыльность товара и эффективность работы. Чем больше наценка, тем больше маржа, но маржа всегда ниже наценки.

Минимальный уровень наценки. Чтобы покрыть все затраты и понимать, при каком уровне цены бизнес начнёт зарабатывать, рассчитайте минимальный уровень наценки. Точка безубыточности в отношении цены. Это та наценка, которая полностью покрывает расходы, а прибыль равна 0.

Цена минимальная = Себестоимость + Постоянные расходы

В нашем примере цена минимальная = 800 + 400 = 1200 грн, установите цену больше — начнёте получать прибыль.

Считайте наценку и прогнозируйте маржинальность на старте

Подруги решили открыть свой бизнес: пошив и продажа женской одежды.

Решено запустить продажи через Инстаграм, потом открыть шоурум, подключить продажи через посредников.

Промониторив рынок, предпринимательницы пришли к выводу, что в Инстаграме лучше всего продаются вещи стоимостью 500–700 грн.

Запустили собственное производство, на одно изделие уходит материалов на 150 грн, зарплата швеи — 100 грн, зарплата продавца — 35 грн. Всего себестоимость изделия — 285 грн.

Постоянные расходы — аренда помещения под шоурум, фирменная упаковка, налоги, реклама в Инстаграме всех товаров, не конкретного изделия, для которого рассчитываете себестоимость. Общая стоимость на единицу — 220 грн.

То есть продавать единицу нужно не дешевле 505 грн, чтобы окупить затраты. А ещё нужно учесть прибыль на единицу продукции, к примеру, наши предпринимательницы хотят на одной единице зарабатывать 300 грн.

Значит, розничная цена должна быть: 285 + 220 + 300 = 805 грн за одно изделие.

Если ФЛП решат подключить посредника, нужно учесть его комиссию, к примеру 10% от розничной цены товара — 80,5 грн. Комиссию можно включить в стоимость изделия и продавать его дороже или платить из своей прибыли, не увеличивая стоимость изделия, но это значит, что ФЛП заработают меньше.

Если решат делать доставку за свой счёт, придётся либо увеличить стоимость изделия, либо уменьшить свою прибыль.

Наценка = 805 − 285 = 520 грн или (520 / 285) × 100% = 182%

Маржа вал. = (520 / 805) × 100% = 65%

Маржа чист. = (300 / 805) × 100% = 37%

Когда наши ФЛП начнут работать через посредника и делиться частью своей прибыли, то чистая маржа = (300 − 80,5) / 805) × 100% = 27% или 219,5 грн.

На что ориентироваться при формировании цены

Бизнес вправе самостоятельно определять цену и наценку на свою продукцию, товары и услуги (ст. 11 ЗУ «О ценах»). Исключение — только социально значимые товары, цены на них подлежат госрегулированию, в основном это продукты питания (соль, картошка, гречка и пр.), а ещё топливо, услуги ЖКХ и пр.

Как делать правильно: учесть все расходы, посчитать наценку и исходя из этого установить цену.

В цену закладывают себестоимость товара/услуги, постоянные расходы бизнеса, желаемые показатели по прибыли и всё, что можно просчитать по данным учёта — доставку, упаковку и пр.

Обязательно рассчитайте минимальную цену, ниже которой продавать нецелесообразно, потому что уйдёте в минус.

Опыт и узнаваемость бренда влияет на ценообразование. Поэтому, к примеру, рекламное агентство с кейсами для известных компаний может установит цены на свои услуги выше, чем агентство без звёзд в портфолио.

Имеет значение, в каком регионе и городе вы работаете, в конкурентной нише или нет.

Ещё есть факторы, которые от вас не зависят, но их надо учитывать при формировании цен: уровень цен в отрасли, спрос, популярность продукта, если закупаете товары или материалы за границей, учитывайте возможные колебания курса.

Анализируйте цены по отрасли, сколько стоит такой же товар у конкурентов. И помните, что бездумным демпингом вы снижаете свою прибыль, и не факт, что получите лояльных клиентов. Скорее наоборот — получите охотников за скидкой.

Способ продажи: продаёте сами или через посредников, а возможно, посредник — вы. Ведь процент посредника также закладывается в цену.

Автор: Александра Джурило, финансовый аналитик

ЧТО ТАКОЕ МАРЖА

Подробный обзор понятия маржи и формулы расчёта маржи

В статье речь пойдет о таком известном экономическом термине, как маржа. Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения. Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах.

что такое маржа

Что такое маржа простыми словами?

Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность. В зависимости от сферы деятельности, в которой этот термин используется, он может обладать своей спецификой.

Маржа (от англ. Margin — разница, преимущество) — разница между ценами товаров, курсами ценных бумаг, процентными ставками и прочими показателями. Такая разница может выражаться, как в абсолютных величинах (например, рубль, доллар, евро), так и в процентах (%).

Простыми словами маржа в торговле — это разница между себестоимостью товара (стоимостью его изготовления или закупочной стоимостью) и его конечной (отпускной) ценой. Т.е. это некий показатель эффективности экономической деятельности конкретно взятой компании или предпринимателя.

В данном случае это относительная величина, которая выражается в % и определяется по следующей формуле:

П — прибыль, которая определяется по формуле:

П = отпускная цена — себестоимость

Д — доход (отпускная цена).

В промышленности норма маржи составляет 20%, а в торговле – 30%.

Однако хочу отметить, что маржа в нашем и западном понимании сильно отличается. У европейских коллег она представляет собой отношение прибыли от продажи товара к его отпускной цене. У нас же для расчета используется чистая прибыль, а именно (отпускная цена — себестоимость).

Виды маржи

В данном разделе статьи мы с вами рассмотрим самые распространенные виды маржи. Итак, давайте начнем…

2.1 Валовая (гросс) маржа

Валовая маржа (англ. gross margin) — это процент от общего объема выручки компании, который она сохраняет после понесенных прямых расходов, связанных с производством своих товаров и услуг.

Валовая маржа рассчитывается по следующей формуле:

ВП — валовая прибыль, которая определяется как:

ОП — объем продаж (выручка);

СС — себестоимость проданных товаров;

Таким образом, чем выше у компании показатель ВМ, тем больше средств сохраняет компания на каждый рубль продаж для обслуживания прочих своих расходов и обязательств.

Отношение ВМ к сумме выручки от реализации товара называется коэффициентом валовой маржи.

2.2 Маржа прибыли

Существует еще одно понятие, которое аналогично валовой марже. Это понятие — маржа прибыли. Этот показатель определяет рентабельность продаж, т.е. долю прибыли в общем объеме выручки компании.

2.3 Вариационная маржа

Вариационная маржа — сумма, уплачиваемая/получаемая банком или участником торгов на бирже в связи с изменением денежного обязательства по одной позиции в результате её корректировки по рынку.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа)

Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом:

ДП — процентные (комиссионные) доходы;

РП — процентные (комиссионные) расходы;

АД — активы, приносящие доход.

Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках. Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

2.5 Гарантийная маржа

Гарантийная маржа — это разница между стоимостью залога и величиной выданного кредита.

2.6 Кредитная маржа

Кредитная маржа — разница между оценочной стоимостью товара и размером кредита (займа), выданного финансовой организацией для покупки этого товара.

2.7 Банковская маржа

Банковская маржа (bank margin) — это разница между ставками кредитного и депозитного процента, кредитными ставками для отдельных заемщиков, либо процентными ставками по активным и пассивным операциям.

На показатель БМ оказывают влияние сроки выдаваемых кредитов, сроки хранения депозитов (вкладов), а также проценты по этим кредитам или депозитам.

2.8 Фронт и бэк маржа

Эти два термина следует рассматривать вместе, т.к. они связаны между собой,

Фронт маржа – это прибыль с наценки, а бэк маржа – это прибыль, полученная компанией от скидок, акций и бонусов.

Маржа и прибыль: в чем разница?

Некоторые специалисты склоняются к тому, что маржа и прибыль являются равнозначными понятиями. Однако на практике эти понятия отличаются друг от друга.

Маржа — это разница между показателями, а прибыль — конечный финансовый результат. Формула расчёта прибыли приведена ниже:

Прибыль = В – СП – КИ – УЗ – ПУ + ПП – ВР + ВД – ПР + ПД

СП — себестоимость продукции;

КИ — коммерческие издержки;

УЗ — управленческие затраты;

ПУ — проценты уплаченные;

ПП — проценты полученные;

ВР — внереализованные расходы;

ВД — внереализованные доходы;

ПР — прочие расходы;

После этого на полученное значение начисляется налог на прибыль. И после вычета этого налога получается — чистая прибыль.

Подводя итог всему вышесказанному можно сказать, что при расчете маржи учитывается только один тип издержек — переменные затраты, которые закладываются в себестоимость производства продукции. А при расчете прибыли учитываются все расходы и доходы, которые несет компания при производстве своей продукции (или оказании услуг).

Чем отличается маржа от наценки?

чем отличается маржа от наценки

Очень часто маржу ошибочно путают с торговой наценкой. Наценка — отношение прибыли от продажи товара к его себестоимости. Для того чтобы у вас больше не возникало путаницы, запомните одно простое правило:

Маржа это отношение прибыли к цене, а наценка это отношение прибыли к себестоимости.

Давайте на конкретном примере попробуем определить разницу.

Предположим, вы приобрели товар за 1000 рублей, а продали его за 1500 рублей. Т.е. размер наценки в нашем случае составил:

Н = (1500-1000)/1000 * 100% = 50%

Теперь давайте определим размер маржи:

М = (1500-1000)/1500 * 100% = 33,3%

Соотношение между показателями маржи и наценки для наглядности приведено в таблице ниже:

соотношение маржи и наценки

Важный момент: Торговая наценка очень часто бывает больше 100% (200, 300, 500 и даже 1000%), а вот маржа не может превышать 100%.

Маржа

Как вы уже смогли понять, маржа это аналитический инструмент для оценки эффективности компании (за исключением биржевой торговли). И прежде чем наращивать производство, выводить на рынок новый товар или услугу необходимо оценить начальное значение маржи. Если вы увеличиваете отпускную стоимость товара, а размер маржи при этом не увеличивается, то это говорит лишь о том, что размер издержек на его производство также растет. И при такой динамике существует риск оказаться в убытке.

К ак увеличить маржу и маржинальность в госзакупках

Делимся секретами расчета маржинальности и рассказываем, как правильно оценивать экономическую привлекательность той или иной госзакупки.

Что такое маржинальность в Госзакупках

Как известно, основная задача предпринимателя в тендерных продажах — не просто выиграть заказ, а получить прибыль. Прибыль в госзакупках, как правило, связывают с понятием маржинальности.

Маржинальность — это разница между полученной оплатой по контракту и вложенными деньгами. Она может быть посчитана как в денежном выражении, так и в процентном. Приведем пример: ООО «Альтаир» выиграло контракт на 1 млн руб на поставку 10 запчастей. При этом себестоимость каждой запчасти на производстве составляет 70 000 руб. Производим 10 запчастей по 70 тыс. Получаем, 700 000 при цене контракта 1 млн.

Итоговая маржинальность равняется 300 000 руб. или 42,9 %.

Однако, начинающие предприниматели на практике допускают одну ошибку — расчет производят, отталкиваясь от цены контракта. Соответственно, получают меньшую маржу. Расчет необходимо производить на основании вложенных средств и реальной прибыли.

Шаг 1. Оценить среднее падение по рынку

Снижения по стоимости происходят по довольно понятным причинам: Предприниматели работают по разным системам налогообложения. Если в обоснование НМЦК изначально закладывается НДС, то участник, который не платит его, т. к. работает на УСН, получает люфт на снижение. НМЦК — не минимальная стоимость.

Для расчета берутся 3 предложения, из них выводится средняя, именно она и становится начальной максимальной. Таким образом, есть участники на рынке, которые готовы выполнить работу на цене ниже максимальной. Этого можно избежать, если предварительно провести анализ рынка, в ЕИС найти завершенные тендеры, узнать расценки конкурентов, например, за последний квартал в вашем регионе.

Таким образом, вы сможете увидеть среднее падение по цене. Предлагаем воспользоваться нашим калькулятором расчета среднего снижения по стоимости.

Шаг 2. Уменьшить сумму вкладываемых средств

После того как вы знаете среднее падение по рынку в сегменте вашей деятельности, вы можете брать за основу не начальную, а цену предположительную после падения.

Если вы будете единственным или падение будет меньше ожидаемого, то вас ожидает дополнительная прибыль, а не разочарование.

После того как вы узнали ориентировочную цену, ваша основная задача — рассчитать сумму, которую вы готовы предложить, чтобы заработать. Для этого можно использовать следующие инструменты:

Делегирование

Даже если вы мастер своего дела и готовы все исполнить самостоятельно, вполне возможно, что найдутся люди, которые смогут сделать ту же работу, что и вы, только за меньшую оплату. Проведение собственных тендеров. Вы можете использовать платформы в рунете для организации собственных торгов, и в условиях конкуренции цены вас могут приятно порадовать.

Участвовать от другой организации

Если ваша компания работает на ОСНО и вы с каждой сделки платите НДС, то подумайте о том, чтобы организовать второе юрлицо или зарегистрировать себя как ИП. Таким образом вы также снизите издержки на налоги, взносы и другие обязательные платежи. Ваш оффер станет более конкурентоспособным.

Перераспределить бюджет в Госзакупке

Если в сфере госзакупок у вас востребованная ниша и вы не тратите деньги на привлечение заказчиков, в таком случае вполне возможно, что стоит сменить приоритеты и больше средств тратить на участие в закупках, а не на лидогенерацию в B2B. Эти инструменты помогут вам уменьшить себестоимость товара. Соответственно, начнется уменьшение вкладываемых средств и увеличение прибыли.

В этой статье мы рассказали о том, что такое маржа в Госзакупках и о том что такое маржинальность в Госзакупках