код платежа подоходный налог за наемных лиц

КБК для уплаты НДФЛ

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

Какие КБК по НДФЛ за сотрудников в 2020-2021 годах

Что зашифровано в КБК НДФЛ

КБК — это код бюджетной классификации. Он состоит из 20 знаков, где:

О том, чем грозит ошибка в КБК, читайте в материале «Ошибки в платежном поручении на уплату налогов».

Какие КБК указать в платежных поручениях на уплату налогов и взносов, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

КБК по НДФЛ на 2020-2021 годы

КБК определяет Минфин. И на 2020-2021 годы он издал новые приказы по бюджетной классификации.

Подробнее см. здесь.

Однако на налоговые коды это нововведение повлияло несущественно, а на КБК по НДФЛ 2020-2021 не повлияло вовсе. Поэтому КБК НДФЛ за сотрудников в 2020-2021 годах следующие:

Наименование платежа

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

О том, какие значения КБК НДФЛ по пеням существуют для ИП, адвокатов и физлиц, получающих доход от продажи своего имущества, читайте в статье «КБК для перечисления пени по НДФЛ».

В таблице, которая будет представлена ниже, приведена исчерпывающая информация по КБК НДФЛ 2020-2021 за сотрудников, КБК для НДФЛ в 2020-2021 годах на уплату пени, КБК НДФЛ в 2020-2021 годах за работников-иностранцев, работающих по патенту и другое. Изменений КБК на НДФЛ на 2020-2021 год в сравнении с 2018-2019 годами нет.

Особенности КБК НДФЛ 2020-2021 для юридических лиц — следует знать, что в 14-17 разрядах по-прежнему необходимо проставлять такие коды:

Наименование КБК НДФЛ

Цифровое значение КБК для перечисления НДФЛ в 2020 году:

КБК НДФЛ 2020-2021 для юридических лиц (пени)

182 1 01 02010 01 2100 110

КБК НДФЛ 2020-2021 за сотрудников ООО

182 1 01 02010 01 1000 110

КБК НДФЛ с дивидендов в 2020-2021 годах:

платит налоговый агент

182 1 01 02010 01 1000 110

КБК НДФЛ, уплачиваемого в 2021 году со своих доходов-2020 физлицами самостоятельно

182 1 01 02030 01 1000 110

КБК НДФЛ за работников в 2020-2021 годах у ИП

182 1 01 02010 01 1000 110

КБК НДФЛ с нерезидентов в 2020-2021 годах, которые работают по найму у физлиц на основе полученного патента согласно ст. 227.1 НК РФ

182 1 01 02040 01 1000 110

ВАЖНО! Налоговые агенты должны перечислить удержанный у сотрудников НДФЛ с зарплаты (КБК 2020-2021 — 182 1 01 02010 01 1000 110), не позже дня, который следует за датой выплаты дохода физлицу-налогоплательщику. А вот сроки для перечисления НДФЛ с отпускных (КБК с 2018 года — 182 1 01 02010 01 1000 110) отличаются – необходимо произвести уплату удержанного налога не позже последнего числа месяца, в котором была произведена их выплата. То же касается и сроков перечисления НДФЛ с больничных. При этом НДФЛ нужно удерживать строго при фактической выплате дохода (п. 4 ст. 226 НК РФ), и затем уже перечислять налог в бюджет.

В отличие от декларации 3-НДФЛ для заполнения справки 2-НДФЛ на 2020-2021 годы КБК не требуется — здесь нужны лишь коды вида доходов и вычетов. КБК по уплате НДФЛ в 2020-2021 годах отображается в поле 104 платежного поручения. КБК на уплату пени по НДФЛ 2020-2021 отражается в том же поле платежки.

Итоги

КБК — важный элемент любого налогового платежа, в т. ч. платежа по НДФЛ. При формировании платежек контролируйте, чтобы код был указан верно. Если обнаружили ошибку в уже совершенном платеже, подайте заявление о его уточнении. Тогда с вас не возьмут даже пени.

Наименование и коды платежей в местный бюджет

Платежи, уплачиваемые в местный бюджет на счета главного управления Министерства финансов по г. Минску

Раздел

Подраздел

Наименование

Подоходный налог с физических лиц

Подоходный налог с физических лиц, исчисленный с доходов, полученных от осуществления предпринимательской деятельности

Подоходный налог с физических лиц, исчисленный с доходов, в виде процентов, полученных по банковскому вкладу (депозиту), по денежным средствам, находящимся на текущем (расчетном) банковском счете

Налог на прибыль иных организаций

Налог на доходы от осуществления лотерейной деятельности

Налог на доходы иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство

Земельный налог с физических лиц

Налог на недвижимость физических лиц

Налог при упрощенной системе налогообложения

Единый налог с индивидуальных предпринимателей и иных физических лиц

Единый налог для производителей сельскохозяйственной продукции

Налог на игорный бизнес

Сбор с заготовителей

Налог за владение собаками

Сборы за осуществление деятельности

Сбор за осуществление ремесленной деятельности

Сбор за осуществление деятельности по оказанию услуг в сфере агроэкотуризма

Налог за добычу (изъятие) нефти

Налог за добычу (изъятие) соли калийной

Налог за добычу (изъятие) иных природных ресурсов

Государственная пошлина за совершение юридически значимых действий с организаций

Государственная пошлина за совершение юридически значимых действий с физических лиц (за исключением государственной пошлины за предоставление права на охоту)

Государственная пошлина за предоставление права на охоту с физических лиц

Поступления по отмененным налогам, сборам (пошлинам)

Проценты, уплачиваемые банками за пользование денежными средствами республиканского и местных бюджетов

Проценты за пользование бюджетными займами, бюджетными кредитами, а также по платежам, произведенным из бюджета в соответствии с гарантиями Правительства Республики Беларусь и местных исполнительных и распорядительных органов по кредитам, выдаваемым банками Республики Беларусь

Дивиденды на доли (акции), находящиеся в государственной собственности

Доходы от перечисления части прибыли унитарных предприятий, государственных объединений

Арендная плата за пользование земельными участками

Плата за право заключения договоров аренды земельных участков

Арендная плата за охотничьи угодья, за пользование участком лесного фонда

Арендная плата за рыболовные угодья, водные объекты (их части)

Средства, полученные при проведении торгов

Поступления части средств, полученных от сдачи в аренду капитальных строений (зданий, сооружений), изолированных помещений, машино-мест,их частей, находящихся в государственной собственности и переданных в безвозмездное пользование акционерных обществ, республиканских государственно-общественных объединений

Поступления средств (части средств), полученных от сдачи в аренду капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, их частей, имущества военного назначения, переданных в хозяйственное ведение или оперативное управление юридических лиц

Поступления от производителей сельскохозяйственной продукции за пользование техникой, полученной на условиях долгосрочной (финансовой) аренды (лизинга)

Плата за право заключения договора аренды капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, их частей, находящихся в государственной собственности

Разовый платеж за право пользования недрами и по объектам концессии

Плата за предоставление гарантий Правительства Республики Беларусь и местных исполнительных и распорядительных органов по кредитам банков Республики Беларусь

Поступления средств на выплату вознаграждения за исполнение государственными служащими обязанностей представителя государства в хозяйственных обществах, акции (доли в уставных фондах) которых находятся в государственной собственности

Доходы от оказания платных услуг (работ), получаемые государственными органами (их территориальными органами) и зачисляемые в бюджеты

Плата за питание детей, получающих дошкольное образование, специальное образование на уровне дошкольного образования

Плата за пользование общежитиями государственных учреждений образования, специализированных учебно-спортивных учреждений

Доходы, поступающие в порядке возмещения расходов по содержанию граждан, находящихся на государственном обеспечении

Плата за оздоровление детей в образовательно-оздоровительных центрах, учреждении образования «Национальный детский образовательно-оздоровительный центр «Зубренок»

Плата за получение дополнительного образования детей и молодежи в государственных детских школах искусств

Доходы, поступающие в возмещение расходов на коммунальные услуги, включая отопление, потребляемую электроэнергию и другие услуги, эксплуатацию, капитальный и текущий ремонт капитальных строений (зданий. сооружений), изолированных помещений, машино-мест, их частей, передаваемых в аренду или безвозмездное пользование

Доходы, поступающие в возмещение расходов, связанных с хранением, реализацией и иным использованием имущества

Средства, поступающие в счет возмещение затрат на строительство, в том числе проектирование, объектов распределительной инженерной и транспортной инфраструктуры к земельным участкам, предоставленным для строительства многоквартирных жилых домов, одноквартирных, блокированных жилых домов в районах (кварталах) индивидуальной жилой застройки, строительства иных объектов на территории застройки

Средства, поступающие в возмещение расходов на оплату работ по изготовлению проектной документации по жилым домам, строящимся по государственному заказу, а также части задолженности по уплате процентов за пользование льготными кредитами

Прочие доходы, поступающие в счет компенсации расходов государства

Доходы от приватизации (продажи) жилых помещений государственного жилищного фонда

Доходы от реализации семян сельскохозяйственных растений из государственного страхового фонда семян сельскохозяйственных растений

Доходы от отчуждения организациями (за исключением бюджетных) в процессе хозяйственной деятельности имущества, находящегося в государственной собственности

Доходы от отчуждения бюджетными организациями имущества

Денежные средства, конфискованные или обращенные в доход государства иным способом

Доходы от реализации (использования) иного конфискованного или иным способом обращенного в доход государства имущества

Доходы от продажи земельных участков в частную собственность гражданам

Доходы от продажи земельных участков в частную собственность негосударственным юридическим лицам, собственность иностранным государствам, международным организациям

Удержания из заработной платы осужденных и лиц, освобожденных от уголовной ответственности

Штрафы за нарушение порядка использования средств республиканского и местных бюджетов либо организации государственных закупок товаров (работ, услуг) за счет указанных средств

Штрафы за совершение иных административных правонарушений

Безвозмездная (спонсорская) помощь государственным органам

Поступления средств самообложения

Иные добровольные перечисления организаций и физических лиц

Доходы от перечисления части чистой прибыли и иных платежей от осуществления лотерейной деятельности

Возврат средств, полученных и не использованных организациями в прошлом году

Поступления в счет компенсации заказчиками (застройщиками) жилых домов стоимости жилых помещений, предназначенных для переселения граждан из жилых домов, подлежащих сносу, в связи с предоставлением земельных участков под жилищное строительство

Поступления по пеням, начисленным за несвоевременный возврат бюджетных займов, бюджетных ссуд, бюджетных кредитов

Доходы от перечисления остатка зарезервированных средств и начисленных процентов со специального счета на период действия гарантийного срока эксплуатации объекта строительства

Прочие поступления в инновационные фонды областных и Минского городского исполнительных комитетов

Поступления средств в счет компенсационных выплат стоимости удаляемых, пересаживаемых объектов растительного мира

Плата за размещение (распространение) наружной рекламы

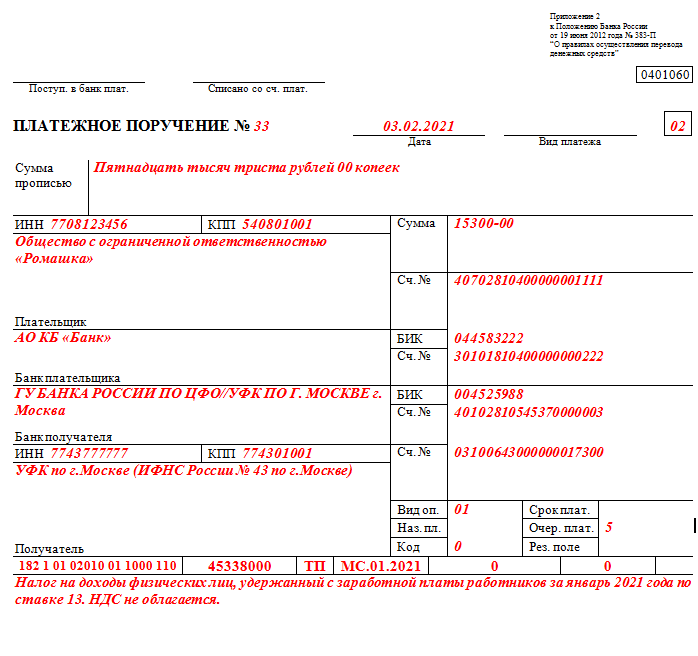

Как заполнить платёжное поручение по НДФЛ в 2021 году

С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Новая ставка по НДФЛ

С 1 января 2021 года введена новая налоговая ставка по НДФЛ. Теперь доходы, превышающие 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

Не изменился и порядок обложения доходов, с которых удерживает НДФЛ налоговый агент. Если размер налоговой базы больше 5 млн. рублей, то ставка 15 % применяется только к части дохода, превышающей эту сумму.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

Граждане, которые сами декларируют доход, при расчёте налога не учитывают доходы, полученные от налоговых агентов. ФНС самостоятельно рассчитает общую сумму дохода и пришлёт налоговое уведомление.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

Новые правила налогообложения процентов по вкладам действуют с 1 января 2021 года, но первый раз заплатить налог с их учётом нужно только в 2022 году.

Новые реквизиты платёжных поручений

Кроме правил налогообложения, изменились и правила заполнения платёжного поручения по налогам и взносам.

В платёжке по НДФЛ появился новый КБК — для повышенной налоговой ставки. Если доход одних сотрудников превышает 5 млн рублей, а других — нет, придётся заполнять два платёжных документа с разными КБК.

Доход физлица не превышает 5 млн рублей

Доход физлица превышает 5 млн рублей

КБК 182 1 01 02010 01 1000 110

КБК 182 1 01 02080 01 1000 110

Изменения в платёжке коснулись блока «Сведения о банке получателя» :

До 30 апреля 2021 года действует переходный период — в это время банки будут принимать и исполнять платёжные поручения со старыми и с новыми реквизитами. С 1 мая платёжку со старыми реквизитами уже не примут.

Новые реквизиты Федерального казначейства действуют для всех платёжных поручений по налогам и взносам.

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

Образец платёжного поручения с новыми реквизитами

Новые коды КБК по НДФЛ на 2020-2021 годы

КБК по НДФЛ за 2020-2021 годы

В качестве КБК НДФЛ на 2020-2021 год так же, как и КБК НДФЛ на 2019 год, действительны следующие коды (приказы Минфина России: в 2021 году — от 08.06.2020 № 99н, в 2020-м — от 29.11.2019 № 207н, в 2019-м — от 08.06.2018 № 132н):

ВНИМАНИЕ! С 2021 года введен новый КБК 182 1 01 02080 01 1000 110 для уплаты налоговыми агентами НДФЛ в части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб., который исчислен по ставке 15%. Этот же код действует при уплате НДФЛ с доходов самого ИП в части суммы налога, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб. Подробнее о новом КБК мы рассказывали здесь.

Со 2 февраля 2021 года также действуют новые КБК при налогообложении прибыли контролируемых иностранных компаний. Какие именно коды нужно использовать в этом случае, см. здесь.

Подробнее о действующих кодах КБК в материалах:

КБК по уплате НДФЛ за 2020-2021 годы (резиденты, нерезиденты)

КБК НДФЛ, удерживаемого налоговым агентом при выплате дохода, не зависит от того, кому выплачивается доход: резиденту или нерезиденту. И для тех, и для других применяется один и тот же код 182 1 01 02010 01 1000 110.

И этот же код используется для дивидендов. Он также не различается для резидентов и нерезидентов.

Подробнее о КБК по дивидендам читайте в материале «КБК для уплаты НДФЛ с дивидендов».

Какие КБК указывать в платежках на уплату налогов и страхвзносов, узнайте в «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

Указание верного кода НДФЛ в 2020-2021 годах в налоговой декларации и платежном поручении так же, как и в предыдущих и последующих годах, позволит налогоплательщику избежать проблем с оценкой своевременности уплаты налога и сэкономить время на переписке с налоговыми органами, связанной с уточнением платежа. Поэтому в интересах налогоплательщика ежегодно проверять информацию об изменениях в КБК.