код налогового периода в декларации по енвд за 4 квартал 2020

Коды налоговых периодов, мест и способов представления декларации

Ниже даны таблицы кодов налоговых периодов, способов и мест представления налоговой декларации.

Коды налоговых периодов по НДС

Согласно Приказу ФНС от 29 октября 2014 г. N ММВ-7-3/558@ (ред. от 28.12.2018).

| Код | Наименование периода |

|---|---|

| 01 | Январь |

| 02 | Февраль |

| 03 | Март |

| 04 | Апрель |

| 05 | Май |

| 06 | Июнь |

| 07 | Июль |

| 08 | Август |

| 09 | Сентябрь |

| 10 | Октябрь |

| 11 | Ноябрь |

| 12 | Декабрь |

| 21 | I квартал |

| 22 | II квартал |

| 23 | III квартал |

| 24 | IV квартал |

| 51 | I квартал при реорганизации (ликвидации) организации |

| 54 | II квартал при реорганизации (ликвидации) организаци |

| 55 | III квартал при реорганизации (ликвидации) организаци |

| 56 | IV квартал при реорганизации (ликвидации) организаци |

| 71 | Январь, при реорганизации (ликвидации) организаци |

| 72 | Февраль, при реорганизации (ликвидации) организаци |

| 73 | Март, при реорганизации (ликвидации) организаци |

| 74 | Апрель, при реорганизации (ликвидации) организаци |

| 75 | Май, при реорганизации (ликвидации) организаци |

| 76 | Июнь, при реорганизации (ликвидации) организаци |

| 77 | Июль, при реорганизации (ликвидации) организаци |

| 78 | Август, при реорганизации (ликвидации) организаци |

| 79 | Сентябрь, при реорганизации (ликвидации) организаци |

| 80 | Октябрь, при реорганизации (ликвидации) организаци |

| 81 | Ноябрь, при реорганизации (ликвидации) организаци |

| 82 | Декабрь, при реорганизации (ликвидации) организаци |

Коды налоговых периодов по УСН

Согласно Приказу ФНС России от 26 февраля 2016 г. N ММВ-7-3/99@.

| Код | Наименование периода |

|---|---|

| 34 | Календарный год |

| 50 | Последний налоговый период при реорганизации (ликвидации) организации, а также при прекращении деятельности в качестве ИП |

| 95 | Последний налоговый период при переходе на иной режим налогообложения |

| 96 | Последний налоговый период при прекращении предпринимательской деятельности (в т.ч. в отношении которой налогоплательщиком применялась упрощенная система налогообложения) |

Коды налоговых периодов по ЕНВД

Согласно Приказу ФНС России от 26.06.2018 N ММВ-7-3/414@.

| Код | Наименование периода |

|---|---|

| 21 | I квартал |

| 22 | II квартал |

| 23 | III квартал |

| 24 | IV квартал |

| 51 | I квартал при реорганизации (ликвидации) организации |

| 54 | II квартал при реорганизации (ликвидации) организации |

| 55 | III квартал при реорганизации (ликвидации) организации |

| 56 | IV квартал при реорганизации (ликвидации) организации |

Коды налоговых периодов по налогу на прибыль

Согласно Приказу ФНС России от 19 октября 2016 г. N ММВ-7-3/572@.

| Код | Наименование периода |

|---|---|

| 13 | Первый квартал по консолидированной группе налогоплательщиков |

| 14 | Полугодие по консолидированной группе налогоплательщиков |

| 15 | Девять месяцев по консолидированной группе налогоплательщиков |

| 16 | Год по консолидированной группе налогоплательщиков |

| 21 | Первый квартал |

| 31 | Полугодие |

| 33 | Девять месяцев |

| 34 | Год |

| 35 | Один месяц |

| 36 | Два месяца |

| 37 | Три месяца |

| 38 | Четыре месяца |

| 39 | Пять месяцев |

| 40 | Шесть месяцев |

| 41 | Семь месяцев |

| 42 | Восемь месяцев |

| 43 | Девять месяцев |

| 44 | Десять месяцев |

| 45 | Одиннадцать месяцев |

| 46 | Год |

| 50 | Последний налоговый период при реорганизации (ликвидации) организации |

| 57 | Один месяц по консолидированной группе налогоплательщиков |

| 58 | Два месяца по консолидированной группе налогоплательщиков |

| 59 | Три месяца по консолидированной группе налогоплательщиков |

| 60 | Четыре месяца по консолидированной группе налогоплательщиков |

| 61 | Пять месяцев по консолидированной группе налогоплательщиков |

| 62 | Шесть месяцев по консолидированной группе налогоплательщиков |

| 63 | Семь месяцев по консолидированной группе налогоплательщиков |

| 64 | Восемь месяцев по консолидированной группе налогоплательщиков |

| 65 | Девять месяцев по консолидированной группе налогоплательщиков |

| 66 | Десять месяцев по консолидированной группе налогоплательщиков |

| 67 | Одиннадцать месяцев по консолидированной группе налогоплательщиков |

| 68 | Год по консолидированной группе налогоплательщиков |

Примите во внимание: коды 35-46 и 57-68 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

Коды налоговых периодов по налогу на имущество организаций

Согласно Приказу ФНС России от 31.03.2017 N ММВ-7-21/271@.

| Код | Наименование периода |

|---|---|

| 21 | I квартал |

| 17 | Полугодие (2 квартал) |

| 18 | 9 месяцев (3 квартал) |

| 51 | I квартал при реорганизации организации |

| 47 | Полугодие (2 квартал) при реорганизации организации |

| 48 | 9 месяцев (3 квартал) при реорганизации организации |

| 34 | Календарный год |

| 50 | Последний налоговый период при реорганизации (ликвидации) организации |

Коды способов представления налоговой декларации

| Код | Наименование способа |

|---|---|

| 01 | На бумажном носителе (по почте) |

| 02 | На бумажном носителе (лично) |

| 03 | На бумажном носителе с дублированием на съемном носителе (лично) |

| 04 | По телекоммуникационным каналам связи с электронной подписью |

| 05 | Другое |

| 08 | На бумажном носителе с дублированием на съемном носителе (по почте) |

| 09 | На бумажном носителе с использованием штрих-кода (лично) |

| 10 | На бумажном носителе с использованием штрих-кода (по почте) |

Коды мест представления налоговой декларации

| Код | Наименование места |

|---|---|

| 120 | По месту жительства индивидуального предпринимателя |

| 210 | По месту нахождения российской организации |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

Итак, как вы заметили, коды налогового периода являются уникальными для каждого вида налоговых деклараций, в том числе по налогам на прибыль, на имущество организаций, при УСН и ЕНВД. Поэтому следует внимательно отнестись при их выборе.

Назначение кодов

Код налогового периода подлежит обязательному включению в налоговые декларации и в платежные документы на уплату налогов. При этом сами коды дифференцируются в зависимости от вида декларации, а также в зависимости этапа деятельности субъекта предпринимательской деятельности. Например, предприятие в стадии ликвидации имеет отдельный код налогового периода – 050.

Назначение кодов налогового периода – сведение к минимуму сведений, касающихся конкретного отчетного периода по конкретному виду декларации.

Как известно, налоговые периоды определяются по календарным отрезкам времени, равным месяцу, кварталу, полугодию, девяти месяцам и году.

Каждый из перечисленных календарных периодов имеет свое цифровое обозначение в привязке к виду сдаваемой декларации.

Например, в соответствии с Приказом № ММВ-7-3/572@ от 19 октября 2016 года, установлены следующие коды налоговых периодов по декларациям по налогу на прибыль с нарастающим итогом:

При ежемесячно сдаваемых декларациях коды налоговых периодов войдут в цифровой ряд от 35 до 46, и каждая группа из цифрового ряда будет соответствовать календарному месяцу, начиная с января и заканчивая декабрем. Для консолидированных групп аналогичный цифровой ряд будет начинаться с 57 и заканчиваться 68.

Представленный на нашем сайте сервис включает в себя все виды кодов налоговых периодов, дифференцированных по виду декларации, виду налога и по режиму налогообложения – ОСН, УСН, ЕНВД.

Основные коды налогового отчетного периода по декларациям

Коды налоговых периодов

Коды налоговых периодов по декларациям могут состоять из самых разнообразных цифровых сочетаний: 01, 31, 34, 24 и др. В них зашифрована информация о налоговом периоде, устанавливаемом налоговым законодательством для каждого налога.

ВАЖНО! Налоговый период — это календарный год или иной период времени, после завершения которого рассчитывается и уплачивается налог (п. 1 ст. 55 НК РФ).

Далее на примерах расшифруем коды периодов по отдельным налогам.

Коды налоговых периодов декларации по НДС: 21, 22, 23, 24

Налоговый период в декларации по НДС указывается чаще всего цифрами 21, 22, 23 и 24. Они проставляются в соответствии с приложением 3 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@, который для налоговых периодов 2019-2020 годов применяется в редакции от 20.11.2019.

Цифры в коде налогового периода в декларации по НДС обозначают следующее: первая цифра кода — номер, который всегда равен 2, а вторая цифра меняется в зависимости от номера квартала. Например, 24 — декларация по НДС за 4 квартал.

Аналогичные коды применяются в декларациях по налогам, отчетные периоды по которым составляют квартал. Кроме НДС, к таким налогам, например, относятся водный (ст. 333.11 НК РФ) или ЕНВД (ст. 346.30 НК РФ).

Заполненную по всем правилам декларацию по НДС вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к практическому примеру и образцу.

«Прибыльный» отчет с кодами 21, 31, 33, 34

Отражающий налоговый отчетный период код 21 в декларации по налогу на прибыль аналогичен рассмотренной в предыдущем разделе квартальной налоговой кодировке и означает отчет за 1-й квартал. Цифра 31 проставляется в полугодовой декларации. Обозначающий налоговый период код 33 в декларации по налогу на прибыль говорит о том, что отраженная в этом документе информация относится к отчетному периоду с 1 января по 30 сентября (за 9 месяцев), а налоговый период 34 проставляется в годовой «прибыльной» декларации.

Указанные шифры применяются не всеми налогоплательщиками, оформляющими «прибыльную» декларацию. Фирмы, уплачивающие ежемесячные авансовые платежи по фактически полученной прибыли, применяют иную кодировку: 35, 36, 37 и т. д.

Такое шифрование налогового периода «прибыльной» декларации предусмотрено приложением 1 к порядку заполнения декларации, утвержденному приказом ФНС от 23.09.2019 № ММВ-7-3/475@, применяемому с отчетности за 2019 год. Аналогичная кодировка существовала и раньше.

Практический пример и образец заполнения декларации по налогу на прибыль вы можете увидеть и скачать в КонсультантПлюс, получив бесплатный пробный доступ к системе.

О том, каковы сроки сдачи декларации по прибыли, читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

Код налогового периода в платежке: поле 107

Код налогового периода указывается не только в декларациях, но и в платежных поручениях на перечисление в бюджет налоговых платежей. Для этого предназначено поле 107.

Как правильно заполнить поле 107, узнайте в материале «Указываем налоговый период в платежном поручении».

В отличие от 2-значных, обозначающих налоговый период кодов в декларациях, «платежный» код налогового периода состоит из 10 знаков. Его состав:

Например, в поле 107 налоговый период может иметь следующий вид: «КВ.03.2020» — это означает оплату налога за 3 квартал 2020 года.

Кроме кода налогового периода в платежных поручениях на уплату налогов используются еще и другие коды, например код бюджетной классификации КБК. О том, в каком поле платежного поручения нужно его указать, где взять информацию о правильном КБК и каковы последствия его неправильного указания, читайте в материалах:

Налоговый период 50 — что это

Код 50 проставляется в налоговых декларациях по налогу на прибыль, на имущество, по УСН ликвидируемой или реорганизуемой компании. Он означает, что декларация подается за последний для данной фирмы налоговый период (если иные коды не предусмотрены порядком заполнения налоговых деклараций).

Итоги

Отражающий налоговый период код проставляется в декларациях и платежных поручениях на перечисление налоговых платежей. Для деклараций используется 2-значный, а для платежек — 10-значный код. И та и другая кодировка позволяет идентифицировать налоговый период, за который подается декларация или уплачивается налог.

Как в налоговых декларациях, так и в платежках используется еще один код — ОКТМО. О его отражении в платежном поручении читайте в статье «ОКТМО в платежном поручении (нюансы)».

Декларация по ЕНВД за 2020 год

Периоды, охватываемые отчетами по вмененному налогу

Налоговый период для вмененного налога НК РФ (в ст. 346.30) устанавливает равным кварталу. Что это означает? То, что расчет налога (с подачей отчетности по нему в налоговый орган) и его уплата должны осуществляться ежеквартально (пп. 1, 3 ст. 346.32 НК РФ). При этом данные для расчета берутся только за очередной завершившийся квартал. Ни налоговая база, ни сам налог не рассчитывается нарастающим итогом.

По этой причине отчеты по вмененному налогу привязываются к периодам, определяемым как один из кварталов того или иного года (первый, второй, третий или четвертый), и не могут охватывать промежуток времени, равный году. Это обстоятельство не позволяет применительно к отчетности, формируемой при работе на вмененке, использовать, например, формулировку «налоговая декларация по ЕНВД за 2020 год».

Вместе с тем с завершением года совпадает срок окончания последнего налогового периода, входящего в этот год (четвертого квартала). И именно за это период будет составлена отчетность по вмененному налогу, увязываемая с окончанием года. Но правильным ее названием будет «декларация по ЕНВД за 4 квартал 2020 года».

ВАЖНО! Декларация по ЕНВД за 4 квартал 2020 года сдается в последний раз. С января 2021 года спецрежим отменен на территории всей России.

Что делать налогоплательщикам в связи с отменой спецрежима, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Бланк формы налоговой декларации по ЕНВД, действительный на конец 2020 года: заполнение, образец

На бланке какой формы ЕНВД-отчет за 4 квартал 2020 года будет сформирован? Для последнего налогового периода за 2020 год бланк декларации по ЕНВД нужно брать из приказа ФНС России от 26.06.2018 № ММВ-7-3/414@. Скачайте его по ссылке ниже бесплатно:

По каким правилам надлежит заполнить ЕНВД-отчет за 4 квартал 2020 года? Они в качестве отдельного приложения также содержатся в приказе № ММВ-7-3/414@. Ознакомиться с ними подробнее можно здесь.

Правила представления ЕНВД-декларации за последний период 2020 года

Представить декларацию по ЕНВД за 4 квартал 2020 года можно в бумажном виде или в электронной форме по ТКС.

Кому доступна только электронная сдача, узнайте здесь.

В части определения срока подачи отчет по вмененному налогу за последний квартал года не отличается от отчетов, подаваемых за иные налоговые периоды. Его также надлежит направить в ИФНС в месяце, наступающем после завершения квартала. В качестве последнего дня для этого НК РФ (п. 3 ст. 346.32) определяет 20-е число. При совпадении с выходным последний день срока подлежит смещению на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ). Поскольку 20.01.2021 рабочий день, он и будет крайним сроком сдачи последней декларации по ЕНВД за 2020 год.

Итоги

Длительность налогового периода для ЕНВД установлена равной кварталу. Поэтому отчеты составляются поквартально по данным конкретного квартала. Завершение последнего налогового периода (четвертого квартала) совпадает с окончанием календарного года.

Для отчета по 4 кварталу за 2020 год бланк ЕНВД-декларации применяется знакомый. Поэтому о том, как заполнить ЕНВД-отчет за 2020 год (четвертый квартал), волноваться не стоит — сделать это будет несложно.

Приложение №1 к Порядку заполнения налоговой декларации по единому налогу на вмененный доход

для отдельных

видов деятельности, утвержденному

приказом ФНС России

КОДЫ НАЛОГОВЫХ ПЕРИОДОВ

| Код | Наименование |

| 21 | I квартал |

| 22 | II квартал |

| 23 | III квартал |

| 24 | IV квартал |

| 51 | I квартал при реорганизации (ликвидации) организации |

| 54 | II квартал при реорганизации (ликвидации) организации |

| 55 | III квартал при реорганизации (ликвидации) организации |

| 56 | IV квартал при реорганизации (ликвидации) организации |

Приложение №3 к Порядку заполнения налоговой декларации по единому налогу на вмененный доход

Приложение №6 к Порядку заполнения налоговой декларации по единому налогу на вмененный доход

Письмо Минфина РФ от 22.07.2013 N 03-11-11/28613

Коды операций для заполнения декларации по НДС

Декларация по ндс с 2015 года образец заполнения, сроки сдачи

Как заполнить декларацию по ЕНВД за 4 квартал 2020 года

Итак, последний налоговый период по ЕНВД завершен, с 2021 года этого налога уже не будет. Есть ли тонкости в заполнении декларации за последний квартал существования вмененки? Да, есть и связано это с уменьшением налога на страховые взносы. Об этом будет рассказано в данной статье при заполнении соответствующего раздела декларации. Несмотря на то, что пример заполнения приведен для индивидуального предпринимателя, основные правила для организаций такие же.

Форма декларации не изменилась, она утвержденная приказом ФНС № ММВ-7-3/414@ от 26.06.2018 г.

Состоит декларация из четырех разделов и титульного листа. При этом разделов 2 в декларации может быть несколько, если у налогоплательщика несколько видов деятельности или несколько мест ведения деятельности.

Раздел 4 в статье не рассматривается, поскольку он не актуален в 2020 году.

Все правила заполнения декларации изложены в Порядке заполнения декларации, который можно найти в разделе Бланки https://www.klerk.ru/blank/121927/.

В примере рассчитан налог по деятельности «розничная торговля», причем наш ИП ведет деятельность в другом городе — зарегистрирован он как ИП по месту жительства в Москве, а магазин у него в Санкт-Петербурге.

Общие правила заполнения декларации

Декларация может представляться как в бумажном, так и в электронном виде через телекоммуникационные системы. В бумажном виде декларация может заполняться вручную, чернилами черного, синего или фиолетового цвета, или с использованием компьютера. При использовании компьютера могут использоваться как средства Windows (Word, Excel и др.), так и специальное программное обеспечение. Декларации, формируемые с использованием специального программного обеспечения, отличаются от деклараций, заполненных без него внешним видом и правилами заполнения полей.

Наш пример сформирован в бесплатной программе Налогоплательщик ЮЛ, скачать её можно на сайте ФНС.

При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле, по всему поля ставится прочерк. При заполнении декларации через специальные программы, прочерки в полях не ставятся, а выравнивание цифр и текста производится по правому, а не по левому краю полей.

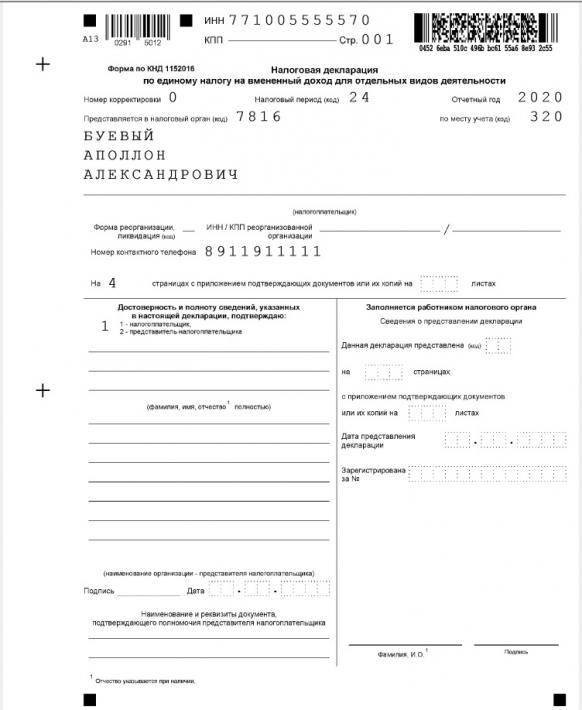

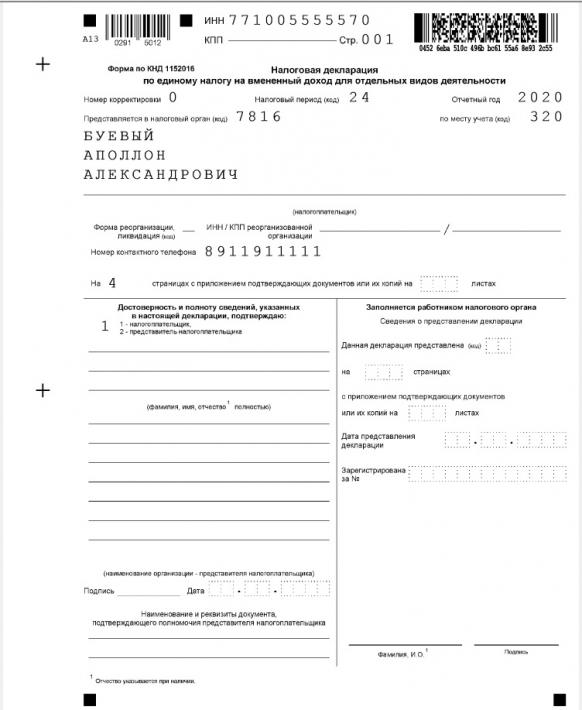

Титульный лист

Вверху титульного листа, так же, как и всех разделов декларации, указывается ИНН. Поле КПП индивидуальные предприниматели не заполняют, в поле ставится прочерк.

При представлении первичной декларации в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. 4 кварталу соответствует период 24.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. У ИП выбор кода зависит от того, стоит ли он на учете как плательщик ЕНВД по месту ведения деятельности или по месту жительства ИП. По месту жительства ИП встают на учет при пассажирских и грузоперевозках, развозной и разносной торговле, а также размещении рекламы на транспорте.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество (при его наличии) предпринимателя.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» фамилию ИП указывать не надо, если он сам подписывает декларацию. Если декларацию подписывает доверенное лицо предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Обратите внимание, что доверенное лицо должно иметь нотариально заверенную доверенность.

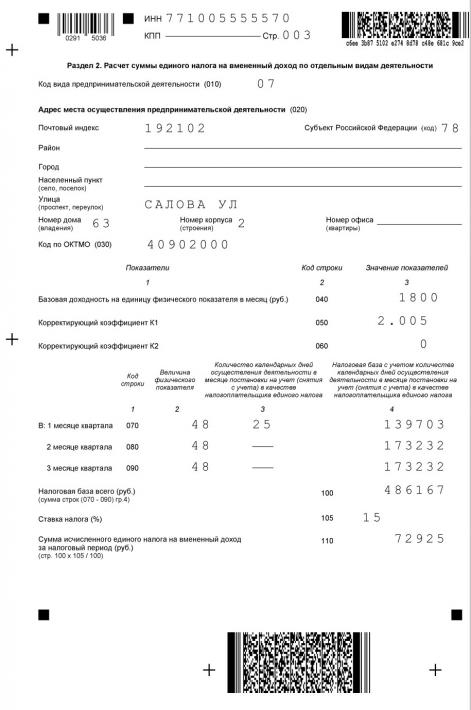

Раздел 2

Заполнение декларации начинается с раздела 2. Как выше уже писалось, этих разделов может быть несколько. В нашем примере раздел один.

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов, поэтому в образце декларации не написан город Санкт-Петербург, он указывается кодом 78, т.к. сам по себе субъект РФ.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По розничной торговле с торговыми залами базовая доходность составляет 1800 руб.

В строке 050 указывается коэффициент-дефлятор. В 2020 году он составлял 2,005.

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Учтите, что К2 не может быть больше единицы, если после перемножения получается цифра больше, значит К2 равен 1.

Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице. В нашем случае он как раз равен 1.

В строках 070-090 рассчитывается налоговая база по каждому месяцу квартала. В графе 2 пишется величина физического показателя в целых единицах. Если величина физического показателя в каком-то из месяцев изменилась, то для расчета берется новая величина показателя, а не та, которая была ранее.

В графе 3 указывается количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Эту графу заполняют только те налогоплательщики, которые вставали на учет или снимались с учета в отчетном квартале. Наш ИП встал на учет в октябре, поэтому в графе 3 стоят дни ведения деятельности.

В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100×15%).

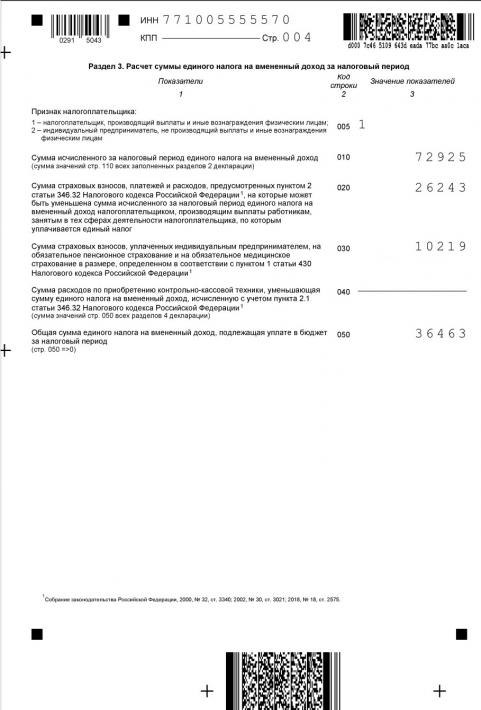

Раздел 3

После заполнения разделов 2 переходим к разделу 3. В нем указываются данные всех разделов 2, сколько бы их не было в декларации.

В строке 010 указываются суммы строк 110 всех разделов 2. У нас он один, поэтому суммировать нечего.

Строку 020 ИП, производящие выплаты физическим лицам. В строке указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников).

И вот тут и появляется особенность заполнения декларации за последний налоговый период существования ЕНВД. Обычно взносы за декабрь платятся в январе, т.е. в тот период, когда ЕНВД уже не будет. Это предусмотрели законодатели и указали, что страховые взносы, уплаченные после 31 декабря 2020 года за работников, занятых ранее в деятельности по ЕНВД, уменьшают налог последнего налогового периода, т.е. 4 квартала 2020 года. Тоже касается и пособий, выплаченных работникам за счет работодателя. Такое условие указано в пункте 2 статьи 4 Федерального закона от 23.11.2020 № 373-ФЗ.

Учтите, что это условие касается только взносов, уплачиваемых за работников, но не за самого ИП

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале.

Сумма строк 020 и 030 у ИП с работниками не может превышать 50% от строки 010, ведь налог такие работодатели могут уменьшить только вполовину.

Если сумма взносов более половины суммы исчисленного налога в строке 010, то ставится только часть её. Т.е. та, на которую будет уменьшен налог.

Пример: Наш ИП Буевый уплатил в 4 квартале взносов за себя на сумму 10 219 рублей. Кроме того, он уплатил взносов за работников в 4 квартале и январе (за декабрь) 29 112 рублей. На всю сумму взносов уменьшить налог не получится, потому что она превышает 50% от исчисленного налога в строке 010. Поэтому в строке 020 показана сумма взносов меньше.

Есть мнение, что надо указывать в строках 020 и 030 всю сумму уплаченных взносов, независимо от того, «влезут» они в уменьшение налога или нет. Автор статьи не поддерживает его, поскольку в декларации по общему правилу указываются показатели, влияющие на расчет налога.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 050.

ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.050 = стр.010 — стр.020 — стр. 030 — стр.040. При этом при этом разность значений показателей строк 010 и (020 030) не может быть меньше, чем 50% от строки 010. При этом строка 050 не может быть меньше нуля.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.050 = стр.010 — стр.030 — стр.040. При этом строка 050 не может быть менее нуля. Попросту говоря — налог не может быть с минусом.

В нашем примере налог к уплате у ИП уменьшен вполовину на взносы за себя и работников.

Раздел 1

После заполнения разделов 2 и 3, заполняется раздел 1. Если ОКТМО, по которому исчислен налог один, то все просто — сумма из строки 040 раздела 3 переносится в строку 020 раздела 1. Если налога к уплате в строке 040 нет, в строке 020 ставятся прочерки.

Если ОКТМО несколько, то налог по каждому коду определяется как произведение значения показателя по строке 040 раздела 3 и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 и с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3. Т.е. по формуле стр.020 = стр.040 х (сумма стр. 110 всех разделов 2 по данному ОКТМО/стр.010).

Куда сдавать декларацию

Бывшие налогоплательщики ЕНВД автоматом сняты с учета с 1 января 2021 года. Но декларацию все равно надо подавать туда, где вы стояли на учете до этой даты. Такое разъяснения приведена в письме ФНС от 20.11.2020 № СД-4-3/19053@.

Например, наш ИП будет сдавать декларацию в ИФНС Фрунзенского района Санкт-Петербурга, хотя на дату сдачи декларации числиться на учете там уже не будет. Туда же надо будет уплатить налог в срок не позднее 25 января. Срок сдачи декларации — 20 января.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь