код налогового периода при переходе с усн на нпд

Как ИП перейти на самозанятость

Читатель Никита спрашивает:

Я дизайнер-фрилансер, делаю макеты листовок, брошюр, меню и визиток для компаний и обычных людей. У меня ИП, но я хочу перейти на самозанятость, потому что устал платить взносы. Как мне это сделать? Обязательно ли закрывать ИП и расчетный счет в банке?

Никита, вы вправе не закрывать ИП, но перейти на самозанятость и не платить взносы. Самозанятость — это не отдельный статус, как ИП или юридическое лицо, а режим налогообложения, он называется НПД — налог на профессиональный доход. НПД ближе к понятию упрощенки или вмененки: предприниматель может работать на упрощенке, а может работать на НПД.

В этой статье рассказали, как ИП перейти на самозанятость — инструкция большая, но читать дольше, чем делать.

Шаг 1. Проверить критерии для работы на НПД

Работать как самозанятые могут ИП и физические лица, если подходят под четыре критерия:

Eсли с критериями всё в порядке, можно перейти к следующему шагу.

Шаг 2. Зарегистрироваться через приложение или сайт

Зарегистрироваться как самозанятый можно через приложение «Мой налог» или в личном кабинете на сайте налоговой. В обоих случаях не нужно идти в налоговую, писать заявления или платить пошлину.

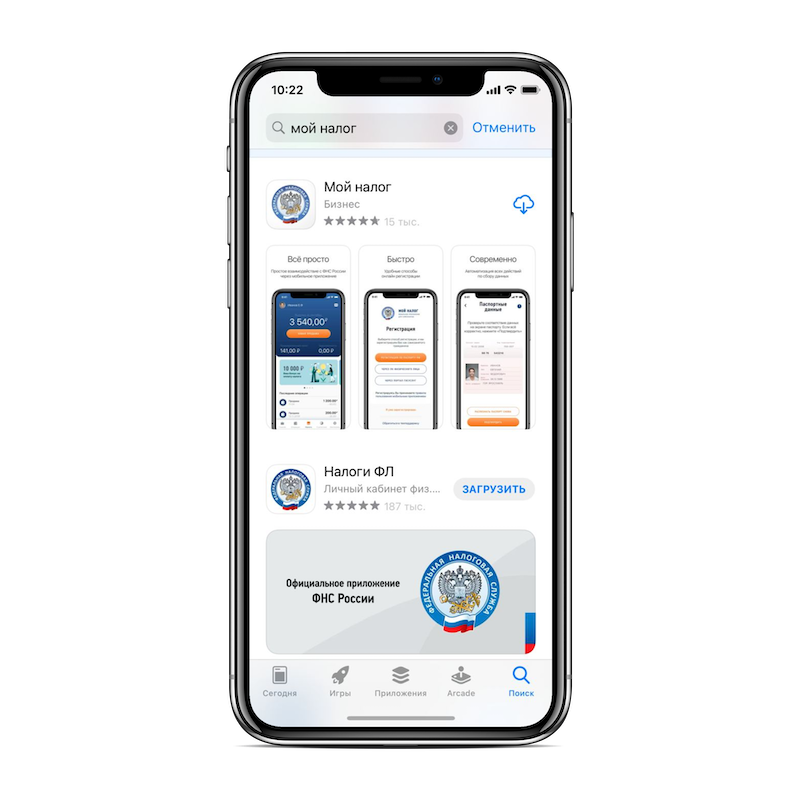

Приложение «Мой налог» в Апсторе и Гугл-плее

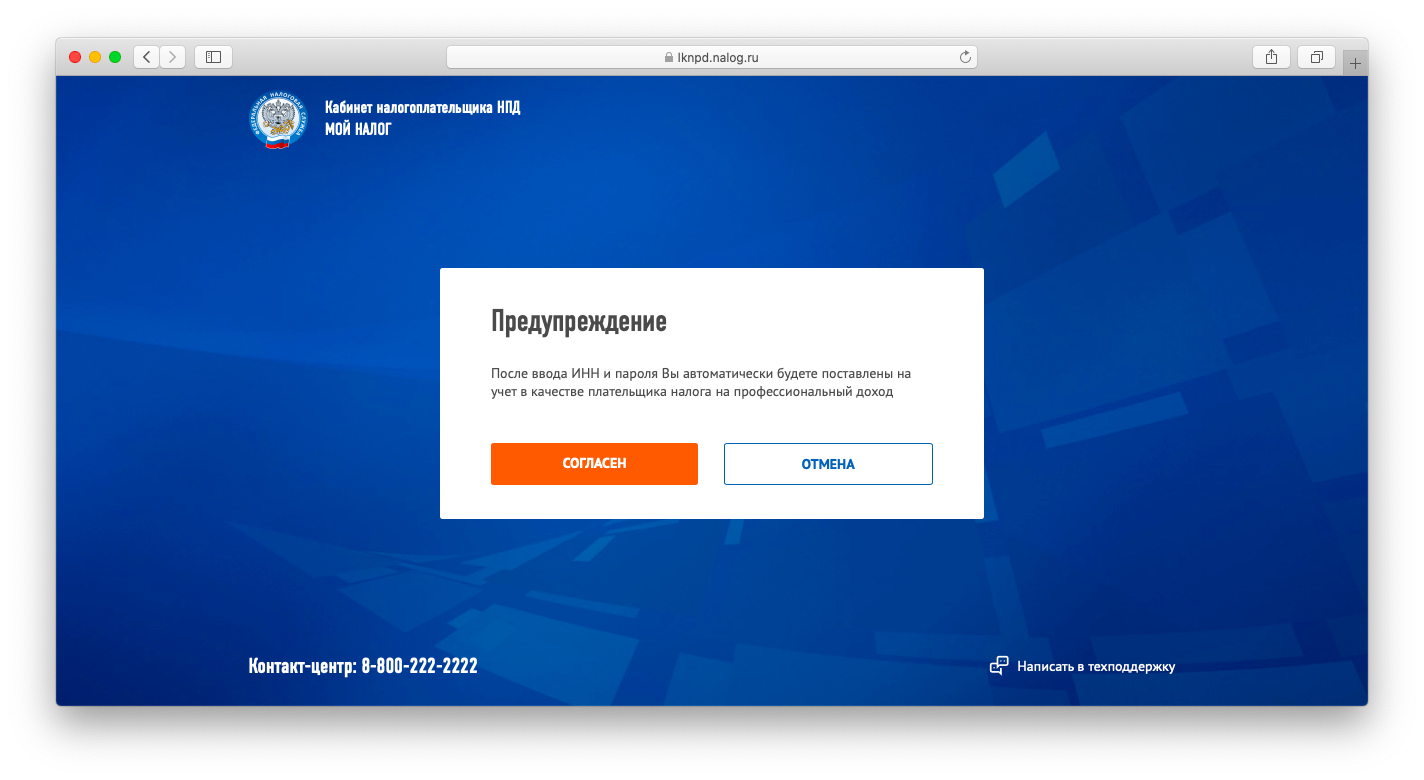

В личном кабинете на сайте налоговой. Есть отдельный кабинет для самозанятых. Регистрация в нем приравнивается к регистрации в качестве самозанятого.

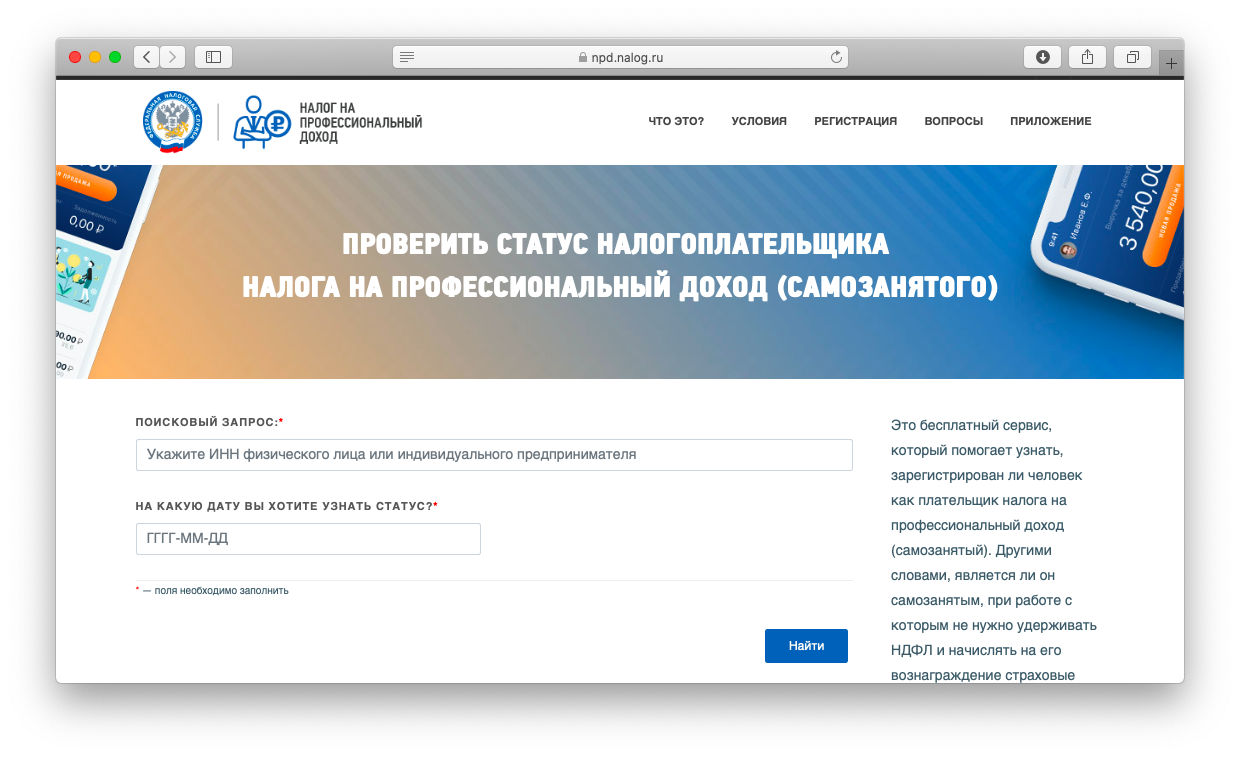

Проверить, прошла регистрация или нет, можно через сервис налоговой:

После регистрации ИП становится плательщиком НПД — налога на профессиональный доход — или проще говоря, самозанятым. Но НПД — это специальный налоговый режим, и нельзя одновременно находится на двух специальных режимах, например на НПД и упрощенке. Нужно отказаться от прошлого режима, иначе налоговая может доначислить налоги и взносы.

Шаг 3. Уведомить налоговую об отказе от упрощенки

Регистрация в качестве самозанятого — это переход предпринимателя с одного налогового режима на другой. Для примера возьмем упрощенку. По общим правилам перейти с упрощенки на другой режим можно только в начале года, но для перехода на самозанятость правила другие:

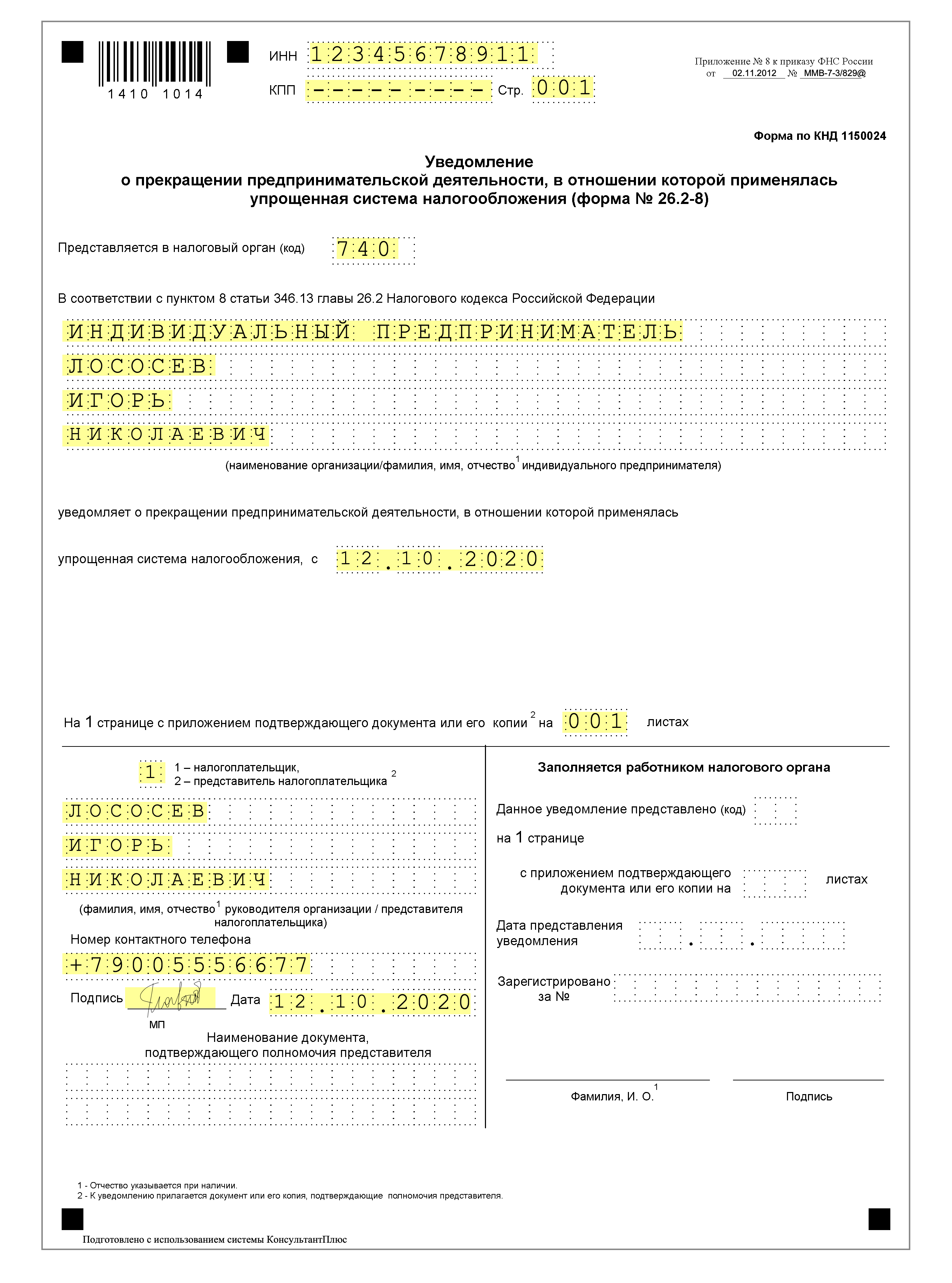

Итак, перейти на самозанятость можно в любой день года, но в течение месяца после перехода нужно отправить в налоговую уведомление об отказе от прошлого режима налогообложения:

Форма называется пугающе — «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения», но для налоговой она означает лишь то, что ИП больше не использует упрощенку.

Заполненное уведомление можно отнести в налоговую лично, отправить по почте с описью вложений или отправить через кабинет ИП на сайте налоговой. А налоговая сама передаст информацию в фонды — пенсионный, социального и медицинского страхования.

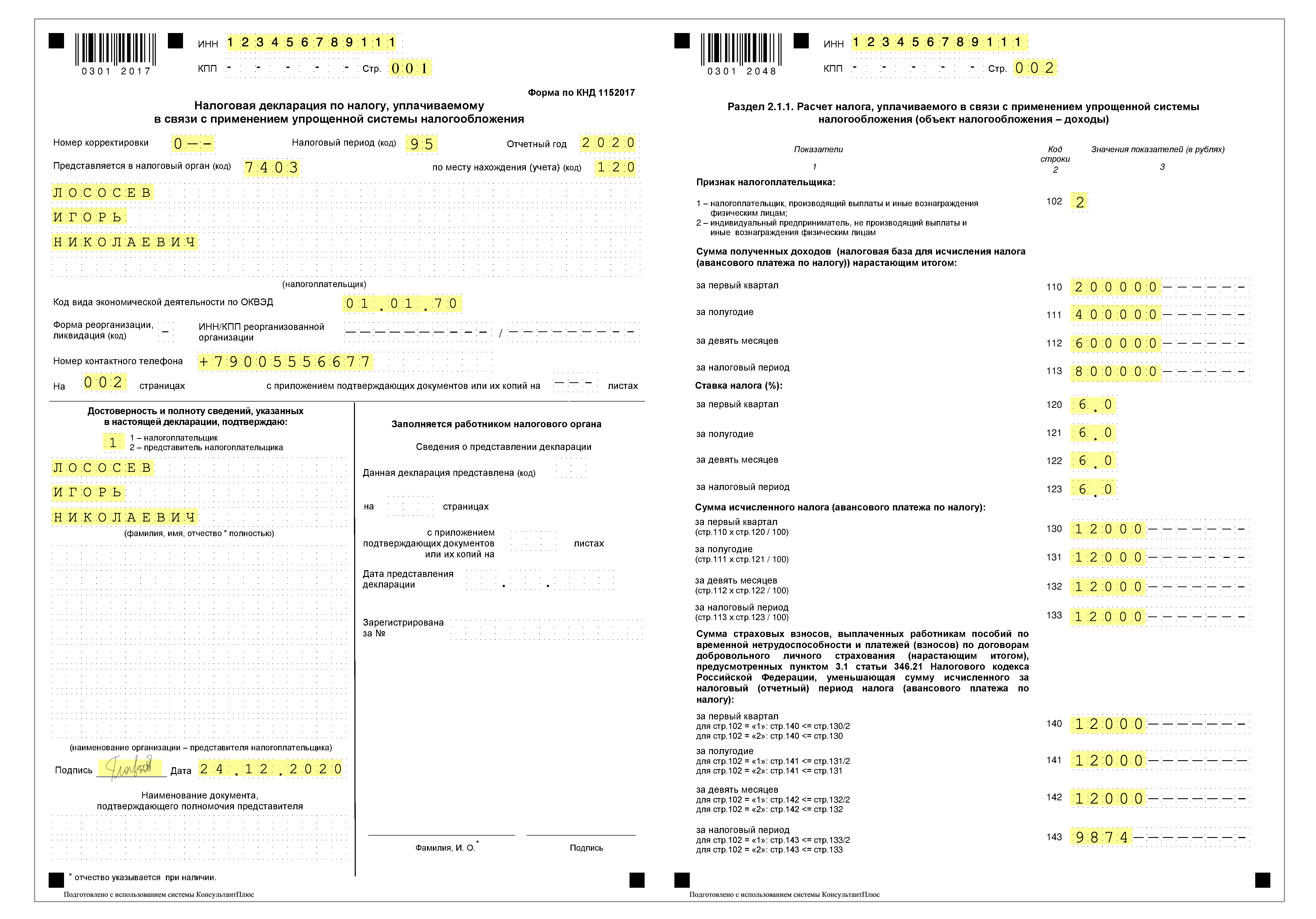

Шаг 4. Сдать декларацию

Чтобы не было путаницы и доначисления налогов, нужно сдать декларацию по старому налоговому режиму до 25-го числа следующего месяца. Например, если уведомить налоговую об отказе от упрощенки 12 ноября, декларацию нужно сдать до 25 декабря.

Декларацию можно сдать четырьмя способами:

Читать в Деле

Декларацию заполняют как обычно, но не за весь год, а с 1 января до дня перехода на самозанятость.

С налогами всё. Осталось разобраться с расчетным счетом в банке и рассказать клиентам об изменениях.

Шаг 5. Разобраться с расчетным счетом в банке

У ИП, которые перешли на самозанятость, нет обязанности принимать платежи только на расчетный счет в банке. Они могут принимать деньги четырьмя способами:

Главное — всем клиентам выдавать чек из приложения «Мой налог».

ИП, который перешел на самозанятость, может не закрывать расчетный счет и принимать оплату на него или закрыть и получать деньги другим способом. Если счет уже есть, стоит уточнить в банке, работает ли он с ИП на НПД.

Читать в Деле

Шаг 6. Объяснить клиентам, что произошло

Если среди клиентов есть юрлица, нужно рассказать, что теперь вы самозанятый и вместо счетов и актов будете присылать один документ — чек из приложения «Мой налог». Этот чек компании будут использовать как подтверждающий документ для налоговой.

Даже если ИП стал самозанятым, ему всё равно нужен договор — без него юрлицо не сможет платить за услуги с расчетного счета и учитывать их в расходах. Если договор уже есть, можно подписать дополнительное соглашение с новыми реквизитами.

Подробнее о работе с самозанятыми мы рассказывали в другой статье.

Узнайте, как правильно перейти ИП на НПД за 10 минут

Отвечаем на вопрос, могут ли перейти ИП на НПД (налог на профессиональный доход) и как это сделать. НПД предназначен для лиц, занимающихся самостоятельной коммерцией. ИП на НПД смогут перерегистрироваться в разных регионах в разное время.

Так в Татарстане, Москве, Московской и Калужской областях новый налоговый режим начал действовать с 1 января 2019 года. В Крыму, Коми, в Бурятии, Дагестане, Хакасии, Астраханской, Владимирской областях – с 1 января 2020 года. Адыгейские предприниматели воспользовались нововведением с 3 июля 2020 года.

Полный список регионов, где запущен пилотный налоговый проект и даты его вступления в силу, расположен на официальном ресурсе ФНС.

Плательщик рассматриваемого налога имеет право работать одновременно в нескольких регионах страны. Сумма налога при этом будет поступать в бюджет того населенного пункта, который указан в приложении «Мой налог» при регистрации. 37% от платежа покрывают медицинскую страховку ИП, остальная часть 63% — переходит в местную казну.

ИП на НПД — кто может перейти на данную систему налогообложения?

Воспользоваться новым налоговым режимом смогут предприниматели, действующие без образования юридического лица (ИП, самозанятые), проживающие в тех регионах России, где будет действовать или уже действует данный эксперимент. Переход ИП на НПД не является обязательным.

Для его осуществления требуется соблюдение ряда условий:

Для примера использования НПД, можно рассмотреть работу массажиста в домашних условиях, фотографирование и видеосъемку по заказу, реализацию продовольственных и непродовольственных товаров собственного изготовления, услуги тамады, оформителя и т.п.

При этом важно понимать, что если был осуществлен переход ИП на НПД, то вы НЕ теряете статус индивидуального предпринимателя. Вы НЕ становитесь самозанятыми, а просто используете систему налогообложения.

Процедура перехода ИП на НПД полностью обратима. Однако, есть нюанс. Внимательно читайте статью, чтобы его не упустить! Вопросы можете задавать в комментариях или оставлять заявку через форму на сайте.

Налоговая ставка на профессиональный доход

Налоговая ставка НПД составляет:

Статус клиента обозначается в чеке, который, в свою очередь, создается в электронном виде в приложении «Мой налог». Ставки и размеры платежей определяются там же автоматически.

Приложение содержит информацию о начислениях и предварительных суммах налоговых платежей. Ознакомиться с ней пользователь может в любое время. Согласно положениям ФЗ-422, в течение 10 последующих лет изменение ставок не планируется.

Какие налоги не будет платить ИП на НПД и какую сдает отчетность?

Рассматриваемый вид налога имеет преимущество перед другими системами налогообложения, поскольку заменяет собой следующие виды обязательных платежей:

Огромным плюсом перехода ИП на НПД является ПОЛНОЕ отсутствие отчетности. Пользовались услугами бухгалтера или сервисами типа Эльбы? Можете смело о них забыть! Не надо сдавать декларации, показывать книгу учета доходов и расходов и т.д.

Все, что вам нужно — платить налоги через специальное приложение «Мой налог». Оно доступно в App Store и Google Play. Налог рассчитывается автоматически, но оплата производится вручную. Это позволяет избежать некорректных списаний денежных средств. Читайте далее, и узнайте, как работает приложение.

О приложении «Мой налог»

Программа разработана для плательщиков НПД, как главное средство взаимодействия с налоговыми органами. С его помощью предприниматель получит возможность формировать и направлять чеки клиентам, отслеживать отчисления, не пропускать сроки уплаты, оплачивать налог и т.д. Приложение освобождает от необходимости посещать налоговые органы лично, вести онлайн-кассу и сдавать декларации.

Согласно п. 2.2 ст. 5 ФЗ-54, плательщики НПД не применяют контрольно-кассовую технику. Исходя из сути данного закона, можно сделать вывод о том, что они не является предпринимателями в полном смысле этого слова, и за ними сохраняется статус физических лиц. Однако чеки своим клиентам выдавать они все же обязаны. Данная обязанность закреплена п.1 ст. 14 ФЗ-422.

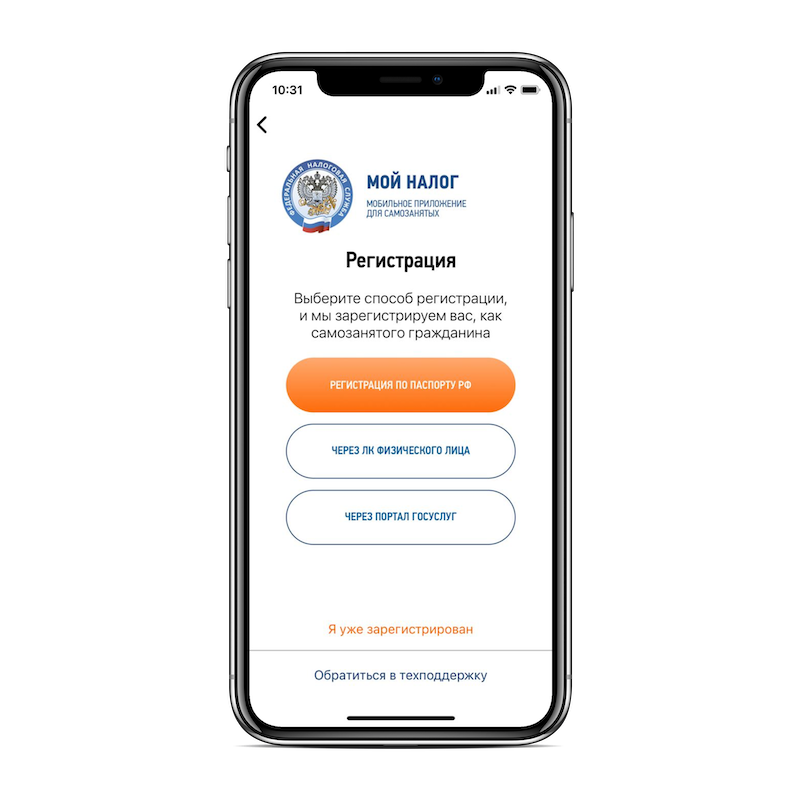

Зарегистрироваться в приложении можно:

Граждане, не имеющие смартфона, могут зарегистрироваться в приложении через банковские организации, взаимодействующие с ФНС в рамках программы по внедрению НПД –Сбербанк России, Альфа-Банк, ВТБ, Веста Банк. Полный перечень уполномоченных кредитных организаций размещен на официальном сайте Налоговой службы. Здесь же имеет возможность войти в личный кабинет плательщика НПД «Мой налог».

Выдача чека

Чтобы сформировать чек, пользователь должен:

Выдавать платежный документ полагается сразу в момент получения денег. Несоблюдение этого правила влечет административный штраф в размере 20% от суммы несвоевременно зафиксированного расчета.

При совершении аналогичного нарушения в течение полугода после оплаты первого штрафа, второй штраф составит уже 100% от названной суммы.

Однако из правила есть и исключение, когда фиксировать доход можно по прошествии некоторого времени, но не позже 9-го числа месяца, следующего за расчетным.

Относится оно к договорам комиссии и агентского обслуживания (например, в ситуациях, когда юрист нанят в качестве посредника для представления интересов компании перед третьими лицами).

Как перейте ИП на НПД

Переход ИП на НПД максимально прост. Никаких бумажных заявлений заполнять не нужно. Чтобы начать пользоваться новым налоговым режимом, предприниматель должен зарегистрироваться в приложении «Мой налог» и получить электронное письмо-подтверждение от Налоговой службы.

После этого он автоматически становится плательщиком НПД. Однако, система налогообложения УСН остается действительной.

Поэтому, необходимо написать отказ от УСН по определенной форме, и в течение 30 дней предоставить форму в налоговую по месту регистрации. Иначе вы будете платить налоги по НПД и УСН одновременно.

Как перейти на НПД с УСН — пишем отказ от УСН

По закону налог на профессиональный доход для ИП распространяется только на самозанятых. Субъекты, работающие по упрощенной системе налогообложения, таковыми не считаются.

Тем, кто интересуется, как перейти с УСН на НПД, скажем, что сделать это весьма просто. Достаточно лишь зарегистрироваться в приложении и начать в нем фиксировать свои доходы.

В течение 30 дней после того, как произошел переход ИП на НПД — переходом считается регистрация в приложении, Индивидуальный предприниматель должен передать в местное подразделение ФНС уведомление о прекращении использования прежнего механизма налогообложения и переходе на НПД.

Переход ИП на НПД — форма отказа от УСН

Порядок подачи такого документа установлен письмом ФНС РФ от 10.01.2019 № СД-4-3/101@, форма уведомления определена приказом ФНС России от 02.11.2012 N ММВ-7-3/829@.

Скачать форму можно здесь: Форма перехода на НПД

Передать отказ от УСН в Налоговую службу можно:

Очень важно! Если был осуществлен переход ИП на НПД и написан отказ от УСН, то обратно с НПД на УСН (либо на другую систему налогообложения) вы сможете вернуться только через 6 месяцев.

Как отменить НПД?

Отмена НПД производится через приложение «Мой налог». В настройках выбирают кнопку «Сняться с учета НПД». После нажатия на нее программа предложить указать одну из двух причин прекращения регистрации – отказ от применения специального налогового режима, утрата права на применение специального налогового режима. Пользователь выбирает подходящий вариант.

На следующем этапе приложение потребует подтвердить намерение о снятии с учета. Для этого необходимо нажать кнопку «Подтвердить», расположенную в нижнем секторе страницы с персональными данными ИП. Затем программа сообщит, что процесс снятия субъекта с учета НПД запущен. Через несколько минут пользователь получит уведомление о прекращении регистрации.

Важно! Перед закрытием все чеки по предоплате, услуги по которым не оказаны, надлежит аннулировать. В противном случае предпринимателю придется заплатить по ним налоги.

Порядок уплаты налогов по системе НПД

Сумму налога самостоятельно рассчитывать не нужно. Приложение определяет ее автоматически в зависимости от статуса плательщика и наличия права на налоговый вычет. Единственное, что обязан делать пользователь – оформлять электронный чек по каждому платежу, полученному в рамках коммерческой деятельности.

В соответствии со сведениями, содержащимися в чеках, программное обеспечение Налоговой службы генерирует квитанции. В них размещаются QR-коды для оплаты через мобильные устройства и электронные платежные системы.

Налог погашается одним из следующих способов:

Сведения о том, что налог уплачен поступают в приложение в течение:

Как оплатить НПД через «Мой налог»

Для совершения платежа в приложении, на главной странице необходимо пройти по вкладке «Налоги», а затем в открывшемся окне – по вкладке «Перейти к оплате». Платить НПД следует до 25 числа месяца, следующего за расчетным.

Первый налоговый период берет свое начало в день регистрации и действует до завершения следующего месяца. Отслеживать сроки самостоятельно нет необходимости, поскольку ФНС через приложение уведомляет плательщиков о начисленных суммах НПД и квитанции с реквизитами.

В рамках НПД государство предусматривает возможность вычета. Его следует отличать от той льготы, которая полагается субъектам при продаже имущества или оплате НДФЛ.

Вычет по НПД – это своеобразный аванс, выделенный государством для снижения налоговой нагрузки. Его сумма составляет 10 000 рублей, и предоставляется она один раз за все время работы самозанятого. Сам вычет не имеет физического денежного выражения, т.е. на руки плательщику не выдается.

Действует льгота следующим образом. За месяц ИП получает от клиентов определенную сумму денег, которая облагается по ставке 4% или 6%. Доля ставки в размере 1% будет оплачена за счет государства, т.е. самозанятый заплатит не 4% или 6%, а 3% или 5% соответственно. Таким способом НПД будет оплачиваться до тех пор, пока общая сумма вычетов не достигнет 10 000 рублей.

Подвох в системе налогообложения только один — ограничение по доходу не более 2,4 млн. рублей в год. Если вы зарабатываете больше, то НПД вам не подойдет. В остальном, это весьма выгодно и удобно для начинающих предпринимателей.

Налоговики рассказали, как ИП перейти на уплату налога на профессиональный доход

Федеральная налоговая служба продолжает отвечать на своем сайте на самые частые вопросы налогоплательщиков. Сегодня предлагаем вашему вниманию разъяснения о том, как ИП перейти на уплату налога на профессиональный доход (НПД).

Срок подачи декларации по УСН в случае перехода с «упрощенки» на уплату НПД

Индивидуальный предприниматель прекратил «упрощенную» деятельность в течение одного месяца со дня постановки на учет в качестве плательщика НПД. В какой срок он обязан подать декларацию по УСН?

Если ИП, применяющий «упрощенку», намерен перейти на уплату налога на профессиональный доход, он должен направить в налоговый орган уведомление о прекращении применения УСН. Сделать это нужно в течение одного месяца со дня постановки на учет в качестве налогоплательщика НПД. А налоговую декларацию по УСН надо подать не позднее 25-го числа месяца, следующего за месяцем, в котором, согласно уведомлению, прекращено применение УСН.

Повторная постановка на учет в качестве плательщика НПД

Индивидуальный предприниматель в течение месяца после постановки на учет в качестве плательщика НПД не направил в налоговый орган уведомление о прекращении применения специального налогового режима (УСН, ЕСХН, ЕНВД). В связи с этим постановка на учет в качестве налогоплательщика НПД аннулирована (ч. 5 ст. 15 Закона № 422-ФЗ). Может ли он повторно зарегистрироваться как плательщик НПД до конца года?

Да, может. После аннулирования постановки на учет в качестве налогоплательщика НПД предприниматель вправе повторно встать на учет в качестве налогоплательщика НПД (ч. 11 ст. 5, ч. 5 ст. 16 Федерального закона от 27.11.18 № 422-ФЗ).

Продажа товаров, полученных в дар, под уплату НПД не подпадает

Вправе ли плательщик НПД продавать товары, произведенные и подаренные ему близким родственником? Не будет ли это являться перепродажей товара?

Налогоплательщик вправе применять НПД в случае продажи товаров, произведенных им самим. Лица, осуществляющие перепродажу товаров, применять НПД не вправе. Продажа подаренных товаров, которые использовались для личных, домашних и (или) иных подобных нужд, не признаются объектом налогообложения НПД (ст. 4 и 6 Закона № 422-ФЗ).

Использование терминала, как и аренда помещения, не препятствуют ведению НПД-деятельности

Можно ли предпринимателю, уплачивающему НПД, вести деятельность в арендуемом помещении, а также принимать безналичную оплату через терминал?

Да, можно, поскольку какие-либо ограничения в части использования терминалов по приему безналичных денежных средств, а также помещений для ведения деятельности, законом не установлены.

После перехода на НПД предприниматель перестает быть плательщиком взносов

Как рассчитываются и уплачиваются страховые взносы после того, как ИП встает на учет в качестве плательщика НПД?

Индивидуальные предприниматели, указанные в подпункте 2 пункта 1 статьи 419 НК РФ, не признаются плательщиками страховых взносов за период применения спецрежима «Налог на профессиональный доход» (ч. 11 ст. 2 Закона № 422-ФЗ).

После утраты права на применение НПД предприниматель снова станет плательщиком взносов

С какой даты будут уплачиваться страховые взносы индивидуальным предпринимателем, утратившим право на применение НПД?

Датой начала расчетного периода для определения фиксированного размера страховых взносов будет являться дата утраты права на применение специального налогового режима, а в случае отказа от применения НПД — дата снятия с учета в качестве плательщика НПД (ч. 1 ст. 15 Закона № 422-ФЗ).

Плательщик НПД не может выписывать счета-фактуры покупателям-юрлицам

Вправе ли индивидуальный предприниматель, являющийся плательщиком налога на профессиональный доход, выдавать счета фактуры юридическим лицам?

Нет, не вправе. Индивидуальные предприниматели на НПД не признаются налогоплательщиками налога на добавленную стоимость, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (ч. 9 ст. 2 Закона № 422-ФЗ). А неплательщики НДС счета-фактуры не выставляют.

Обратите внимание: недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести бухгалтерию и сдавать отчетность через интернет.

Плательщик НПД может трудиться по трудовому договору

Вправе ли физлицо одновременно являться плательщиком НПД и при этом получать зарплату по основной работе?

Да, вправе. В таком случае сумма доходов, полученных по трудовому договору, не будет учитываться при исчислении налога на профессиональной доход.

Как ИП перейти на НПД

Как сообщает налоговая служба, по данным на 14.12.2020 в России зарегистрированы 1,5 млн самозанятых. Причем ежедневно их ряды пополняются более чем на 5 тыс. человек. Если на этапе внедрения эксперимента спецрежимом можно было воспользоваться только в четырех регионах страны, то сейчас он распространен на всей территории России. Плательщиками НПД могут быть как физические лица, так и индивидуальные предприниматели (ИП), не закрывая при этом ИП. Тема нашей статьи посвящена переходу на НПД лица, имеющего статус ИП.

Регистрация ИП на НПД

Индивидуальные предприниматели, применяющие тот или иной налоговый режим (УСН, ЕСХН, ЕНВД), вправе перейти на НПД при соблюдении определенных требований. Об этом гласит ч. 3 ст. 15 Закона от 27.11.2018 № 422-ФЗ.

Перейти на уплату НПД нельзя, если ИП (ч. 2 ст. 4 Закона от 27.11.2018 № 422-ФЗ):

Доход пользователя НПД за календарный год не может превышать 2,4 млн рублей. Если лимит будет нарушен, лицо утратит право применять спецрежим. Со дня превышения лимита доходы нужно будет облагать НДФЛ, а ИП может вернуться к прежнему или перейти на иной спецрежим (письмо ФНС РФ от 20.12.2019 № СД-4-3/26392@). Все доходы, к которым до превышения лимита применялся НПД, пересчитывать не потребуется.

ИП не может совмещать НПД с другими спецрежимами или ОСНО.

Если все условия перехода на НПД соблюдены и ИП примет решение о его использовании, необходимо пройти процедуру регистрации в качестве плательщика НПД (ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Есть несколько способов регистрации в ИФНС:

В случае перехода на НПД индивидуальный предприниматель в течение месяца после регистрации в качестве самозанятого должен подать в инспекцию уведомление о прекращении ранее используемой системы налогообложения (ЕСХН, УСН, ЕНВД, ч. 4 ст. 15 Закона от 27.11.2018 № 422-ФЗ). Ненаправление уведомления или нарушение срока его отправки грозит аннулированием статуса плательщика НПД (ч. 5 Закона от 27.11.2018 № 422-ФЗ).

Формы уведомлений пока не утверждены. Рекомендуемые формы приведены в письме ФНС РФ от 10.01.2019 № СД-4-3/101@ и в информации ФНС РФ «ФНС России напоминает, что при переходе на НПД с иных спецрежимов необходимо направить уведомление о прекращении их применения».

Переход ИП с УСН на НПД

Алгоритм перехода индивидуального предпринимателя с упрощенки на НПД следующий.

1. Нужно зарегистрироваться в качестве плательщика НПД в приложении «Мой налог» или в личном кабинете на сайте ФНС.

2. В течение месяца с момента регистрации подать в ИФНС по месту жительства уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСНО по форме № 26.2-8 приложения 8 к Приказу ФНС РФ от 02.11.2012 № ММВ-7-3/829@. Документ можно представить лично, по почте заказным письмом или через личный кабинет налогоплательщика-ИП на сайте nalog.ru в разделе «Моя система налогообложения» (письмо ФНС РФ от 10.01.2019 № СД-4-3/101@). Статус ИП при этом сохраняется. Если не подать уведомление в течение месяца, налоговики просто аннулируют постановку на учет в качестве самозанятого, и будет считаться, что ИП продолжает применять УСН (ч. 5 ст. 15 закона № 422-ФЗ).

Учтите, что в соответствии с письмом Минфина РФ от 11.03.2019 № 03-11-11/15272 добровольное прекращение деятельности предпринимателя в качестве плательщика НПД в середине года грозит пребыванием на общем режиме налогообложения до конца года. Это означает, что доходы от бизнеса такого ИП-отказника будут облагаться согласно положениям гл. 23 НК РФ.

3. ИП необходимо убедиться, что он больше не является пользователем «упрощенки». Иногда статус в личном кабинете сохраняется, несмотря на регистрацию в качестве плательщика НПД. В такой ситуации придется уже в произвольной форме уведомить инспекцию о переходе на НПД и отмене обязанности по оплате авансов по УСН-налогу.

Регистрация в качестве самозанятого, согласно ч. 11 ст. 2 закона № 422-ФЗ, отменяет оплату фиксированных страховых взносов ИП за себя. Однако часть взносов, приходящуюся на период применения УСНО, предприниматель обязан оплатить в срок не позднее 31 декабря текущего года. Это относится и к дополнительным взносам в размере одного процента с суммы дохода, превысившего 300 тыс. рублей. Срок оплаты допвзносов по п. 2 ст. 432 НК РФ — не позднее 1 июля года, следующего за отчетным.

4. В срок до 25-го числа месяца, следующего за месяцем, в котором ИП стал плательщиком НПД, он должен перечислить УСН-налог, а также подать УСН-декларацию за период применения «упрощенки», то есть с начала года до момента перехода на НПД. Это следует из пункта 2 ст. 346.23 НК РФ.

Переход с ОСНО, ЕСХН, ЕНВД

Если ИП применяет ОСНО, ему достаточно встать на учет в качестве плательщика НПД. Никаких дополнительных уведомлений в ИФНС отправлять не потребуется.

Переход в категорию самозанятых с ОСНО устанавливает ряд правил по оплате НДС (при условии, что ИП является его плательщиком):

При переходе на НПД с ЕСХН предпринимателю после регистрации в качестве ИП необходимо подать в ИФНС уведомление по рекомендованной ФНС форме «О прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН» 26.1-7, утвержденной Приказом ФНС РФ от 28.01.2013 № ММВ-7-3/41@.

Для перехода на НПД с ЕНВД специально заявлять о снятии с учета не нужно. Связано это с отменой ЕНВД с 01.01.2021.

Согласно пункту 3 ст. 346.28 НК РФ, снятие с учета при прекращении налогоплательщиками подлежащей налогообложению деятельности, а также при смене режима происходит на основании заявления в ИФНС.

Часть 8 ст. 5 Закона от 29.06.2012 № 97-ФЗ 01.01.2021 применение ЕНВД отменила. Поэтому, исходя из того, что прекращение ЕНВД-деятельности наступит с 01.01.2021, то есть уже после отмены одноименной главы 26.3 кодекса, необходимости в подаче заявления о снятии с учета в качестве плательщика данного налога нет, эта процедура произойдет автоматически (письмо ФНС РФ от 21.08.2020 № СД-4-3/13544@).

Однако плательщикам ЕНВД до конца 2020 года в любом случае придется выбрать новый режим, иначе их переведут на ОСНО. Об этом предупреждает ФНС в информации от 27.08.2020. Таким образом, ИП-вмененщики, не имеющие наемных работников по трудовым договорам, после отмены ЕНВД могут перейти на применение НПД. Для этого потребуется лишь регистрация в качестве самозанятого.

Не забудьте, что подать последнюю декларацию за IV квартал 2020 года нужно не позднее 20.01.2021 в инспекцию, в которой ИП состоял на учете до отмены ЕНВД. Единый налог нужно перечислить не позднее 25.01.2021.

Платит ли ИП страховые взносы на НПД

Одним из преимуществ применения НПД индивидуальным предпринимателем является отсутствие обязанности по оплате фиксированных страховых взносов. Согласно части 11 ст. 2 закона № 422-ФЗ ИП не признаются плательщиками страховых взносов за себя на период применения НПД. Таким образом, за год ИП может сэкономить 40 874 рубля (пп. 1, 2 п. 1 ст. 430 НК РФ) плюс 1 процент с суммы доходов, превышающих 300 тыс. рублей.

ИП при этом вправе уплачивать страховые взносы в добровольном порядке:

ИП, утратившие право на применение НПД, обязаны вновь уплачивать страховые взносы. Датой начала расчетного периода для их начисления станет дата утраты права на использование НПД. Если ИП откажется от НПД, начислять взносы придется с даты снятия его с учета в качестве самозанятого (ч. 1 ст. 15 закона № 422-ФЗ).

Какие налоги платит ИП на НПД

ИП, перешедший на НПД:

Таким образом, индивидуальный предприниматель, применяющий НПД, платит:

Сумму налога, согласно ст. 11 закона № 422-ФЗ, налоговики исчислят самостоятельно. При этом налог уменьшается на сумму налогового вычета, предусмотренного ч. 1 ст. 12 закона № 422-ФЗ. Его размер — 10 тыс. рублей. Расчет налога ведется нарастающим итогом. Сумма вычета зависит от ставки налога (ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ):

Вычет предоставляется однократно, срок его использования не ограничен (ч. 3 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Кроме того, налог, уплачиваемый с 01.07.2020 по 31.12.2020, уменьшается на неиспользованный вычет, увеличенный на налоговый бонус размером 12 130 рублей. Такую антикризисную меру поддержки самозанятых предусмотрело правительство в Постановлении от 29.05.2020 № 783. Условие для ее получения — это отсутствие недоимки по налогу или задолженности по пеням. При этом ограничения, установленные ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ в зависимости от ставки налога, не применяются. Если есть долг, вычет засчитывается сначала в счет него, а затем в счет налога, уплачиваемого в указанный период (ч. 2.1 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Остаток налогового вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем остатка вычета на 01.06.2020 (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Если ИП впервые после 01.06.2020 зарегистрировался в качестве плательщика НПД, остаток вычета, не использованного в 2020 году, применяется с 01.01.2021 в размере, не превышающем 10 тыс. рублей (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Налог подлежит перечислению по итогам каждого месяца. Первым налоговым периодом будет период с момента постановки на учет до конца календарного месяца, следующего за месяцем, в котором была осуществлена регистрация (ч. 1, 2 ст. 9 Закона от 27.11.2018 № 422-ФЗ).

Если окажется, что налог меньше 100 рублей, эта сумма добавится к сумме налога к оплате по итогам следующего месяца.

О сумме начисленного налога ИФНС уведомит налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа следующего месяца. При этом будут указаны реквизиты для его перечисления.

Срок оплаты НПД не позднее 25-го числа следующего месяца.

Перечислить налог можно несколькими способами:

Нарушение порядка и сроков передачи сведений о расчете в ИФНС грозит начислением штрафов (ст. 129.13 НК РФ):

Отчетность ИП на НПД

Согласно статье 13 закона № 422-ФЗ отчетность по НПД отсутствует.

Взаимодействие с налоговой будет происходить через приложение «Мой налог». Книгу учета доходов также вести не нужно.

Необходимости в применении кассовых аппаратов у плательщиков НПД нет (п. 2.2 ст. 2 Закона от 22.05.2003 № 54-ФЗ). Но при этом самозанятые обязаны формировать и выдавать чеки, причем даже в том случае, если они не требуются клиентам. За такое нарушение предусмотрен 20-процентный штраф от суммы расчета.

Чек формируется в мобильном приложении смартфона или в личном кабинете «Мой налог».

Если заказчик — организация или ИП, необходимо ввести ИНН. В чеке потребуется указать также вид выполняемых работ (товара).

Чек нужно передать клиенту одним из способов (ч. 1 ст. 14 закона № 422-ФЗ):

Формировать чек лучше в день расчета, максимум на следующий день.

Открывать специальный банковский счет или карту для ведения бизнеса самозанятому необязательно. Согласно пункту 2 письма ФНС РФ от 19.04.2019 № СД-4-3/7496@ деньги за работу можно получать как наличными, так и в безналичном порядке на любой имеющийся у ИП счет или карту.

В самом начале внедрения эксперимента были случаи блокировки карт и расчетных счетов из-за поступлений на них средств по деятельности, связанной с НПД. Но Информационным письмом от 30.05.2019 № ИН-06-59/46И Центробанк настоятельно рекомендовал банкам проверять статус владельца счета, прежде чем принимать решение о блокировке средств. И в случае если лицо окажется самозанятым, не замораживать движение по счету.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь