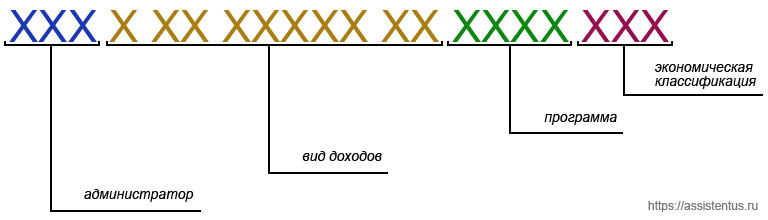

код классификации доходов бюджетов российской федерации состоит

Статья 20. Классификация доходов бюджетов

Информация об изменениях:

Федеральным законом от 26 апреля 2007 г. N 63-ФЗ статья 20 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2008 г.

Статья 20. Классификация доходов бюджетов

ГАРАНТ:

См. комментарии к статье 20 БК РФ

ГАРАНТ:

Положения пункта 1 статьи 20 настоящего Кодекса (в редакции Федерального закона от 22 октября 2014 г. N 311-ФЗ) применяются к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2016 г. (на 2016 г. и на плановый период 2017 и 2018 гг.)

1. Код классификации доходов бюджетов Российской Федерации состоит из:

1) кода главного администратора доходов бюджета;

3) кода подвида доходов;

Информация об изменениях:

Информация об изменениях:

3. Код вида доходов включает группу, подгруппу, статью, подстатью и элемент дохода.

4. Едиными для бюджетов бюджетной системы Российской Федерации группами и подгруппами доходов бюджетов являются:

Информация об изменениях:

Федеральным законом от 7 мая 2013 г. N 104-ФЗ в подпункт 1 пункта 4 статьи 20 настоящего Кодекса внесены изменения, применяющиеся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2014 г. (на 2014 г. и на плановый период 2015 и 2016 гг.)

1) налоговые и неналоговые доходы:

налоги на прибыль, доходы;

абзац третий утратил силу с 1 января 2010 г.;

Информация об изменениях:

налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

налоги на товары, ввозимые на территорию Российской Федерации;

налоги на совокупный доход;

налоги на имущество;

налоги, сборы и регулярные платежи за пользование природными ресурсами;

задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

страховые взносы на обязательное социальное страхование;

доходы от внешнеэкономической деятельности;

доходы от использования имущества, находящегося в государственной и муниципальной собственности;

платежи при пользовании природными ресурсами;

доходы от оказания платных услуг и компенсации затрат государства;

доходы от продажи материальных и нематериальных активов;

административные платежи и сборы;

штрафы, санкции, возмещение ущерба;

Информация об изменениях:

поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы Российской Федерации;

прочие неналоговые доходы;

Информация об изменениях:

2) безвозмездные поступления:

безвозмездные поступления от нерезидентов;

безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от государственных (муниципальных) организаций;

безвозмездные поступления от негосударственных организаций;

безвозмездные поступления от наднациональных организаций;

поступления (перечисления) для осуществления возврата (зачета) излишне уплаченных или излишне взысканных сумм налогов, сборов и иных платежей, а также сумм процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы;

доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

прочие безвозмездные поступления.

Информация об изменениях:

Федеральным законом от 7 мая 2013 г. N 104-ФЗ в пункт 5 статьи 20 настоящего Кодекса внесены изменения, применяющиеся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2014 г. (на 2014 г. и на плановый период 2015 и 2016 гг.)

6. Единый для бюджетов бюджетной системы Российской Федерации перечень статей и подстатей доходов бюджетов утверждается Министерством финансов Российской Федерации.

7. Код элемента доходов устанавливается в зависимости от полномочия по установлению и нормативному правовому регулированию налогов, сборов и иных обязательных платежей, других доходов бюджетов бюджетной системы Российской Федерации, а также в зависимости от наличия прав требования к плательщикам по неналоговым доходам и безвозмездным поступлениям и соответствует бюджету бюджетной системы Российской Федерации.

8. Едиными для бюджетов бюджетной системы Российской Федерации элементами доходов являются:

1) федеральный бюджет;

2) бюджеты субъектов Российской Федерации;

3) бюджеты муниципальных районов;

Информация об изменениях:

Изменения применяются к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2021 г. (на 2021 г. и на плановый период 2022 и 2023 гг.)

3.1) бюджеты муниципальных округов;

4) бюджеты городских округов;

Информация об изменениях:

Федеральным законом от 29 ноября 2014 г. N 383-ФЗ пункт 8 статьи 20 настоящего Кодекса дополнен подпунктом 4.1, применяющимся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2015 г. (на 2015 г. и на плановый период 2016 и 2017 гг.)

4.1) бюджеты городских округов с внутригородским делением;

Информация об изменениях:

Федеральным законом от 22 октября 2014 г. N 311-ФЗ в подпункт 5 пункта 8 статьи 20 настоящего Кодекса внесены изменения, применяющиеся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2015 г. (на 2015 г. и на плановый период 2016 и 2017 гг.)

5) бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

Информация об изменениях:

Федеральным законом от 29 ноября 2014 г. N 383-ФЗ подпункт 6 пункта 8 статьи 20 настоящего Кодекса изложен в новой редакции, применяющейся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2015 г. (на 2015 г. и на плановый период 2016 и 2017 гг.)

6) бюджеты городских поселений;

Информация об изменениях:

Федеральным законом от 29 ноября 2014 г. N 383-ФЗ пункт 8 статьи 20 настоящего Кодекса дополнен подпунктом 6.1, применяющимся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2015 г. (на 2015 г. и на плановый период 2016 и 2017 гг.)

6.1) бюджеты сельских поселений;

Информация об изменениях:

Федеральным законом от 29 ноября 2014 г. N 383-ФЗ пункт 8 статьи 20 настоящего Кодекса дополнен подпунктом 6.2, применяющимся к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2015 г. (на 2015 г. и на плановый период 2016 и 2017 гг.)

6.2) бюджеты внутригородских районов;

7) бюджет Пенсионного фонда Российской Федерации;

8) бюджет Фонда социального страхования Российской Федерации;

9) бюджет Федерального фонда обязательного медицинского страхования;

10) бюджеты территориальных фондов обязательного медицинского страхования.

Информация об изменениях:

Федеральным законом от 22 октября 2014 г. N 311-ФЗ в пункт 9 статьи 20 настоящего Кодекса внесены изменения

9. Для детализации поступлений по кодам классификации доходов применяется код подвида доходов.

Министерство финансов Российской Федерации утверждает:

общие требования к порядку формирования перечня кодов подвидов доходов бюджетов бюджетной системы Российской Федерации;

перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти Российской Федерации, Центральный банк Российской Федерации, органы управления государственными внебюджетными фондами Российской Федерации и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган субъекта Российской Федерации утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти субъектов Российской Федерации, органы управления территориальными государственными внебюджетными фондами и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган муниципального образования утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы местного самоуправления и (или) находящиеся в их ведении казенные учреждения.

Статья 20 БК РФ. Классификация доходов бюджетов (действующая редакция)

1. Код классификации доходов бюджетов Российской Федерации состоит из:

1) кода главного администратора доходов бюджета;

2) кода вида доходов;

3) кода подвида доходов;

3. Код вида доходов включает группу, подгруппу, статью, подстатью и элемент дохода.

4. Едиными для бюджетов бюджетной системы Российской Федерации группами и подгруппами доходов бюджетов являются:

1) налоговые и неналоговые доходы:

налоги на прибыль, доходы;

налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

налоги на товары, ввозимые на территорию Российской Федерации;

налоги на совокупный доход;

налоги на имущество;

налоги, сборы и регулярные платежи за пользование природными ресурсами;

задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

страховые взносы на обязательное социальное страхование;

доходы от внешнеэкономической деятельности;

доходы от использования имущества, находящегося в государственной и муниципальной собственности;

платежи при пользовании природными ресурсами;

доходы от оказания платных услуг и компенсации затрат государства;

доходы от продажи материальных и нематериальных активов;

административные платежи и сборы;

штрафы, санкции, возмещение ущерба;

поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы Российской Федерации;

прочие неналоговые доходы;

2) безвозмездные поступления:

безвозмездные поступления от нерезидентов;

безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от государственных (муниципальных) организаций;

безвозмездные поступления от негосударственных организаций;

безвозмездные поступления от наднациональных организаций;

поступления (перечисления) для осуществления возврата (зачета) излишне уплаченных или излишне взысканных сумм налогов, сборов и иных платежей, а также сумм процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы;

доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

прочие безвозмездные поступления.

6. Единый для бюджетов бюджетной системы Российской Федерации перечень статей и подстатей доходов бюджетов утверждается Министерством финансов Российской Федерации.

7. Код элемента доходов устанавливается в зависимости от полномочия по установлению и нормативному правовому регулированию налогов, сборов и иных обязательных платежей, других доходов бюджетов бюджетной системы Российской Федерации, а также в зависимости от наличия прав требования к плательщикам по неналоговым доходам и безвозмездным поступлениям и соответствует бюджету бюджетной системы Российской Федерации.

8. Едиными для бюджетов бюджетной системы Российской Федерации элементами доходов являются:

1) федеральный бюджет;

2) бюджеты субъектов Российской Федерации;

3) бюджеты муниципальных районов;

3.1) бюджеты муниципальных округов;

4) бюджеты городских округов;

4.1) бюджеты городских округов с внутригородским делением;

5) бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

6) бюджеты городских поселений;

6.1) бюджеты сельских поселений;

6.2) бюджеты внутригородских районов;

7) бюджет Пенсионного фонда Российской Федерации;

8) бюджет Фонда социального страхования Российской Федерации;

9) бюджет Федерального фонда обязательного медицинского страхования;

10) бюджеты территориальных фондов обязательного медицинского страхования.

9. Для детализации поступлений по кодам классификации доходов применяется код подвида доходов.

Министерство финансов Российской Федерации утверждает:

общие требования к порядку формирования перечня кодов подвидов доходов бюджетов бюджетной системы Российской Федерации;

перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти Российской Федерации, Центральный банк Российской Федерации, органы управления государственными внебюджетными фондами Российской Федерации и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган субъекта Российской Федерации утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти субъектов Российской Федерации, органы управления территориальными государственными внебюджетными фондами и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган муниципального образования утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы местного самоуправления и (или) находящиеся в их ведении казенные учреждения.

Статья 20 БК РФ. Классификация доходов бюджетов

1. Код классификации доходов бюджетов Российской Федерации состоит из:

1) кода главного администратора доходов бюджета;

2) кода вида доходов;

3) кода подвида доходов;

3. Код вида доходов включает группу, подгруппу, статью, подстатью и элемент дохода.

4. Едиными для бюджетов бюджетной системы Российской Федерации группами и подгруппами доходов бюджетов являются:

1) налоговые и неналоговые доходы:

налоги на прибыль, доходы;

налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

налоги на товары, ввозимые на территорию Российской Федерации;

налоги на совокупный доход;

налоги на имущество;

налоги, сборы и регулярные платежи за пользование природными ресурсами;

задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

страховые взносы на обязательное социальное страхование;

доходы от внешнеэкономической деятельности;

доходы от использования имущества, находящегося в государственной и муниципальной собственности;

платежи при пользовании природными ресурсами;

доходы от оказания платных услуг и компенсации затрат государства;

доходы от продажи материальных и нематериальных активов;

административные платежи и сборы;

штрафы, санкции, возмещение ущерба;

поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы Российской Федерации;

прочие неналоговые доходы;

2) безвозмездные поступления:

безвозмездные поступления от нерезидентов;

безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от государственных (муниципальных) организаций;

безвозмездные поступления от негосударственных организаций;

безвозмездные поступления от наднациональных организаций;

поступления (перечисления) для осуществления возврата (зачета) излишне уплаченных или излишне взысканных сумм налогов, сборов и иных платежей, а также сумм процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы;

доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

прочие безвозмездные поступления.

6. Единый для бюджетов бюджетной системы Российской Федерации перечень статей и подстатей доходов бюджетов утверждается Министерством финансов Российской Федерации.

7. Код элемента доходов устанавливается в зависимости от полномочия по установлению и нормативному правовому регулированию налогов, сборов и иных обязательных платежей, других доходов бюджетов бюджетной системы Российской Федерации, а также в зависимости от наличия прав требования к плательщикам по неналоговым доходам и безвозмездным поступлениям и соответствует бюджету бюджетной системы Российской Федерации.

8. Едиными для бюджетов бюджетной системы Российской Федерации элементами доходов являются:

1) федеральный бюджет;

2) бюджеты субъектов Российской Федерации;

3) бюджеты муниципальных районов;

3.1) бюджеты муниципальных округов;

4) бюджеты городских округов;

4.1) бюджеты городских округов с внутригородским делением;

5) бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

6) бюджеты городских поселений;

6.1) бюджеты сельских поселений;

6.2) бюджеты внутригородских районов;

7) бюджет Пенсионного фонда Российской Федерации;

8) бюджет Фонда социального страхования Российской Федерации;

9) бюджет Федерального фонда обязательного медицинского страхования;

10) бюджеты территориальных фондов обязательного медицинского страхования.

9. Для детализации поступлений по кодам классификации доходов применяется код подвида доходов.

Министерство финансов Российской Федерации утверждает:

общие требования к порядку формирования перечня кодов подвидов доходов бюджетов бюджетной системы Российской Федерации;

перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти Российской Федерации, Центральный банк Российской Федерации, органы управления государственными внебюджетными фондами Российской Федерации и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган субъекта Российской Федерации утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти субъектов Российской Федерации, органы управления территориальными государственными внебюджетными фондами и (или) находящиеся в их ведении казенные учреждения.

Финансовый орган муниципального образования утверждает перечень кодов подвидов по видам доходов, главными администраторами которых являются органы местного самоуправления и (или) находящиеся в их ведении казенные учреждения.

Комментарии к ст. 20 БК РФ

Необходимо учитывать, что с 01.01.2015 введен в действие Приказ Минфина России от 16.12.2014 N 150н «О внесении изменений в указания о порядке применения бюджетной классификации Российской Федерации, утвержденные Приказом Минфина России от 01.07.2013 N 65н».

Руководствуясь важнейшим фактическим значением правильного указания кодов классификации доходов бюджетов в практической деятельности, приводим актуальные коды классификации доходов бюджетов РФ, администрируемых ФНС России, ПФР и ФСС России на 2015 год.

Код бюджетной классификации

Код бюджетной классификации (КБК) – специальный цифровой код, используемый для группировки статей государственного бюджета.

Понятие КБК введено Бюджетным кодексом РФ от 31 июля1998 года № 145-ФЗ. Закон определяет его как «группировку доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы Российской Федерации». КБК используется для составления и исполнения бюджетов и отчетности об их выполнении. Кроме того коды обеспечивают сопоставимость показателей.

Бюджетная классификация включает:

Код бюджетной классификации используется в документах, когда одной из сторон является государство или его органы. В частности, КБК указывается в платежном поручении при уплате налогов, а также штрафов и других обязательных платежей в бюджет.

КБК состоит из 20 цифр, разделенных на четыре части и имеет следующий вид:

«Подгруппы» – это два знака. Например, 01 – налог на прибыль, 06 – на имущество, 07 – на пользование природными ресурсами, 08 – госпошлина, 16 – штрафы, санкции, возмещение убытков и т. п.

«Статья» (7-8-й разряды) и «Подстатья» (9-11-й) берутся из соответствующих расчетных документов строго в соответствии со значениями, приведенными в классификации доходов бюджетов Российской Федерации.

Третья часть называется «Программа» и занимает следующие 4 знака, то есть с 14-го по 17-й. Служит для разделения налогов (код 1 000), пеней (2 000) и денежных взысканий (3 000).

Коды устанавливаются приказами Министерства финансов. Изменения вносятся достаточно часто, поэтому лучше всего при проведении таких платежей сверяться со справочниками КБК, которые есть в Интернете.

Коды бюджетной классификации (КБК) на 2021 год

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2021 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

Для чего служат КБК:

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.