Как посмотреть выручку в оборотке

Как посмотреть выручку в оборотке

Как посчитать прибыль и убыток по ОСВ

Автор статьи

Автор обучающих курсов «Бухгалтерский учет для продвинутых», «Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?», «Финансовый анализ для экспертов кредитных организаций», «Управленческий учет и бюджетирование». Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

Прибыль до налогообложения – это положительный финансовый результат деятельности компании (разница между полученными доходами и расходами) до вычета налога на прибыль.

Превышение расходов над доходами организации означает убыточную деятельность организации.

В Отчете о финансовых результатах отражается сумма прибыли (убытка) до налогообложения по данным бухгалтерского учета.

Прибыль (убыток) до налогообложения рассчитывается по шагам:

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Положительный результат означает прибыль, отрицательный – убыток. Сумма валового убытка в Отчете о финансовых результатах отражается в скобках.

Связанный курс

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Сумма убытка от продаж в Отчете о финансовых результатах отражается в скобках.

По Оборотно-сальдовой ведомости расчет будет выглядеть так:

Сумма убытка до налогообложения в Отчете о финансовых результатах отражается в скобках.

При составлении годовой бухгалтерской отчетности счет 99 «Прибыли и убытки» закрывается.

Заключительная запись декабря (реформация баланса) сумму чистой прибыли отчетного года со счета 99 «Прибыли и убытки» списывается в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)».

При убытке отчетного года сумма со счета 99 «Прибыли и убытки» списывается в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)».

/ «Бухгалтерская энциклопедия «Профироста»

16.01.2020

Информацию на странице ищут по запросам: Корпоративная карта, расчетный счет, подотчетник, подотчет, авансовый отчет, Регистрация ООО, Регистрация ИП, налоги, заявление на регистрации ООО, заявление на открытие ИП, открытие ИП, открытие ООО, форма Р21001, освобождение от уплаты госпошлины, Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета, как проверить, транспортный налог Красноярск, транспортный налог, ответ на требование ИФНС, ответ на требование контролирующих органов, контроль ИФНС, выездная налоговая проверка.

Как посмотреть выручку в 1С: Бухгалтерия 8.3?

Под выручкой понимают доход от деятельности компании все денежные средства, которые получены за продажу товаров или исполнение услуг. Для анализа обычно берут показатели за определённый период времени.

Вопрос как посмотреть выручку возникает не только при проверке работы предприятия руководителем. Приход может интересовать финансовых работников по разным причинам.

Объем полученных денежных средств от коммерческой деятельности может быть интересен в следующих случаях:

Соответственно, в этой статье рассматривается вопрос: как в 1С: Бухгалтерия посмотреть выручку за определенный временной период.

Руководство компании в большей степени интересует прибыль, следовательно, в статье затронем и эту тему.

Содержание

1. Показатели выручки в 1С: Бухгалтерия 8.3

Сумма прихода от обычных видов деятельности отражается по кредиту счета 90 «Продажи» и дебету счетов (в зависимости от рода деятельности):

Для учета используется 1й субсчет – 90.01 «Выручка».

Запись на счете производится накопительно в течение всего года, в конце списывается на 99й счет. Где определяется прибыль или убыток от деятельности фирмы.

Следовательно, чтобы увидеть сведения в программе необходимо сформировать оборотно-сальдовую ведомость (ОСВ) по счету 90.01.

Для этого в меню «Отчеты» в разделе «Стандартные отчеты» необходимо выбрать «Оборотно-сальдовая ведомость по счету». В открывшемся окне установить период, за который формируется отчет, указать сч. 90.01, выбрать организацию.

По клавише «Показать настройки» можно задать:

Эти настройки делаются на соответствующих вкладках. Обязательно поставьте «галочку» на вкладке «Группировка» возле «По субсчетам».

В сформированной ОСВ показаны сальдо на начало и на конец периода по дебету и кредиту счета и субсчетов, а также обороты за период по дебету и кредиту. Эту информацию, помимо прочего, можно развернуть по номенклатурным группам. Посмотреть, какие товары принесли большую доходность. Кликом на сумму можно открыть проводки по конкретным товарам, учтенным в этой сумме, и увидеть более детализированные данные.

2. Нюансы учета доходов на счетах 90 и 91

Анализ доходности по обычным видам деятельности, как упоминалось ранее, проводится с использованием счёта 90.01 «Выручка». Этот счет имеет субконто:

Доходы прочие учитываются на сч. 91.01 и делятся по субконто:

Соответственно, если нужно проанализировать только выручку по обычным видам деятельности, то формируем ОСВ по сч. 90.01. Если интересуют и прочие доходы, то составляем отчет по сч. 91.01.

В налоговом учете выручка подразделяется на:

К доходам от реализации относятся приход от реализации товаров и услуг собственного производства, который идёт по сч. 90.01.1. Подразделяется по номенклатурным группам по реализации продукции и услуг и по прочим номенклатурным группам.

Также включается выручка от реализации имущественных прав. Это уже сч. 91.01. И делится по статьям:

В налоговом учете доходы от реализации делится на доходность от реализации прочего имущества — виды статей:

Также к доходам от реализации в целях НУ относятся приход от реализации ценных бумаг и выручка, отраженная по строке 340 листа 3 приложения 3. По последней виды статей:

В налоговом учете есть внереализационные доходы. Они, как и вышеупомянутые, учитываются на сч. 91.01.

Следовательно, если руководство фирмы хочет оценить полную доходность предприятия, то формируют ОСВ 90.01, суммируя с показателями ОСВ сч. 91.01.

Если требуется детальная информация по прочим доходам и расходам, то при формировании ОСВ следует поставить соответствующие «галки» по видам статей.

Посмотреть аналитику по операциям можно в карточке сч. 90.01. Для этого нужно кликнуть на сумму в одной из колонок ОСВ.

В карточке, кликнув на документ, можно открыть окно с ним.

3. Анализ доходов при УСН

Если предприятие применяет упрощенную систему налогообложения, то доходы признаются по кассовому методу. Как только денежные средства поступили в кассу, так и отразились в учете. При этом данные по доходам в целях налогообложения в ОСВ не отразятся.

Следовательно, для оценки выручки и прибыли лучше формировать отчет «Анализ учета по УСН». Здесь нужно брать сумму из блоков и обязательно проверять ее. В противном случае есть риск, что в блоке «Поступления от покупателей» отразятся все поступления денег, в т.ч. и штрафы.

Чтобы проанализировать поступления, нужно кликнуть на блок. Раскроется дополнительная информация о доходности. Например, в блоке «Розничная выручка» содержатся поступления, отраженные в отчетах о розничных продажах. При клике на строку с отчетом, откроется сам документ.

Обязательно следует проанализировать блок «Доходы, отражённые вручную», потому что все корректировки, которые проводились, отражены именно там.

4. Оценка прибыли предприятия

Чтобы посмотреть прибыль, нужно будет делать операцию закрытие счетов 90 и 91 процедурой «Закрытие месяца».

Для этого в левом меню «Операции» следует выбрать раздел «Закрытие месяца». Установить период и указать наименование фирмы. После выполнения этой операции на сч. 99 будут отражены суммы со счетов 90 и 91.

Если на 99 счете будет дебетовый результат — это убыток, если кредитовый — это прибыль. Следовательно, можно сформировать оборотно-сальдовую ведомость по сч. 99 и посмотреть отчеты «Анализ счета» или «Обороты счёта».

Здесь можно будет увидеть какие суммы пришли с 90, а какие с 91 счетов.

Кликнув на суммы, можно детализировать данные. Соответственно, если суммы пришли со сч. 90 – то это прибыль или убыток по основной деятельности. Если со сч. 91 — внереализационной убыток или прибыль. Для тех, кто применяет УСН, рекомендуется формировать отчет «Анализ учета по УСН».

5. Удобная аналитика для руководства организации

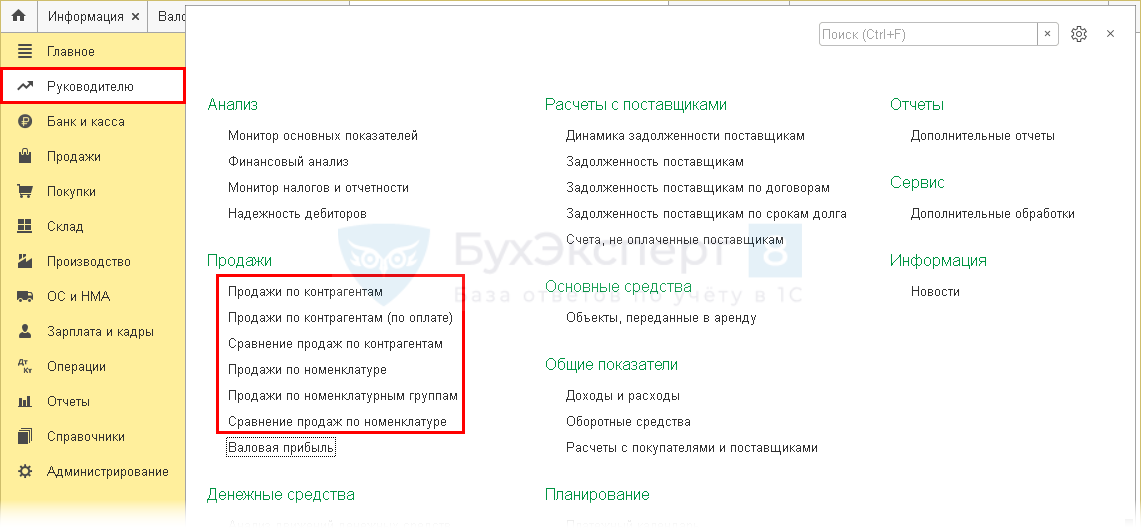

Оценивать выручку руководящему звену удобнее в разрезе управленческих отчетов. Они находятся в меню «Руководителю» в разделе «Продажи».

Внутри раздела представлена аналитика в разрезах:

Соответственно, можно выбрать каждый из этих отчетов. По сути, он будет дублировать информацию, содержащуюся в бухгалтерских отчетах, но на более понятном для руководителя языке.

Во-первых, в этих отчетах показатели представлены как в графическом виде, так и в табличной форме. Что нагляднее представляет финансовое положение фирмы.

Во-вторых, в отчетах указывается первая пятёрка, лидирующая по контрагентам или по номенклатуре, что позволяет сделать соответствующие выводы.

Рассмотрим каждый отчет отдельно.

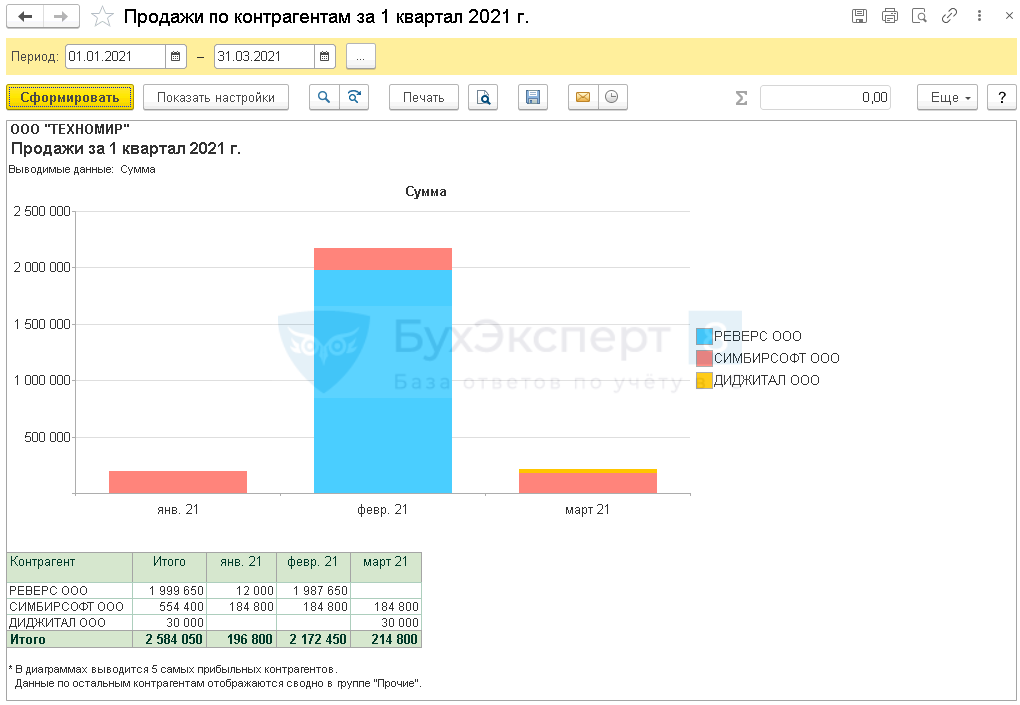

6. Анализ выручки по контрагентам

Анализ продаж позволит увидеть наличный розничный приход, поступление по платежным картам, оплату по договорам. Определит самых прибыльных контрагентов. Необходимо перейти в раздел «Продажи по контрагентам», выставить временной промежуток, выбрать организацию и нажать кнопку «Показать настройки».

На вкладке «Показатели выбрать «количество» и/или «сумма». На вкладке «Группировка» через кнопку добавить и проставление «галочек» выбрать нужные разрезы:

В остальных вкладках настроить отбор, добавить поля, сортировку или выбрать оформление.

Затем нажать «Сформировать».

Соответственно, на графиках можно увидеть лидирующих покупателей по сумме или по количеству. Оценить объемы заказов, а, следовательно, и потенциальную выручку, по каждому предприятию. Обратите внимание, суммы указаны с НДС.

Ниже под графиками представлена таблица с данными по каждому контрагенту по количеству и сумме помесячно и итого по всем покупателям.

Соответственно, можно определить сезонность продаж – месяцы, когда отгрузка была максимальной и/или минимальной. Эти данные позволяют планировать продажи. Также нужно понимать, что в отчете не отражаются показатели 91 сч.

Форма «Продажи по контрагентам (по оплатам)» показывает в тех же самых разрезах оплаты покупателей – выручку. Также помесячно и по 5 топовым организациям.

Форма «Сравнение продаж по контрагентам» покажет как сами продажи в количественном и суммовом учете, так и отразит рост или падение в процентном выражении.

Это позволит менеджерам компании провести соответствующие переговоры с покупателями. Найти более интересные условия для них. И в перспективе увеличить барыш за счет роста объемов реализации.

7. Аналитика реализации по номенклатуре и оценка прибыли

Анализ наиболее востребованных товаров можно провести с помощью отчета «Продажи по номенклатуре. Настройки проводятся по аналогии с описанными в предыдущем разделе статьи.

На графиках отразится какая продукция принесла больше денег и в каком месяце, а также количество продаж. Аналогично предыдущим формам, под графиками представлена таблица с цифровыми показателями в разрезе номенклатуры и месяцев реализации.

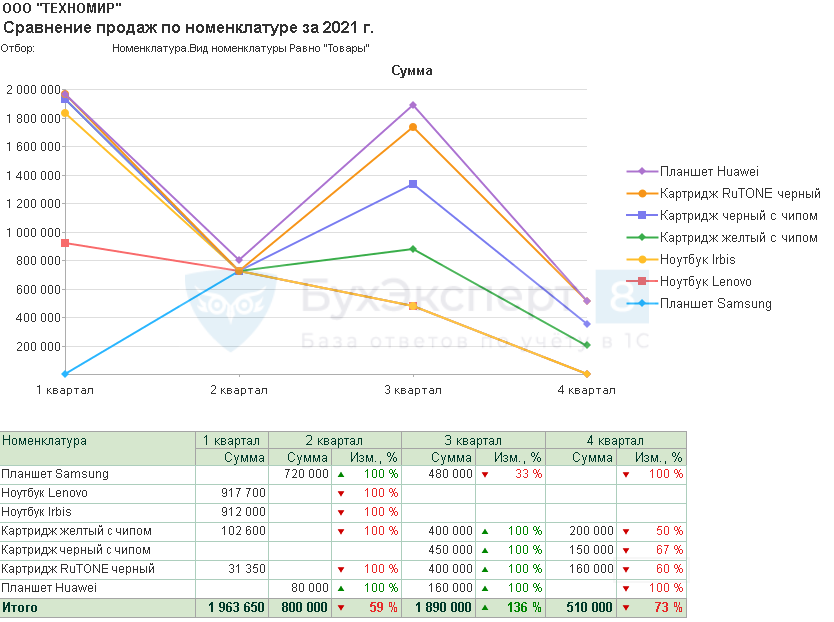

Следующая отчетная форма покажет выручку в разрезе номенклатурных групп. «Сравнение продаж по номенклатуре» покажет изменение объемов реализации по конкретной продукции в процентном соотношении.

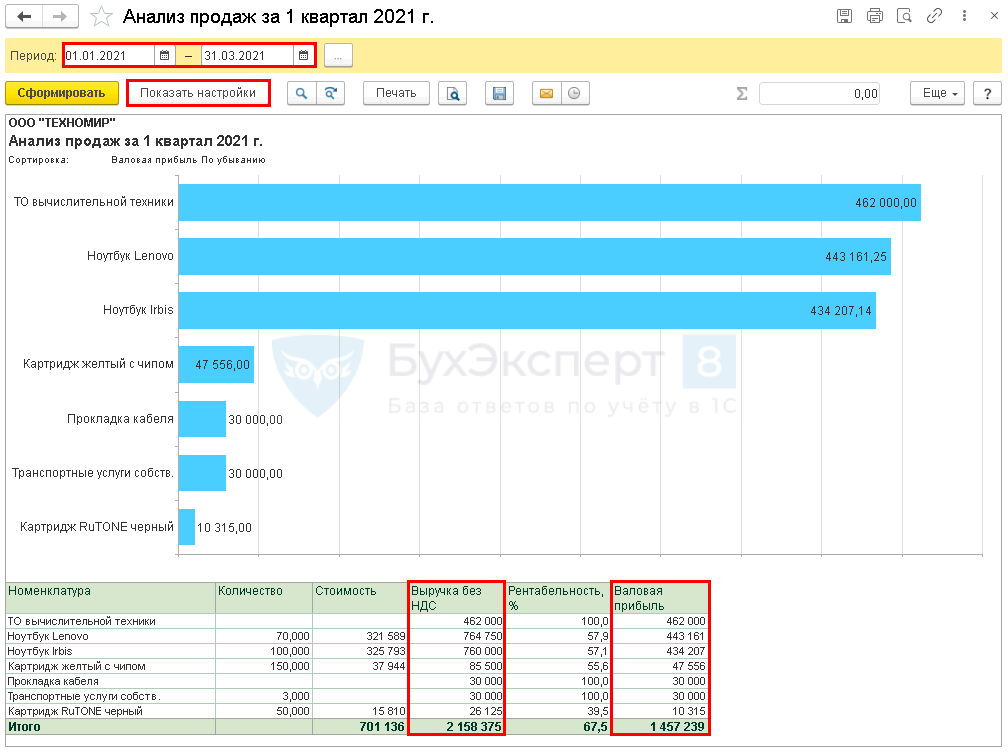

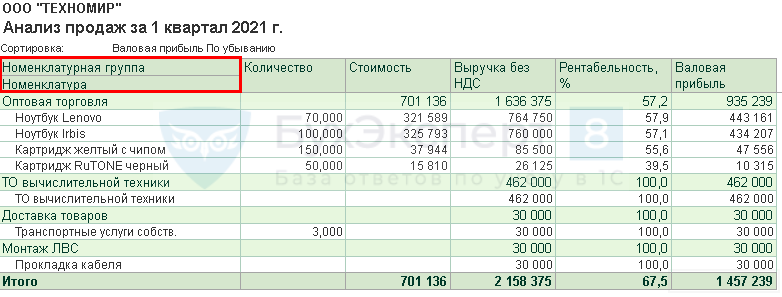

Обратите внимание: во всех указанных отчетах используется выручка только по сч. 90 и с НДС. И только в отчете «Валовая прибыль без НДС» выводятся графики по всевозможным разрезам:

Следовательно, можно увидеть прибыльных клиентов или прибыльную номенклатуру.

Настройки осуществляются по той же схеме, что приводилась выше.

Под графиком с номенклатурными позициями, расположена табличная форма в разрезе и по покупателю, и по товару.

Результаты анализа показывают, что принесло наибольшую валовую прибыль за выбранный период. Информация выводится на основе выручки по сч. 90.01 за минусом НДС. 91й не отображается.

И еще один полезный отчет «Доходы и расходы». Открывается через меню «Руководителю» раздел «Общие показатели».

Он показывает общий показатель по прибыли за выбранный период. Здесь, как и в предыдущем, данные выводятся только по основной деятельности без НДС по субсчетам сч. 90, 91й не анализируется. Доходы формируются с субсчетов 90.01 и 90.03, а расходы с 90.02, 90.04, 90.05, 90.07 и 90.08.

Как видно, выручка может показывать различные стороны бизнеса. В зависимости от целей сотрудников, формирующих показатели, можно увидеть деятельность компании в разрезе номенклатуры, контрагентов, договоров и т.п. Бухгалтерия оценивает показатели с точки зрения бухгалтерского и налогового учета.

Как посмотреть выручку в 1С 8.3

Перед бухгалтером часто стоит задача по представлению управленческой отчетности руководителю: по продажам, прибыли, состоянию задолженности и т. д.

В связи с этим возникают вопросы:

Ответы на них вы найдете в этой статье.

Как посмотреть выручку и прибыль в 1С 8.3 Бухгалтерия

В программе 1С Бухгалтерия 8 ред. 3.0 для получения данных о выручке и валовой прибыли можно воспользоваться:

Где в 1С посмотреть выручку и прибыль за месяц

Получите понятные самоучители 2021 по 1С бесплатно:

Стоимость реализованных товаров, работ, услуг приводится с учетом корректировки стоимости номенклатуры и торговой наценки, поэтому за текущий месяц отчет следует формировать после проведения регламентной операции Корректировка стоимости номенклатуры в процедуре Закрытие месяца.

В отчет включаются обороты по:

На каком счете отражается выручка в 1С

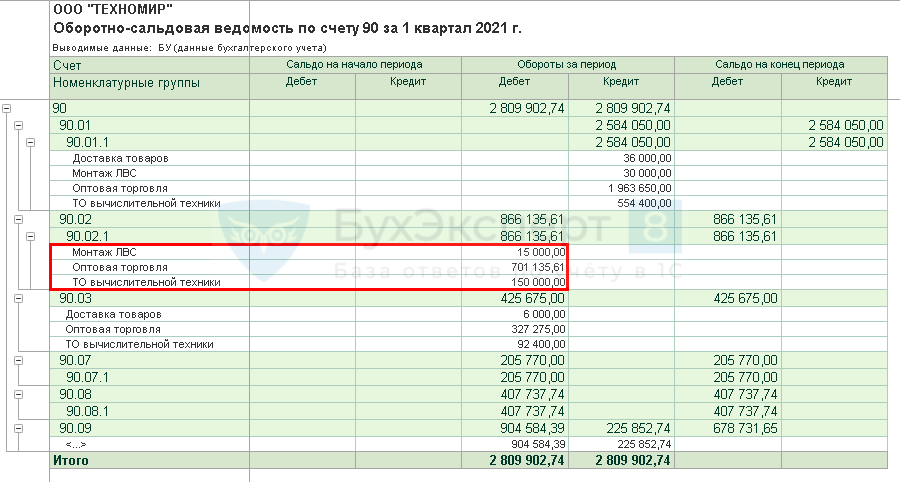

Чтобы посмотреть выручку и валовую прибыль по основным видам деятельности в 1С 8.3, сформируйте отчет Оборотно-сальдовая ведомость по счету 90 за нужный период ( Отчеты — Оборотно-сальдовая ведомость по счету ).

Как посмотреть выручку в 1С 8.3 Бухгалтерия

Выручка в отчете выводится с учетом НДС.

Как посмотреть выручку без НДС в 1С

Выручку без НДС нужно рассчитать вручную по формуле:

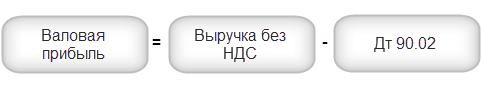

Валовую прибыль рассчитайте по формуле:

Расходы отражаются на счете 90.02 после закрытия счетов 20, 23, 25, 26, поэтому ОСВ за период следует формировать после проведения процедуры Закрытие месяца за этот период.

Как посмотреть оборот в 1С

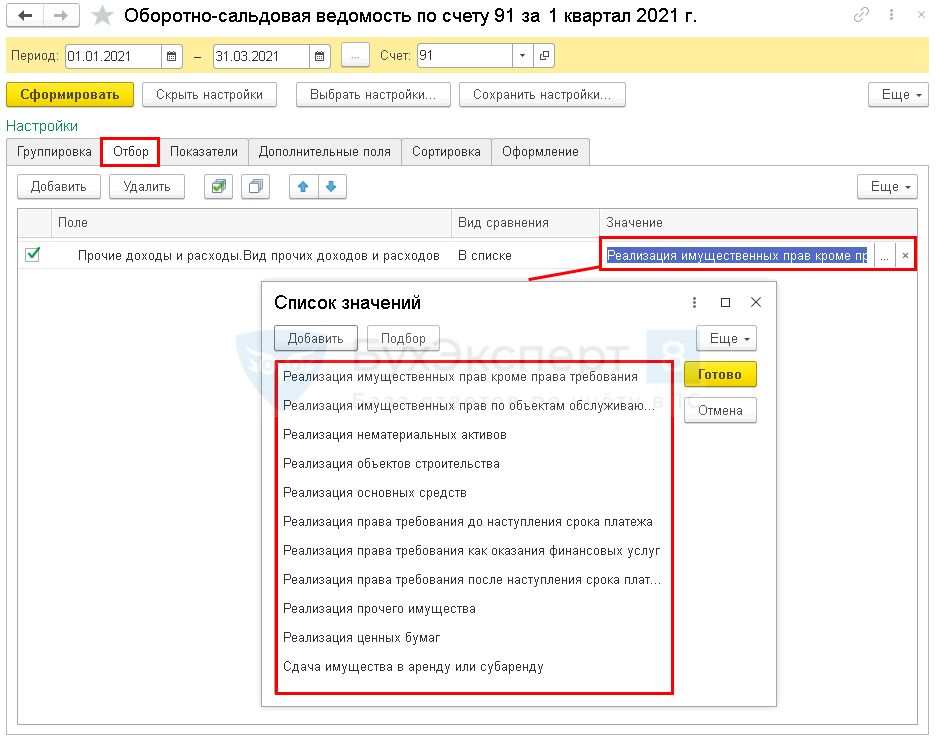

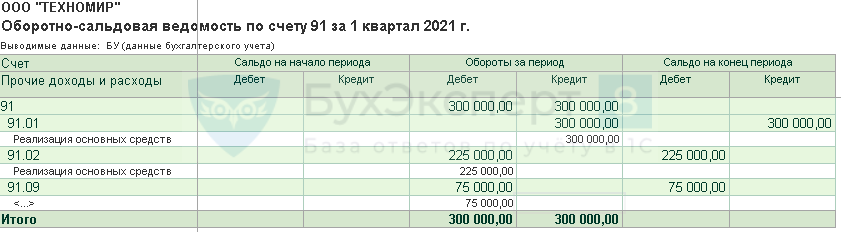

Если нужно посмотреть не только выручку по основным видам деятельности, но и доход от реализации, отраженной на счете 91, сформируйте отчет Оборотно-сальдовая ведомость по счету 91 за нужный период ( Отчеты — Оборотно-сальдовая ведомость по счету ).

По кнопке Показать настройки перейдите в настройки отчета.

Установите на вкладке Отбор :

Как в 1С посмотреть продажи

Отчет Продажи

представляют собой разные варианты настройки одного отчета, в котором отражаются данные о продажах в разрезе контрагентов, номенклатуры и номенклатурных групп за определенный период.

В отчетах по продажам в 1С:

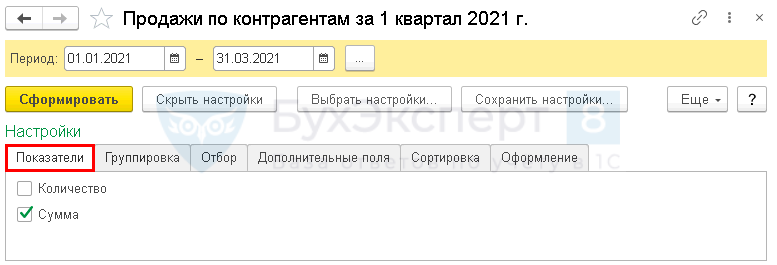

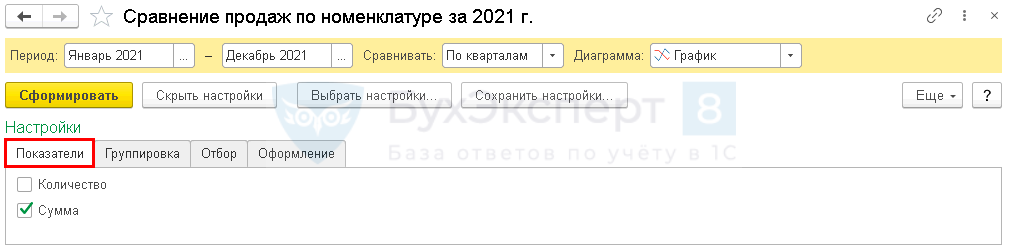

На вкладке Показатели можно вывести продажи только по количеству или только по стоимости, а можно по обоим показателям сразу. По умолчанию стоит именно такая настройка.

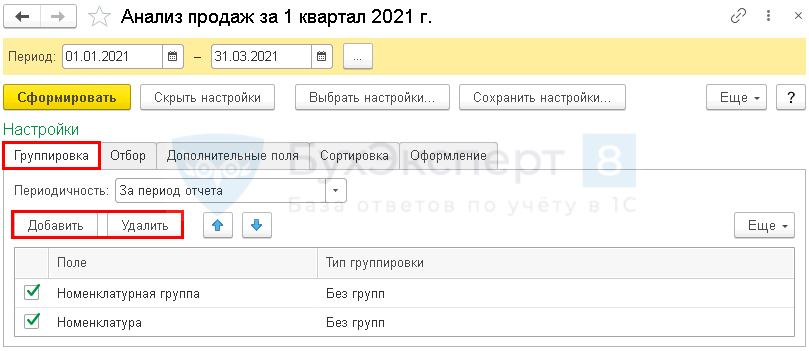

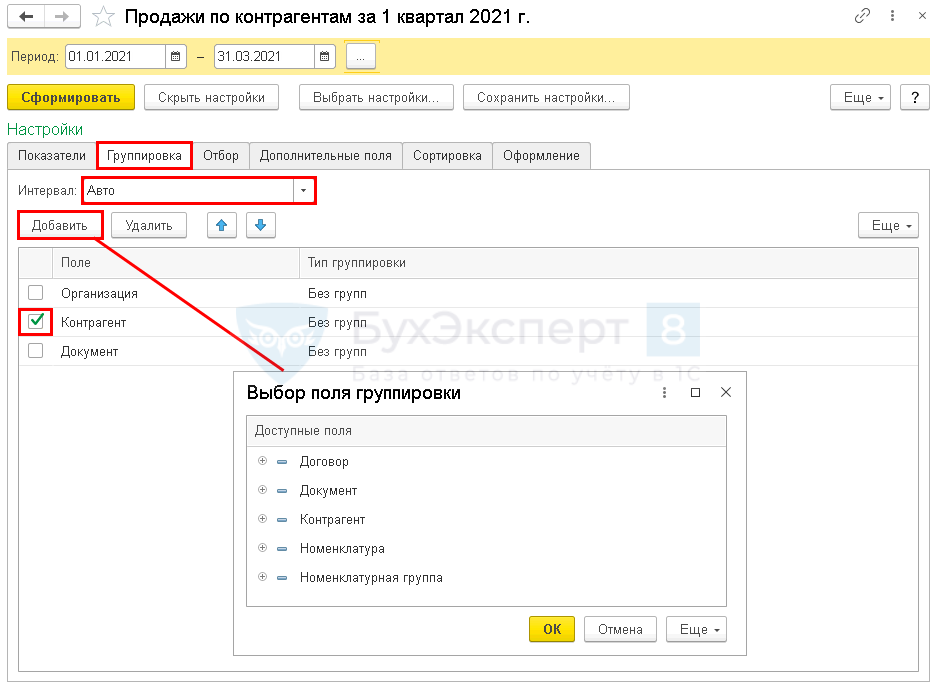

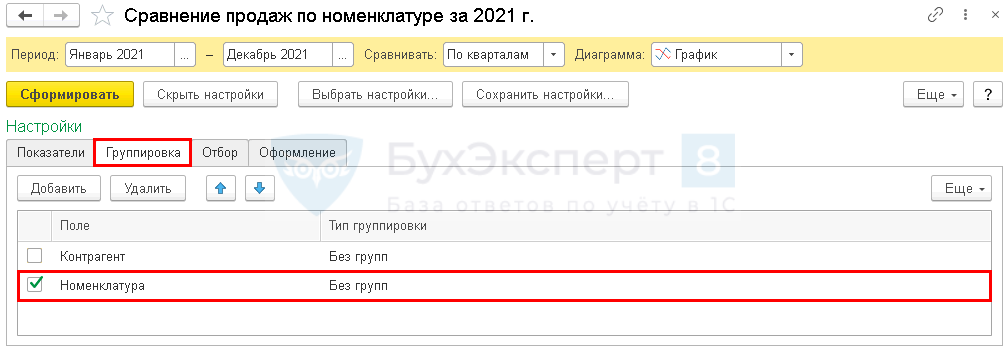

На вкладке Группировка настраиваются:

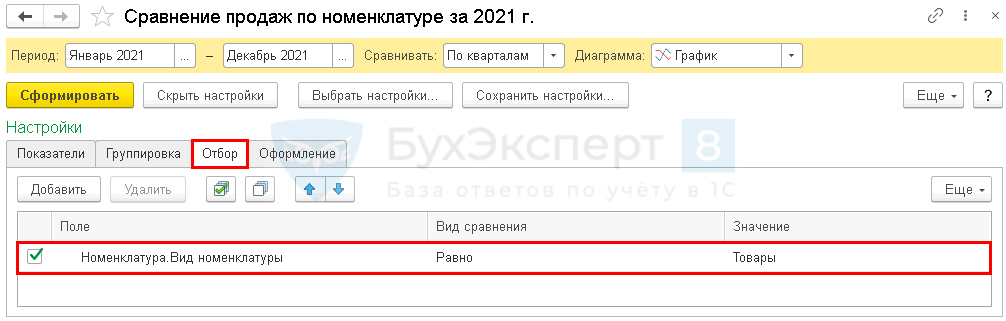

На вкладке Отбор настраивается при необходимости отбор в отчет данных по определенным показателям.

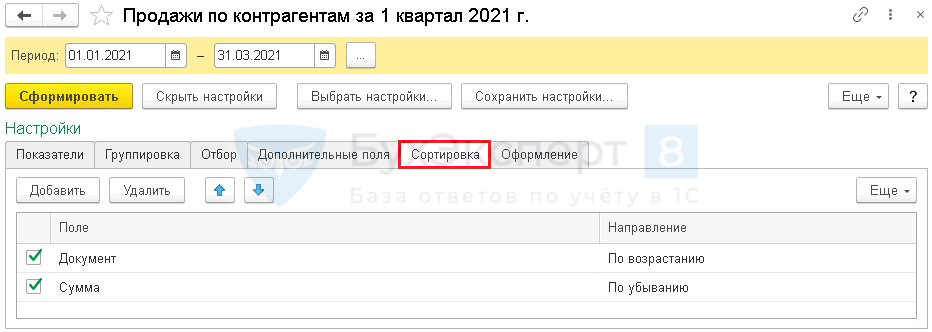

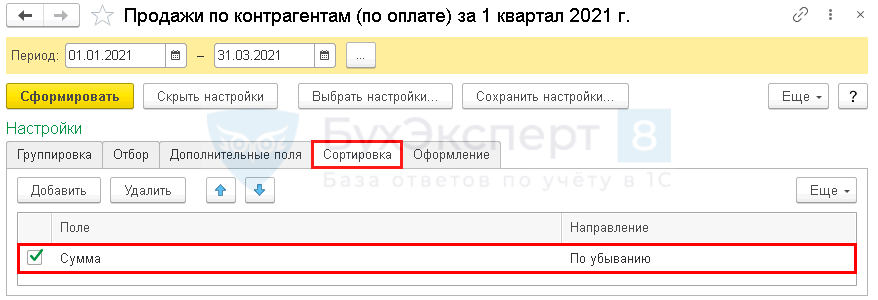

На вкладке Сортировка задается направление сортировки данных в отчете. Также можно изменить показатели, по которым будет проводиться сортировка — поля.

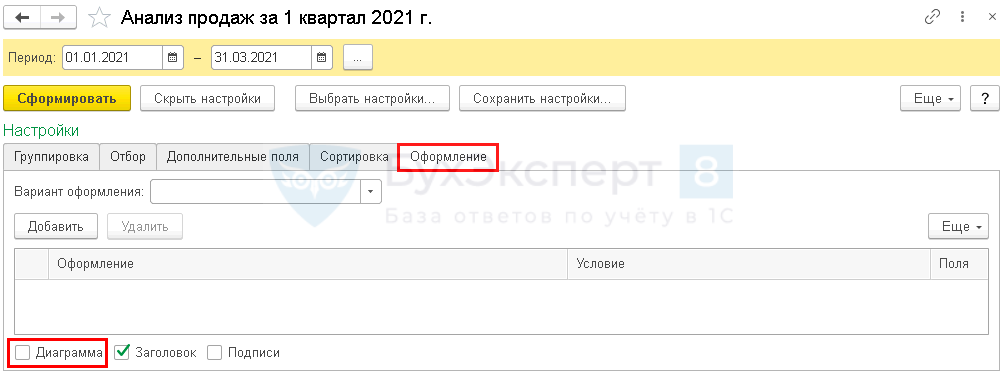

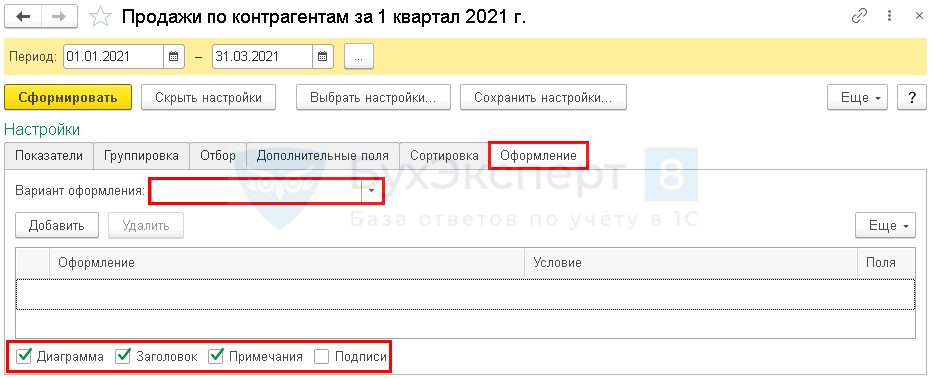

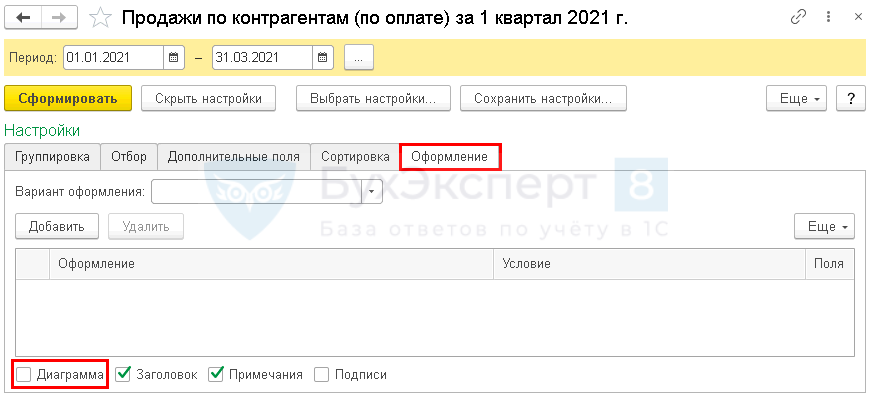

На вкладке Оформление :

Сформируем отчет с выводом только суммовых показателей (без количества).

Похожим образом можно настраивать все отчеты из этой категории.

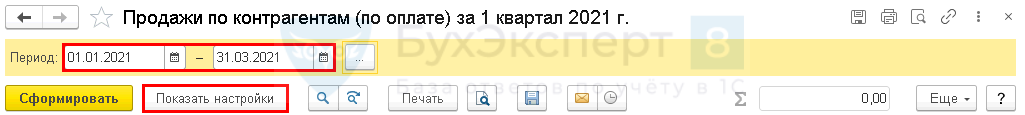

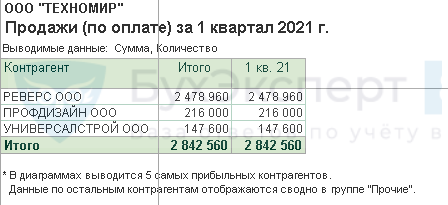

Отчет Продажи по контрагентам (по оплате)

В отчет Продажи по контрагентам (по оплате) включаются только оплаты от покупателей (наличные и безналичные, в т. ч. по платежным картам) независимо от факта реализации.

Необходимо составить рейтинг покупателей по размеру оплат. Как можно в 1С сформировать отчет по оплатам покупателей?

Создайте отчет Продажи по контрагентам (по оплате) за требуемый период (в нашем примере — 1 квартал).

По кнопке Показать настройки настройте вывод данных в отчет.

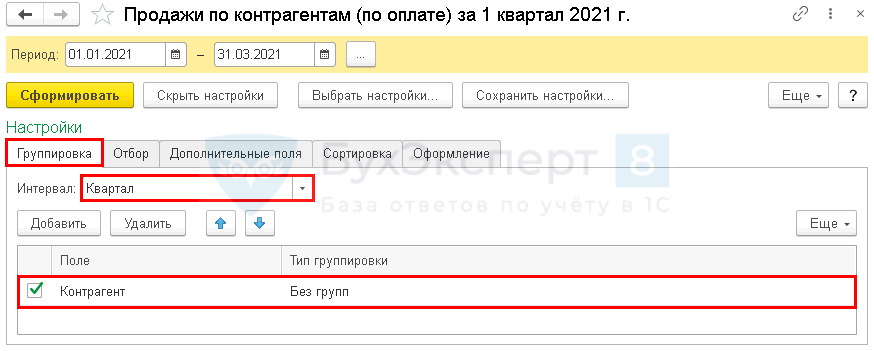

На вкладке Группировка укажите:

На вкладке Сортировка укажите:

На вкладке Оформление :

Отчет формируется по заданным настройкам.

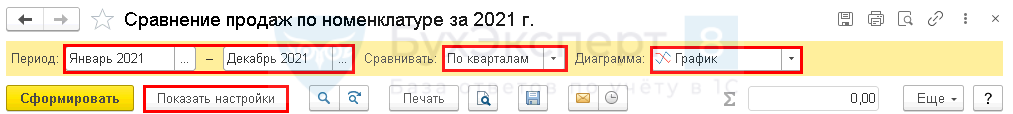

Отчет Сравнение продаж

представляют собой разные варианты настройки одного отчета, в котором отражаются и сравниваются данные о продажах в разрезе номенклатурных групп, номенклатуры и (или) контрагентов за определенный период.

Как в 1С сравнить объем продаж по каждому товару по кварталам одного года?

В шапке отчета укажите:

По кнопке Показать настройки настраивается вывод данных в отчет.

На вкладке Показатели настраивается вывод количественных и (или) суммовых показателей по продажам (в нашем примере сравнивать будем только по Сумме ).

На вкладке Группировка укажите поля для группировки данных и уровни их группировки (в нашем примере данные выводим только по Номенклатуре ).

На вкладке Отбор укажите:

Сформируйте отчет для сравнения продажи товаров По кварталам с выводом только суммовых показателей.

Теперь вы знаете, как посмотреть в 1С обороты, выручку, прибыль и продажи за месяц (или за другой период, который вам необходим).

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Как можно проверить оборотно-сальдовую ведомость?

Общие сведения об оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — сводный регистр бухгалтерского учета, обобщающий информацию по всем синтетическим счетам за отчетный период. Ведомость отражает данные о сальдо на начало и конец отчетного периода, дебетовые и кредитовые обороты за период по каждому счету бухгалтерского учета. При корректном формировании ведомости она содержит более объемные сведения о финансовом состоянии организации, чем ее бухгалтерский баланс. Также ведомость включает в себя агрегированные показатели отчета о финансовых результатах.

Очень важно правильно вести рестры бухгалтерского учета. Какие виды регистров бывают и как правильно их оформлять, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В силу информативности использование оборотно-сальдовой ведомости возможно в различных целях, таких как: формирование бухгалтерской отчетности, самостоятельного отчета для целей принятия управленческих решений.

Важно! При подготовке ведомости для целей бухгалтерского учета необходимо, чтобы ее показатели были представлены в аналитике по субсчетам, а при наличии активно-пассивного сальдо по субсчету или счету сальдо должно быть отражено в развернутом виде. Запрет на зачет между статьями актива и пассива установлен п. 34 ПБУ 4/99.

Например, счет 70 «Расчеты с персоналом по оплате труда» может иметь дебетовое сальдо по одному сотруднику (группе сотрудников) и кредитовое сальдо по другим сотрудникам; в бухгалтерскую отчетность эти суммы должны попасть, как в актив, так и в пассив, в развернутом виде. Только при формировании в развернутом виде ведомость может служить прямым источником для подготовки бухгалтерской отчетности.

Статьи баланса, по которым разрешен зачет, можно найти, к примеру, в этом материале.

Проверка оборотно-сальдовой ведомости

После составления ОСВ необходимо осуществить ее проверку. В ходе этого процесса выявляются 3 вида ошибок:

Для выявления технических ошибок, необходимо проверить следующие соотношения:

Определить наличие методологических ошибок можно с помощью следующих показателей:

С целью выявления логических ошибок можно выполнить указанные вычисления:

Более подробно о случаях, когда НДС с авансов не исчисляется, см. в материале «Какой общий порядок учета НДС с авансов полученных?».

Итоги

Оборотно-сальдовая ведомость — это важнейший отчет, в котором группируются и обобщаются данные всех бухгалтерских регистров. Отчет можно рассматривать как последнюю ступень к подготовке финансовой отчетности. Кроме этого, можно сказать, что ОСВ — самостоятельный вид отчетности, способный полноценно передать информацию, отраженную в бухгалтерской отчетности. Несмотря на легкость формирования ОСВ современными учетными программами, бухгалтер не должен забывать основы ее построения и порядок проверки.

См. также на материалы по ОСВ: