Как посмотреть кэшбэк тинькофф блэк

Когда начисляется кэшбэк в Тинькофф Банке

Банки мотивируют клиентов чаще пользоваться банковскими картами при помощи ряда дополнительных опций. Главная из них — кэшбэк. Клиент оплачивает покупки картой, за что банк начисляет в виде бонусов реальные деньги. Когда начисляется кэшбэк Тинькофф Банка, подробно расскажет Бробанк.ру — финансовый портал с самой актуальной информацией.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-7% |

| Снятие без % | От 3 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Условия опции cashback от Банка Тинькофф

Если речь идет о кэшбэке в реальных рублях, а не в милях или бонусах, то начисляется он по отдельным видам дебетовых и кредитных карт. Размер начислений зависит от вида карты.

В зависимости от наименования карты, а также от того, какая покупка оплачивается клиентом, банк начисляет до 30% от стоимости оплаченного товара. Также предусматривается кэшбэк в размере 1%, 2%, 5% от стоимости покупок. Начисления бывают трех видов: обычный кэшбэк — за все покупки: повышенный — за покупки в специальных категориях; максимальный — за покупки по специальным предложениям.

Чтобы увидеть, за какие именно покупки и в каком размере начисляется кэшбэк по определенной карте, необходимо более подробно ознакомиться с договором банковского обслуживания. Все актуальные значения в обязательном порядке прописываются в документе.

При этом алгоритм начисления бонусных рублей по картам банка одинаковый. На примере самой популярной карты банка Tinkoff Black будут даны ответы на основные вопросы. Эту информацию можно применять и к другим картам банка.

Когда начисляется кэшбэк Тинькофф Банка

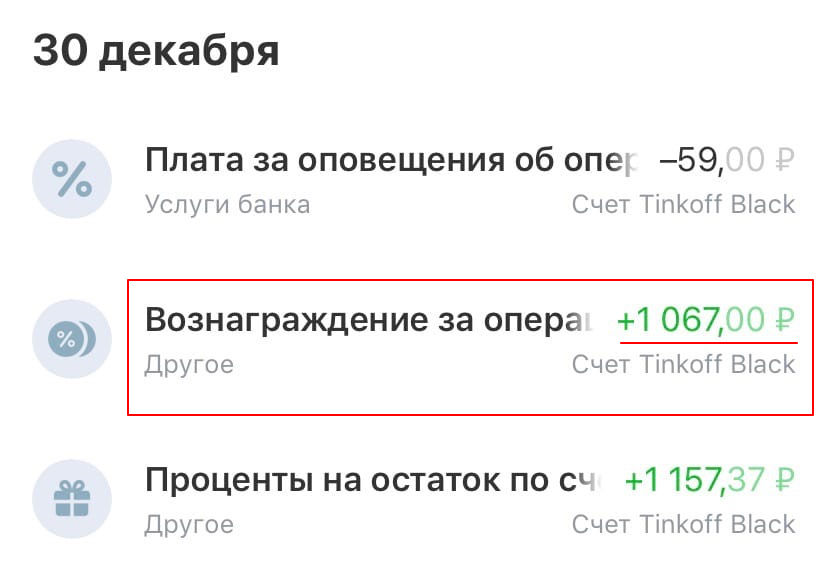

Тинькофф Банк начисляет кэшбэк в конце расчетного периода. Раз в месяц банк формирует выписку по счету. Одновременно с выпиской банк начисляет cashback за покупки во всех указанных в договоре категориях.

По дебетовым картам банк так же присылает выписку раз в месяц, так как по ним действует расчетный период. И в этом случае клиенту высылается смс-сообщение.

Уведомление о начислениях высылается в смс-сообщении раз в месяц. Изменить сроки начисления бонусных рублей нельзя. Таковы правила Тинькофф Банка, с которыми клиент соглашается при оформлении банковской карты.

За что банк начисляет cashback

В Тинькофф Банке действует три вида кэшбэка. Действуют они за покупки по рублевым счетам, а также в евро и долларах. Предусматривается следующая схема начислений:

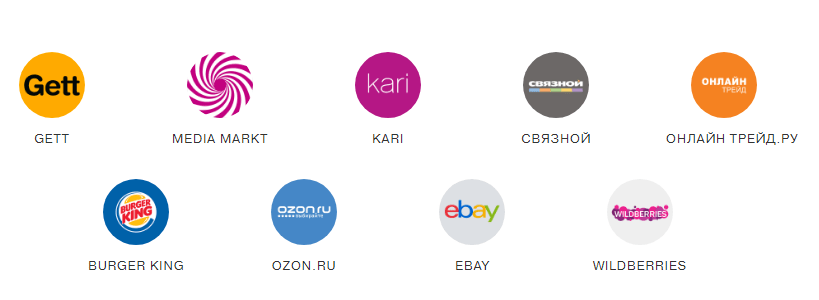

Информация об актуальном списке магазинов-партнеров, кафе и сервисах периодически обновляется в разделе «Бонусы» в интернет-банке. В этом же разделе клиент самостоятельно выбирает под себя категории, в которых он планирует получать повышенный кэшбэк.

При этом в одной категории сумма возврата по двум отдельным покупкам может существенно разниться. Именно поэтому банк в описании программы указывает, что начисление возможно в размере «до» 30%. Соответственно, конечная сумма может составлять, к примеру, 10%, 15%, 20%, и так далее.

За какие операции Тинькофф Банк не начисляет кэшбэк

Сумма возврата положена не за все операции по карте. Повышенный кэшбэк и начисления по специальным предложениям доступны при соблюдении главного правила — приобретение товаров / пользования услугами в конкретных категориях. Cashback за прочие покупки в размере 1% не начисляется по следующим предложениям:

Такие правила действуют не только в Тинькофф Банке. Кредитные организации заключают партнерские отношения с торговыми точками с той целью, чтобы получать от них комиссионные вознаграждения за привлеченных клиентов. Клиент совершает покупку, магазин выплачивает вознаграждение банку, клиент получает свой процент в виде cashback.

Какой максимальный размер кэшбэка в Тинькофф Банке

Максимальная сумма возврата зависит от наименования карты. По карте Tinkoff Black действует ограничение — за обычные покупки в месяц можно получить не более 3000 рублей в виде cashback. Деньги сверх указанной суммы — «сгорают».

За покупки по специальным предложениям максимальная сумма кэшбэка за расчетный период составляет не более 6000 рублей. При этом в данном случае сумма сверх данного лимита переносится на следующий месяц. К примеру, если в месяц по карте рассчитано 7000 рублей за покупки по специальным предложениям, то 1000 рублей будут начислены на бонусный счет в следующем месяце.

Почему часть кэшбэка по карте «сгорает»

В Тинькофф Банке кэшбэк начисляется по условиям, прописанным в договорах банковского обслуживания. Перед оформлением карт клиенты должны ознакомиться с условиями их правильного использования.

Cashback — это часть вознаграждения, получаемого банком от партнерства с торгово-производственными предприятиями. Какая-то часть отходит банку, а оговоренный процент — достается клиенту. 3000 рублей — экономически выверенный потолок по обычным покупкам, который банк может себе позволить выплачивать клиентам без ущерба для своего финансового положения.

Как проверить начисления кэшбэк по картам Тинькофф

Наиболее простой и быстрый способ — использование личного кабинета или мобильного приложения. Итоговую сумму начислений за интересующий период можно посмотреть в выписке по счету.

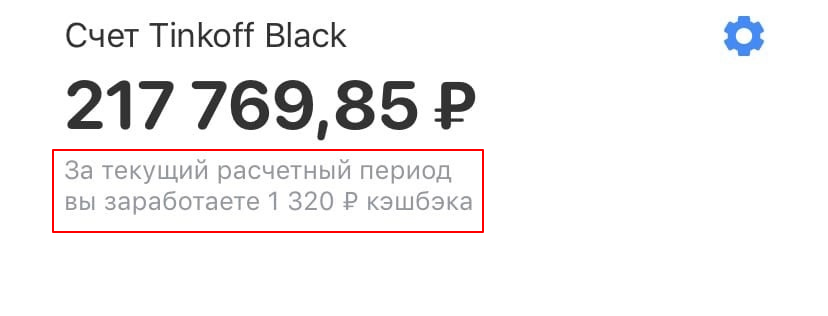

Если клиента интересует, сколько бонусных рублей он заработал на текущий момент, то при открытии конкретного счета в приложении, под отображением суммы, будет указана сумма кэшбэка, начисленная на текущий день.

Эти данные имеют информационный характер, так как начисление реальных денег производится банком по истечении расчетного периода. После того, как банк начисляет бонусные рубли, клиент может оплатить ими покупку снять, перевести, либо использовать в любом другом доступном виде.

Как посмотреть кэшбэк тинькофф блэк

Дебетовая карта Tinkoff Black

Зарабатывайте деньги, а не бонусы. Закажите дебетовую карту и получайте кэшбэк с любых покупок

Обслуживание карты — 0 ₽ или 99 ₽/мес

В трех выбранных вами категориях

Начисление процентов ежемесячно

Оформить карту

Получите Tinkoff Black уже сегодня

Заполните онлайн-заявку — посещать банк не нужно

Скачайте мобильное приложение Тинькофф

Пополняйте карту в приложении с карт других банков без комиссии

Дебетовая карта с кэшбэком и процентом на остаток

Ежемесячно получайте до 7% годовых на остаток с подпиской Tinkoff и до 4% без нее

С каждых 100 ₽ получайте кэшбэк 1%, при любых покупках

До 15% в трех категориях

Каждый месяц выбирайте категории покупок

Самый большой кэшбэк — за покупки у партнеров банка

Пользуйтесь банком бесплатно с картой Tinkoff Black

Если хранить от 50 000 ₽ на карте, вкладах, накопительных счетах и в инвестициях. В других случаях 99 ₽ в месяц

Пополняйте без комиссии с карт других банков, наличными в банкоматах Тинькофф и до 150 000 ₽ в месяц у партнеров банка

Снятие без комиссии

До 500 000 ₽ в банкоматах Тинькофф, от 3000 ₽ до 100 000 ₽ в любых банкоматах по всему миру

Бесплатные переводы на карты других банков

Переводите без комиссии на карты других банков через Систему быстрых платежей

Кэшбэк рублями, а не бонусами

До 30% у партнеров, до 15% в выбранных местах и категориях, 1% за другие покупки

По версии Global Finance — Best Digital Bank Award 2020

Расскажите, чего вам не хватило на странице?

Пройти опрос за 2 минуты

8 800 555-22-77

Для звонков по России

Best Digital Bank Award 2020 — по версии журнала Global Finance (Глобал Финанс) 2020 г. по критериям: стратегия онлайн привлечения и обслуживания клиентов, успешное привлечение клиентов с помощью цифровых предложений, рост клиентов, ассортимент продуктов, получение выгоды от цифровых инициатив, дизайн сайта и его функциональность.

Как потратить кэшбэк тинькофф

Перед тем как потратить кэшбэк Тинькофф, следует изучить основную информацию, которую предлагает банк, а также ознакомиться с существующими лайфхаками. Категории повышенных возвратов на счет 1% от суммы устанавливаются автоматически. Но ежемесячно у пользователей карты от Tinkoff есть возможность указать категории с повышенной процентной ставкой – 5%. Выбрать можно рестораны, одежду, супермаркеты, аптеки и пр.

Начисляется cashback только на покупки, сумма которых составляет от 20 руб. и более. Если заранее не выбрать категории, то начисления производиться не будут. Выбор можно сделать в последний день месяца на следующий отчетный период. Для получения большей выгоды следует указывать категории, в которых тратится больше денег.

Также Тинькофф начисляет бонусы при совершении покупок у партнеров. В таком случае возврат на счет покупателя может достигать до 30% от суммы покупки. Такие предложения представлены в определенном разделе Личного кабинета в системе. Но обо всем по порядку.

Ограничения по кэшбэку

Начисляется кэшбэк в виде баллов, миль или бонусов через некоторое время после покупки товара или оплаты услуги. Размер кэшбэка зависит от разновидности кредитной карты.

При совершении крупных покупок рекомендуется следить за установленными лимитами. Максимально возможная сумма составляет 3000 руб. в месяц. При расходовании своего баланса на обычные покупки нужно в месяц потратить не менее 300 000 руб. Если тратить деньги на категорию с повышенным кэшбэком в 5%, то траты для достижения высоких возвратов на карту будут составлять только 60 000 руб. За крупные расходы в этом случае кэшбэк не начисляется.

Максимально возможный возврат у партнеров составляет 6 000 руб. По повышенным ставкам сумма повышается до 9 000 руб. После достижения установленного лимита рекомендуется начинать пользоваться другой картой.

Помните, что при покупке билетов на один концерт кэшбэк начисляется только на два билета, которые были куплены первыми. За остальные бонусы не начисляются.

Баллы не начисляются в следующих случаях:

Действует бонусное предложение на протяжении 3 лет. Если баллы не будут использованы в течение этого периода, то они аннулируются. Cashback нельзя расходовать при использовании кредитных карт, по которым действует задолженность.

Если установлено ограничение «вниз», то насчитываться кэшбэк будет не на всю сумму/, а только на сотни. В этом случае потери получаются сравнительно небольшими, но у многих клиентов возникает недовольство.

Кэшбэк Тинькофф Платинум, Black и баллы браво

Условия начисления cashback по банковским картам зависят от их разновидностей:

Уточнить информацию можно при подписании договора в прикладной документации. Также сведения о cashback предоставляются в информационном центре или технической поддержке по запросу.

Самостоятельно изучить информацию можно в соответствующем разделе на официальном сайте банка. Там же можно ознакомиться с информацией, как пользоваться кэшбэком Тинькофф.

Преимущества и недостатки кэшбэка по картам Тинькофф

Получить карту могут все граждане России в возрасте от 18 лет и старше. Обязательное условие – наличие действующего паспорта и личного мобильного телефона для поддержания обратной связи с клиентом. После подачи заявки банковский продукт доставляется заявителю в течение 1-2 дней. Наиболее распространенным способом получения является курьерская доставка.

Среди основных преимуществ следует выделить наличие кэшбэка, который имеет массу положительных сторон:

Перед тем как использовать кэшбэк Тинькофф также следует ознакомиться с недостатками. Среди минусов пользователи выделяют наличие установленного лимита – в преимущественном большинстве максимальная сумма составляет 3 000 руб.

Банк Тинькофф не имеет стационарных отделений на территории России, что у многих клиентов вызывает недоверие. Мобильный интернет-банк, несмотря на это, предоставляет услуги высокого качества с учетов индивидуального подхода к каждому клиенту.

Нет необходимости в поездках в офис, достаточно оставить заявку и дождаться курьера для получения банковского продукта. Техническая поддержка работает 24/7 и помогает решить любой вопрос, независимо от уровня сложности, в удобное для клиента время.

Повышенный и обычный кэшбэк

В определенных категориях и в обычных магазинах установлена фиксированная процентная ставка от 1 до 3% партнерские организации могут регулировать ее размер по своему усмотрению.

В отдельных категориях или магазинах установлена повышенная процентная ставка, которая доходит до 30-40%. О том, на каких основания предоставляются данные условия – это коммерческая тайна. Банк не предоставляет данную информацию.

Предпочтения клиентов банка отслеживаются с помощью сервиса Big Dats. На основе полученных данных формируются индивидуальные условия. Для каждого клиента данные показатели значительно отличаются.

Активация повышенного кэшбэка

Для того чтобы активировать повышенный cashback, следует выполнить определенные условия один раз в 3 месяца. Подключить услугу можно в Мобильном приложении или через Интернет-банкинг:

Предложение начнет действовать сразу же после подключения. Мобильное приложение имеет интуитивно понятный интерфейс, рассчитанный на начинающих пользователей. При возникновении трудностей можно обратиться в техническую поддержку.

Баллы или рубли, как начисляются

Начисление cashback изначально производится в баллах или рублях. Один балл равен 1 рублю. Бонусный счет сгорает, если его не потратить до установленной даты. Размер и сроки начисления зависят от типа карты.

Для выбора категории с повышенным кэшбэком следует обратить внимание на категории, подсвеченные определенным цветом: книги, красота, ремонт, автоуслуги и пр. Выбор категории зависит от личных предпочтений. Например, путешественникам следует обратить внимание на развлечения, рестораны и авиабилеты, покупателям – на одежду, сувениры и дом и пр.

Тинькофф карта с максимальным кэшбэком

Чтобы правильно получать кэшбэк по карте Тинькофф Платинум, необходимо изучить всю доступную информацию по начислению баллов. Пользователь должен знать, какие категории товаров и услуг находятся в списке, как происходит начисление баллов.

Начисление кэшбэка предусмотрено для следующих товаров и услуг:

Карта Тинькофф Платинум по условиям кэшбэка работает с некоторыми ограничениями в зависимости от типа покупки:

В сумме ежемесячная выгода составляет не менее 8000 рублей. Не сложно подсчитать экономию за год.

Программа лояльности предоставляет держателям карт различные бонусы:

Списание накопленных баллов проводится только по истечении 3 лет. Так же за банком сохраняется право по аннулированию бонусов, если держателем карты были нарушены условия программы. Оплачивать кэшбэком разрешается только те товары и услуги, которые включены в список программы. Получить компенсацию за товары из особой категории возможно в течение 3 месяцев после проведения покупки.

Бонусные баллы начисляются после совершения покупки или оплаты по условиям программы. Зайдя в личный кабинет в раздел в раздел «Браво» нужно провести операцию нажатием кнопки «Возместить стоимость покупки за баллы. Отображается проведение операции. Баллы списываются и зачисляются на счет кредита.

Всю информацию можно отслеживать в ежемесячном отчете, с помощью системы дистанционного обслуживания в строке «Начислено баллов за период». Ознакомиться с информацией можно через онлайн-звонок или службу поддержки. Если имеется подключение СМС-информирования, на номер телефона, который привязан к карте, сразу придет вся запрошенная информация.

Магазины – партнеры по кэшбэку

Список магазинов-партнеров доступен только для пользователей карт. Его можно найти, зайдя в Личный кабинет. Первый шаг – это переход по вкладке «Бонусы», далее – «Все категории».

Банком изучаются предпочтения всех клиентов, и для повышения кэшбэка предлагаются возможные варианты магазинов-партнеров.

Держатели карт могут воспользоваться услугами известных торговых центров, компаний и интернет-магазинов, среди которых: Алмаз-Холдинг, Снежная королева, Burger King, Цвет Диванов, Lamoda, Кари, Медиа Маркет, Шатура, Связной, Megafon. В этом списке имеются турагентства, установщики и производители пластиковых окон, аптеки, транспортные услуги (включая такси и каршеринг), кино, спорт и многое другое.

Партнерская программа банка Тинькофф помимо повышенного кэшбэка предоставляет возможность воспользоваться беспроцентной рассрочкой на любые товары.

Как смотреть начисленное

Получить информацию о начислении бонусных баллов или кэшбэка можно в Личном кабинете или воспользоваться мобильным приложением, перейдя по вкладке «Платежи». Напротив названия магазина отображается сумма начисленного кэшбэка в виде значка красного цвета. Отражение бонусов проводится каждый месяц. Использовать их можно сразу после появления на карте.

Когда не начисляется

Каждый пользователь бонусной карты должен понимать, что существует ряд операций, которые не предусматривают возврата денег.

Кэшбэк не работает в следующих случаях:

Можно ли снять кэшбек?

Чтобы узнать количество накопленного кэшбэка, следует войти в Личный кабинет в мобильном приложении или на сайте. Перейдите ко вкладке «Платежи». Рядом с каждой транзакцией будет указана сумма произведенных начислений, которая подсвечивает красным цветом. Посмотреть количество бонусных баллов можно в истории за определенный отчетный период. Тратить кэшбэк можно сразу же после появления его на счету банковской карты.

Сроки

Сгорает cashback в денежном эквиваленте можно раз в квартал (каждые 3 месяца), если он не был использован. Бонусные баллы сохраняются на счету клиента банка на протяжении 3 лет. Мили можно использовать в течение 5 лет.

Лимит

На валютном счету можно накопить cashback не более 100 евро или долларов. В рублевом эквиваленте не более 3 000 руб. При использовании повышенного кэшбэка сумма увеличивается в 2 раза. Любой перерасход сверх установленной суммы становится доступным только в следующем отчетном периоде.

Округление

Бонусные баллы начисляются в соответствии с тем, какая сумма была потрачена. Округление осуществляется до сотни, округляясь в меньшую сторону. Например, если была потрачена сумма в 299 руб., то будет начислено 2 балла а не 3, как в случае с округлением в большую сторону. При проведении валютных операций также округление проводится по аналогичному принципу.

Как использовать баллы Браво Тинькофф Платинум?

Для использования баллов, которые начисляются для карты Тинькофф Платинум, предусмотрены следующие варианты:

Для использования накопленных баллов, требуется предварительно произвести расчет за покупку в одной из перечисленных категорий по кредитной карте Тинькофф Платинум.

Ответы на вопросы

Предусмотрен ли кэшбэк при использовании дебетовой карты Tinkoff Platinum?

Дебетовой карты данной категории не существует. Возможно, имеется в виду Тинькофф Блэк – самый популярный банковский продукт данной категории. В этом случае предусмотрен классический кэшбэк в рублевом эквиваленте: покупки – 1%, любимые категории – 3-5%, партнеры банка – 30%.

Почему при совершении покупки у партнера банка кэшбэк не был начислен?

Начисление бонусов не осуществляется при совершении покупки через интернет. Банком будут проведены начисления по итогам месяца при составлении отчетности. После того как будет сформирована выписка клиент может посмотреть сумму бонусов, начисленных на счет клиента.

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.