Как посчитать оборачиваемость денежных средств

Как узнать, работают ли деньги компании

Рассказываем, зачем и как рассчитывать оборачиваемость средств компании

И снова рубрика о бизнес-показателях простым языком. Еще статьи по теме:

Что такое оборачиваемость средств компании

У каждой компании есть имущество: деньги, выданные займы, вклады, сырье и товары, а еще краткосрочная дебиторская задолженность — деньги, которые скоро заплатят партнеры. Всё вместе это оборотные активы — оборотные, потому что ими пользуются, их становится то больше, то меньше.

Оборачиваемость средств компании показывает, насколько эффективно пользуются этим имуществом. Здесь всё как в обычной жизни: деньги можно хранить под матрасом, а можно вложить и заработать. Товар может лежать на складе, а может активно продаваться и приносить деньги.

Другими словами, оборачиваемость средств компании показывает, как быстро деньги, которые вложили в дело, вернулись в виде реальных денег, а не зависли на счетах, складах, в виде бумаг или долгов.

«СБЧРО» работает с компанией «Одуванчик» пять лет. «Одуванчик» в очередной раз должен за товар 500 000 рублей. По дружбе «СБЧРО» не торопит с оплатой, рассуждает так: «Одуванчик» часто задерживает, но платит всегда, деньги никуда не денутся. И таких, как «Одуванчик», несколько компаний, общий долг — миллион рублей.

Если бы «СБЧРО» посчитал оборачиваемость средств, то понял, что вложил деньги в товар, продал его, а деньги не вернулись. «СБЧРО» мог бы поторопить с долгами, закупить сырье, произвести товар и заработать больше.

Когда имущества у компании немного, оборачиваемость средств считать необязательно — и так понятно, что деньги, например, с дебиторки или расчетного счета неплохо бы вложить в дело. А вот если имущества становится больше, сложно понять, всё ли оно используется и помогает зарабатывать или где-то есть проблемы.

Зачем считать оборачиваемость

Оборачиваемость средств компании влияет на годовой оборот. Чем выше оборачиваемость, тем больше денег крутится в компании. А вот если оборачиваемость низкая, стоит ответить на четыре вопроса:

В целом оборачиваемость показывает, насколько бодро работает компания. С низкой оборачиваемостью вяло всё: товар лежит на складе, сырье покрылось плесенью, сотрудники играют в «Косынку», а дебиторку никто не спешит возвращать.

Как считать

Чтобы рассчитать оборачиваемость средств, нужно выручку разделить на эти самые средства. Вот как выглядит формула:

выручка / оборотные активы = оборачиваемость средств компании

Разберем, что есть что в этой формуле:

выручка — деньги, которая компания получает от основной деятельности;

оборотные активы — деньги на счете и в сейфе, выданные займы, вклады, сырье и товары, краткосрочная дебиторская задолженность.

При этом выручку и оборотные активы берут за один и тот же период. Если считают оборачиваемость за год, берут годовую выручку и среднюю стоимость активов за год. Средняя стоимость считается так: стоимость в начале года складывают со стоимостью на конец года и делят на два.

В 2018 году компания «СБЧРО» заработала 5 000 000 рублей на пряниках;

Еще у «СБЧРО» есть пряники на складе, мука в подвале, один вклад в банке и пять партнеров, которые должны деньги. В начале года общая стоимость всех этих активов была 2 500 000 рублей, в конце — 2 000 000 рублей. Средняя стоимость — 2 250 000 рублей;

Считаем оборачиваемость: 5 000 000 / 2 250 000 = 2,2.

Полученную цифру сравнивают с показателем за предыдущий период.

В 2017 году «СБЧРО» заработал те же 5 000 000 рублей, при этом активов было на 500 000 рублей.

Считаем оборачиваемость: 5 000 000 / 500 000 = 10.

Получается, оборачиваемость компании очень резко упала. Условно можно сказать, что в 2017 году каждый рубль активов «СБЧРО» принес компании 10 рублей, а в 2018 году — всего 2,2 рубля. В 2017 году активов было меньше, но ими активнее пользовались, поэтому оборачиваемость выше.

Чтобы исправить ситуацию, «СБЧРО» придется разбираться со своими активами: собирать дебиторские задолженности; понять, почему товар залежался на складе; уволить ленивого директора; активнее использовать деньги со счетов.

Сколько компании приносит каждый рубль. Считаем в экселе

Считаем в калькуляторе оборачиваемость средств компании

Оборачиваемость средств показывает, насколько эффективно компания пользуется своим имуществом и деньгами. Если посчитать оборачиваемость, можно узнать, как быстро каждый рубль возвращается в виде реальных денег, а не зависает на счетах, в виде бумаг или долгов.

Как посчитать

В экселе мы собрали формулу расчета оборачиваемости средств и для примера заполнили цифрами.

Компания СБЧРО заработала за год шесть миллионов рублей. При этом у нее есть активы: деньги, товары и сырье, выданные займы, дебиторская задолженность — всего на сумму в три миллиона. Получается, коэффициент оборачиваемости СБЧРО — два. Это значит, что компания получает выручку, которая в два раза больше стоимости активов, а деньги компании как бы успевают сделать два оборота за год.

Вот как это выглядит:

Вам нужно заполнить цифры, которые выделены синим, — указать стоимость оборотных активов и выручку компании:

При этом выручку и оборотные активы берут за один и тот же период, например за год. Но в начале и в конце года стоимость одного и того же актива может быть разной, поэтому лучше взять средние цифры — сложить начальную и конечную стоимость и разделить на два.

Если какого-то актива из калькулятора у компании нет, поставьте ноль, а если есть актив, которого нет в калькуляторе, укажите его в графе «Другое».

Что делать с результатами

Теперь о том, что делать с результатами. В целом, чем выше коэффициент оборачиваемости средств компании, тем лучше: активы помогают зарабатывать, а не лежат мертвым грузом, деловая активность на высоте.

Но нет однозначных критериев, по которым можно понять, что всё хорошо. Обычно результат сравнивают с показателем за предыдущий период.

СБЧРО годом раньше заработала те же шесть миллионов, при этом активов было в два раза меньше — полтора миллиона. Считаем в экселе и получаем, что коэффициент оборачиваемости — три. Это выше, чем в этом году.

Получается, что оборачиваемость заметно упала. В прошлом году активов было меньше, но ими эффективнее пользовались: каждый рубль приносил больше денег. В этом году активов стало больше, но они не в работе.

Чтобы разобраться с этим, СБЧРО нужно перетрясти дебиторскую задолженность; посмотреть, почему товар или сырье залежались на складе; разобраться, что изменилось в работе производства и офиса.

Оборачиваемость денежных средств (формула расчета по балансу)

В статье мы рассмотрим коэффициент оборачиваемости денежных средств предприятия, формулу расчета и нормативные значения.

Оборачиваемость денежных средств

Коэффициент оборачиваемости денежных средств – показатель, относящийся к группе показателей деловой активности, и характеризует скорость обращения денежных средств на предприятии. Коэффициент отражает количество оборотов, которые совершили денежные средства на счетах и в кассе предприятия.

Формула расчет оборачиваемости денежных средств

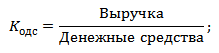

Коэффициент оборачиваемости денежных средств представляет собой отношение выручки от продаж товаров к среднему объему денежных средств в кассе и на счетах предприятия и рассчитывается по формам №1, №2 бухгалтерского баланса. Формула имеет следующий вид:

Следует заметить, что на практике, формулу расчета показателя иногда модифицируют и в знаменателе помимо денежных средств используют и краткосрочные финансовые вложения, таким образом, оценивается интенсивность оборота наиболее ликвидных активов предприятия. Более подробно про коэффициенты оборачиваемости активов читайте в статье «Коэффициенты оборачиваемости. 6 формул расчета«.

Формула расчета периода оборачиваемости денежных средств

Период оборачиваемости денежных средств показывает количество дней необходимых для совершения одного полного цикла. Формула расчета периода оборачиваемости денежных средств имеет следующий вид:

Конкретного нормативного значения для данных показателей деловой активности не существуют. Анализ коэффициентов происходит в оценке динамики их изменения. Так снижения коэффициента оборачиваемости денежных средств и увеличение цикла оборота свидетельствует о снижении эффективности использования высоколиквидных активов предприятия. Это негативная динамика может привести к уменьшению финансирования производственной деятельности компании и снижению финансовой устойчивости в долгосрочной перспективе.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Коэффициент оборачиваемости денежных средств

Коэффициенты оборачиваемости (деловой активности) характеризуют:

Значения данных коэффициентов являются определяющими для банка при оценке кредитоспособности предприятия, что, следовательно, влияет на исход выдачи кредита предприятию.

Денежные средства предприятия относятся к высоколиквидным активам, величина которых должна быть соразмерна покрытию текущих расходов на производственную деятельность организации.

Потребность в анализе коэффициента оборачиваемости денежных средств (далее — коэффициент ОДС) диктует:

Что отражает коэффициент оборачиваемости денежных средств

Коэффициент ОДС — это быстрота оборота средств организации, которые находятся как в кассе организации, так и на его расчетных счетах (сч. 50, 51 бухгалтерского учета) за определенный период.

Скорость оборота – это сумма оборотов, которые делают денежные средства за определенный период.

Коэффициент ОДС характеризует:

Исходными данными служат данные бухгалтерского баланса организации за анализируемый период.

Формула расчета

Коэффициент ОДС определяется как соотношение выручки от реализации к средним остаткам денежных средств, которые находятся как в кассе, так и на расчетных счетах за определенный период (счета 50, 51 бухгалтерского учета).

Формула расчета имеет следующий вид:

Вр – выручка от реализации за анализируемый период;

ДСср – средние остатки средств, которые находятся в кассе и на банковских счетах за анализируемый период.

При этом средние остатки средств, которые находятся в кассе и на банковских счетах за анализируемый период (ДСср) рассчитывается как среднее арифметическое остатков денежных средств в кассе организации и на счетах в банке на начало и конец анализируемого периода.

Формула расчета:

ДСнп – остатки денежных средств, которые находятся в кассе организации и на банковских счетах на начало периода;

ДСкп – остатки денежных средств, которые находятся в кассе организации и банковских счетах на конец периода.

Формула расчета периода оборачиваемости денежных средств

Период оборачиваемости денежных средств (далее период ОДС) – это сумма дней, в течение которых денежные средства делают один оборот.

Период ОДС определяется по формуле:

Формула расчета по данным бухгалтерского баланса (форма №1 и 2):

Значение

Значение играет существенную роль при анализе рассматриваемого коэффициента в динамике.

Чем выше значение коэффициента, то есть чем больше оборотов совершают финансовые средства, тем положительнее характеризуется платежеспособность и экономическая стабильность организации, а также эффективность управления денежно-финансовыми ресурсами.

Падение коэффициента и рост периода ОДС говорит о снижении рациональности их использования, что может привести к сбоям в производственной деятельности предприятия из-за недостатка финансирования, а также подвергает опасности финансовую устойчивость предприятия.

Пример расчета

Исходные данные:

ООО «Рога и Копыта» за 2013 год получил выручку от реализации в размере 3 млн руб. При этом остаток денежных средств на начало года составил 100 тыс. руб., а на конец года – 240 тыс. руб. В 2014 году выручка от реализации составила 3,5 млн руб., остатки денежных средств на начало года – 180 тыс. руб., на конец года – 270 тыс. руб.

Расчет:

ДСср = (100000+240000)/2 = 170 000 рублей;

Кодс 2013г. = 3 000 000/170 000 = 17,65 оборота;

Тодс 2013г. = 360/17,65 = 20 дней.

Таким образом, коэффициент оборачиваемости денежных средств за 2013 год составил 17,65 оборота, период оборачиваемости — 20 дней.

ДСср = (180000+270000)/2 = 225 000 рублей;

Кодс 2014г. = 3 500 000/225 000 = 15,56 оборота;

Тодс 2014г. = 360/15,56 = 23 дня.

Таким образом, коэффициент оборачиваемости денежных средств за 2014 год составил 15,56 оборота, период оборачиваемости — 23 дня.

Несмотря на положительную динамику выручки за период 2013-2014 гг., наблюдается замедление оборачиваемости денежных средств на 12%, что негативно характеризует деловую активность предприятия в эффективности использовании денежных средств.

Причиной такой динамики может быть:

В таком случае меры по ускорению оборота денежных средств необходимы, так как могут возникнуть финансовые затруднения на предприятии, что повлечет за собой еще ряд отрицательных последствий.

Внешние факторы включают:

Внутренние факторы включают:

Необходимо особое внимание уделять динамике коэффициента оборачиваемости денежных средств, негативный результат которой может повлечь за собой следующие мероприятия по оптимизации данного коэффициента:

Что представляет собой коэффициент оборачиваемости оборотных средств

Оборотные средства фирмы, например, материальные запасы, незавершенное производство, денежные средства, полностью потребляются в производстве продукции и услуг, затем снова происходит их приобретение тем или иным путем. Эти средства постоянно находятся в обороте, в движении. В финансовом анализе существует ряд показателей, характеризующих этот процесс. Среди них выделяется коэффициент оборачиваемости оборотных средств.

Оборотные средства и их финансовый анализ

Показатели оборачиваемости оборотных средств аналитики рассматривают в комплексе. Коэффициент оборачиваемости – это величина, показывающая скорость оборота, интенсивность использования тех или иных активов или обязательств, деловую активность фирмы.

По отношению к оборотным средствам, называемым так же оборотными активами, исчисляют скорость оборачиваемости:

На заметку! В финансовом анализе также часто используют расчет коэффициентов общей оборачиваемости активов, собственного капитала.

Запасы и дебиторская задолженность входят в состав оборотных средств. Расчет их оборачиваемости – частный случай коэффициента оборачиваемости оборотных средств.

Чтобы определить коэффициент оборачиваемости оборотных средств, необходимо выручку разделить на их величину.

Оборотные средства берутся по среднегодовому остатку: значение на начало года плюсуется с конечным годовым значением и делится на 2. Брать данные только на начало или на конец года неверно – образуется значительная погрешность в вычислениях.

Коэффициент является базой для других важных аналитических показателей по оборотным средствам. К примеру, оборачиваемость их в днях можно рассчитать делением числа дней периода на коэффициент оборачиваемости. Если производственный цикл не прерывается, предприятие работает постоянно, берут 365 дней, в других случаях принято вычитать выходные дни.

Результат покажет, за сколько дней предприятие получит ту же выручку, что и величина оборотных средств, т.е., иными словами, через какой промежуток времени фирма увидит вложения в оборотные активы в виде выручки, окупит их.

Популярно также исчисление показателя, обратного коэффициенту оборачиваемости, когда оборотные средства делят на выручку за период. Это так называемый коэффициент загрузки средств в обороте. Он показывает, сколько оборотных средств вложено для получения 1 рубля выручки. Чем ниже значение, тем лучше используются оборотные средства. Для корректного отражения показателя его переводят в копейки – умножают значение на 100.

Расчет коэффициента оборачиваемости с примером

Итак, коэффициент оборачиваемости оборотных средств можно выразить формулой

Коб ОС = В / ОС ср

Данные для расчета берем из бухгалтерской отчетности за период. Цифры в примере условные. Пусть выручка небольшой торговой точки за год (без НДС) 5000000 руб., оборотных средств на начало периода числилось 435000 руб., на конец периода — 510000 руб.

Средний остаток оборотных средств: ОС ср = (435000 + 510000) / 2 = 472500 руб. Коб ОС = 5000000 / 472500 = 10,58 – достаточно высокий показатель, характерный для торговой точки.

Из этих данных можно исчислить обратный показатель загрузки средств в обороте. К загр. = 472500 / 5000000 * 100 = 9 копеек. Столько вложено средств, чтобы получить один рубль выручки.

Специфика этой торговой точки – работа по сменам, круглый год. Длительность оборота, исчисленная на основе коэффициента оборачиваемости, равна Д об = 365 / 10,58 = 34,50 дня. За этот период фирма накопит выручку, равную величине оборотных активов.

Экономический смысл коэффициента оборачиваемости

Увеличение коэффициента оборачиваемости по сравнению с предыдущим периодом означает, что предприятию нужно меньше ресурсов, чтобы поддерживать экономическую активность. Часть финансов, необходимая для пополнения оборотных средств, высвобождается, и появляется возможность для интенсификации производства товаров, работ, услуг.

Нормального значения показателя как такового не существует. Анализ ведется с учетом:

Если значение показателя низкое, это свидетельствует об излишках накопленных оборотных средств, которые не приносят экономических результатов.

Резервы повышения оборачиваемости, увеличения коэффициента оборачиваемости предприятие может изыскать:

Эти, как и любые иные меры, способные снизить объем оборотных средств, ведут к увеличению их оборачиваемости, повышению коэффициента оборачиваемости до оптимальных значений.